Lợi tức trái phiếu của Mỹ đã tăng lên mức cao nhất 5 năm, chạm ngưỡng 3,0259% vào ngày 25/4/2018, đã làm dấy lên nhiều lo ngại về nguy cơ tăng trưởng chậm lại của kinh tế Mỹ.

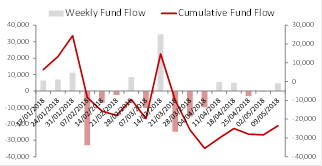

Dòng vốn equity tại Mỹ

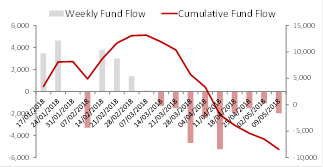

Dòng vốn equity tại Tây Âu

Lợi tức trái phiếu tăng gắn liền với dự báo FED sẽ tăng lãi suất nhanh hơn so với dự kiến. FED chắc chắn sẽ nâng lãi suất vào tháng 6 và quan trọng hơn là tỷ lệ dự báo nâng lãi suất 4 lần trong năm 2018 đã tăng lên trên 40%, mức cao nhất từ trước đến nay.

Cũng như 2 lần trước khi lợi tức trái phiếu Mỹ tăng mạnh (năm 2013 và 2016), chỉ số chứng khoán của thị trường mới nổi đều giảm. Chỉ số MSCI EM Index đã giảm 0,2% kể từ tháng 4 (thời điểm lợi tức trái phiếu tiến sát và vượt 3%) và 6,8% kể từ tháng 2 (thời điểm S&P500 bắt đầu giảm).

Khẩu vị rủi ro của giới đầu tư toàn cầu bắt đầu thay đổi kể từ tháng 2, xuất phát từ diễn biến mới tại Mỹ và xu hướng này càng ngày càng thể hiện rõ hơn khi xuất hiện thêm những bất ổn mới, bắt đầu từ chiến tranh thương mại và sau đó là căng thẳng địa chính trị tại Trung Đông.

Hệ quả của xu hướng đó là vào tuần đầu tháng 5, hầu như toàn bộ các nhóm quỹ ở thị trường mới nổi và phát triển đều có dòng tiền rút ra (outflow). Đặc biệt nhất là nhóm quỹ vào thị trường mới nổi (GEM) có dòng tiền rút ra tăng lên mức cao nhất 69 tuần. 70 tuần trước đó, tháng 12/2016 là thời điểm Donald Trump mới thắng cử, kéo theo làn sóng rút vốn ồ ạt ở EM.

Ben Bernanke đưa ra tín hiệu chấm dứt chính sách nới lỏng định lượng (QE) năm 2013, Donald Trump thắng cử 2016 là 2 cú hích khiến giới đầu tư thay đổi chiến lược phân bổ tài sản theo hướng rút khỏi EM.

Tuy nhiên sau đó khi triển vọng FED nâng lãi suất bị đẩy xa hoặc khả năng thực thi chính sách của Donald Trump bị nghi ngờ, dòng vốn lại quay trở lại EM, hay các tài sản rủi ro khác. Riêng năm 2018, không có một cú hích rõ rệt nào mà nó là một quá trình kéo dài với biểu hiện rõ dần của chính sách Donald Trump.

Cá tính, quan điểm và đường lối kinh tế của Donald Trump là rất rõ ràng. Nếu các chính sách của Donald Trump thực sự được thực thi cùng với việc FED nâng lãi suất và bán dần trái phiếu, xu hướng dòng vốn ở các thị trường mới nổi sẽ không sớm đảo chiều giống như đã diễn ra vào năm 2013 hay 2016. Đây là chưa kể đến các rủi ro mới như nguy cơ “hạ cánh cứng” của Trung Quốc do chiến tranh thương mại, lạm phát bắt nguồn từ giá dầu.

Vẫn còn có một số lý do để hy vọng cho EM. Trong quá khứ đã có nhiều thời điểm lợi tức trái phiếu Mỹ cao hơn 3%, FED nâng lãi suất liên tục nhưng không kéo theo suy thoái. Chỉ khi điều kiện kinh tế thuận lợi FED mới nâng lãi suất và tăng trưởng kinh tế Mỹ sẽ kéo theo tăng trưởng của toàn cầu. Tăng trưởng mới là sức hút lớn nhất với dòng vốn như đã từng thể hiện vào tháng 1/2018.

Trong khó khăn sẽ luôn có hy vọng, nhưng khó khăn là điều đang hiện diện, hy vọng là điều có thể xảy ra trong tương lai. Trước mắt, nhóm thị trường EM sẽ phải đối mặt với 1 khó khăn không nhỏ và có thể kéo dài hàng tháng trước khi những diễn biến mới (khó biết trước) làm thay đổi cục diện. Khó khăn này sẽ không loại trừ một quốc gia nào. Giá dầu tăng sẽ làm nước Nga hưởng lợi, nhưng dòng vốn tại Nga đã bị rút 3 tuần liên tiếp và outflow tuần gần nhất là cao nhất 44 tuần.

Căng thẳng thương mại Mỹ - Trung không dịu bớt

Căng thẳng thương mại Mỹ Trung không đơn giản như nhiều người suy đoán. Cuộc đàm phán diễn ra vào đầu tháng 5 đã thất bại. Trong báo cáo tháng 4 chúng tôi đã đưa ra 3 lý do Donald Trump sẽ có cách tiếp cận cứng rắn với Trung Quốc và thực tế yêu cầu từ phía Mỹ là rất cao, bao gồm:

Chấm dứt việc ép buộc chuyển giao công nghệ từ các công ty Mỹ sang các công ty Trung Quốc, chấm dứt hỗ trợ nhà nước với các ngành ưu đãi theo chương trình “Made in China 2025”.

Nới lỏng các quy định về FDI, về thành lập liên doanh, tăng cường các quy định bảo vệ sở hữu trí tuệ.

Giảm thâm hụt thương mại 200 tỷ USD trong vòng 2 năm, lần lượt 125 tỷ và 75 tỷ mỗi năm, bằng cách Trung Quốc phải mua thêm nhiều hàng hóa, dịch vụ của Mỹ.

Vẫn có ý kiến cho rằng Donald Trump được cho là đưa ra mức yêu cầu cao để tạo lợi thế trong thương lượng. Tuy nhiên cần lưu ý rằng sau khi Trung Quốc gia nhập WTO, thâm hụt thương mại của Mỹ với Trung Quốc đã tăng trung bình 8.7% (2000-2017), từ mức 83 tỷ USD lên 375 tỷ USD.

Tỷ trọng thâm hụt của Trung Quốc trong tổng thâm hụt thương mại của Mỹ cũng tăng liên tục, từ 23% lên 66%. Điều này có nghĩa sự thịnh vượng của Trung Quốc có được một phần rất lớn từ người tiêu dùng Mỹ.

Tận dụng tối đa thị trường Mỹ trong khi lại tạo nhiều rào cản cho doanh nghiệp Mỹ khi muốn thâm nhập thị trường Trung Quốc (ví dụ là trường hợp ép buộc chuyển giao công nghệ) là điểm mấu chốt khiến Donald Trump muốn mạnh tay. Đây cũng là một bước đi hợp lý của Donald Trump, một người chủ trương phát triển và bảo vệ doanh nghiệp Mỹ.

Căng thẳng thương mại Mỹ Trung không thể hiện rõ nét qua dòng vốn. Dòng tiền đã vào các quỹ đầu tư cổ phiếu của Trung Quốc 7 tuần liên tiếp, tổng cộng 4 tỷ USD. Kể từ khi nổ ra nguy cơ chiến tranh thương mại vào cuối tháng 2, Trung Quốc chỉ có duy nhất 1 lần dòng tiền được rút ra. Tuy nhiên như báo cáo trước chúng tôi có nhắc đến, rất có thể Trung Quốc đã dùng các quỹ ở nước ngoài để chuyển tiền về nước.

Tác động của căng thẳng thương mại Mỹ - Trung cho dù không trực tiếp ảnh hưởng đến dòng vốn tại 2 quốc gia này nhưng lại đang tạo ra nhiều biến số mới làm gia tăng rủi ro chung.

Vòng đàm phán thứ 2 đang diễn ra và hy vọng nhen nhóm rằng phía Trung Quốc sẽ nhương bộ để mở cửa nhiều hơn cho doanh nghiệp Mỹ, đồng nghĩa các công ty hay quốc gia cung cấp sản phẩm cạnh tranh với Mỹ sẽ phải dè chừng. Ở kịch bản xấu hơn, chiến tranh thương mại nổ ra sẽ làm tăng trưởng của cả Mỹ và Trung Quốc chậm lại, kéo theo tăng trưởng của toàn cầu.

Nhà đầu tư nước ngoài không ngừng bán ròng tại TTCK Việt nam

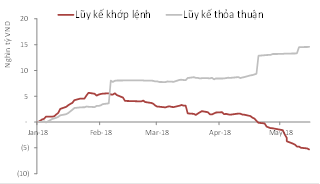

Lũy kế mua/bán ròng NĐTNN

Tính riêng giao dịch khớp lệnh, tổng giá trị bán ròng của NĐTNN tính từ đầu tháng 2 là 10.6 nghìn tỷ, lớn hơn giá trị mua ròng trong tháng 1 là 5.3 nghìn tỷ. Cộng hưởng tác động từ các yếu tố bên ngoài và bên trong, sự đảo chiều của dòng vốn tại Việt nam là khá rõ ràng.

Dòng vốn qua ETF tuy không bị rút hết nhưng chắc chắn khó lặp lại dòng inflow mạnh như hồi đầu năm. ETF của Vaneck có inflow tương đối tích cực trong tháng 4 nhưng lại bị rút một nửa trong đầu tháng 5.

Ở góc độ tích cực, lượng vốn góp thông qua M&A của NĐTNN trong 4 tháng đầu năm đạt 2.26 tỷ USD, tăng +67% YoY. Dòng vốn này đóng góp cho sự ổn định vĩ mô nhưng ít có tác động đến xu hướng của TTCK.