Dòng tiền của Fecon - “hạt sạn” trong “đôi giày vạn dặm”

Fecon đã có một hành trình tăng trưởng ấn tượng trong gần 20 năm qua và dự báo sẽ tiếp tục đi lên trong những năm tới. Nhưng trong "đôi giày vạn dặm" mà Fecon đang đi, có "hạt sạn" không nhỏ làm đau chân, cản trở những bước đi, đó là dòng tiền.

Công ty Cổ phần Fecon (HoSE: FCN) được biết tới rộng rãi là doanh nghiệp xây dựng hàng đầu Việt Nam về thi công nền móng, công trình ngầm. Ra đời năm 2004, khởi nghiệp bằng nghề ép cọc tại các dự án BigC, Melinh Plaza, siêu thị Metro 2 rồi dần mở rộng sang các lĩnh vực xây dựng khác như: dân dụng, hạ tầng, năng lượng… Fecon đã có hành trình gần 20 năm tăng trưởng đáng nể.

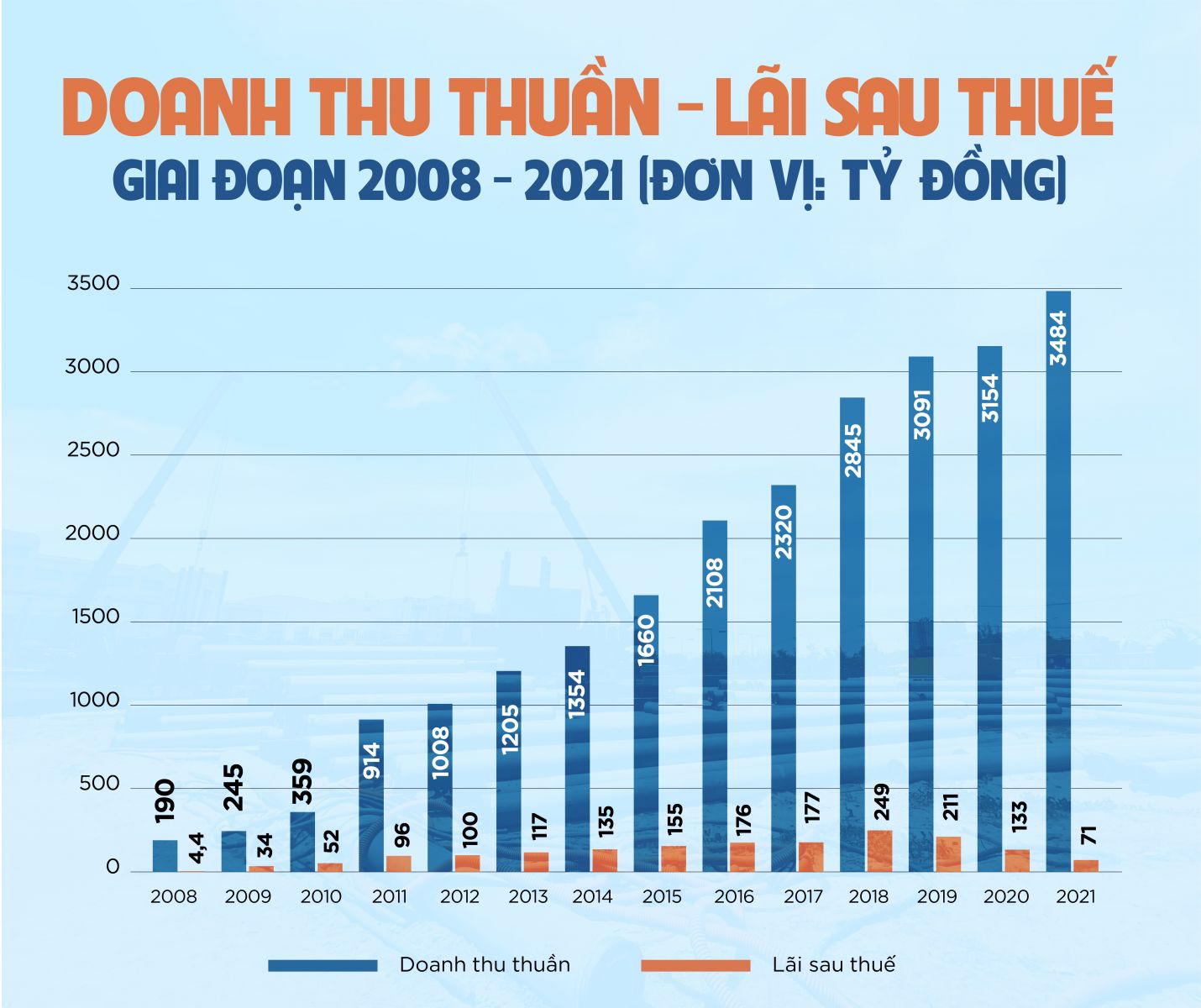

Cụ thể, về doanh thu, từ con số khiêm tốn 5 tỷ đồng năm 2004, Fecon đã nhanh chóng vượt qua ngưỡng 1.000 tỷ đồng năm 2012 để rồi cán mốc 3.484 tỷ đồng năm 2021. Điều đáng nói là, trong 18 năm ấy, Fecon đã duy trì được mức tăng trưởng doanh thu liên tục - điều mà không phải doanh nghiệp xây dựng nào cũng có thể làm được, nhất là trong bối cảnh nền kinh tế quốc dân đã trải qua 2 lần khủng hoảng (2010 - 2013 và 2020 - 2021).

Nhìn lại 18 năm, có thể tạm chia quá trình tăng trưởng của Fecon thành 4 giai đoạn. Giai đoạn 1 (sơ khởi) từ năm 2004 đến năm 2007, công ty có tốc độ tăng doanh thu theo cấp số nhân: năm 2005 tăng gấp 2,5 lần năm 2004; 2006 tăng gấp 2,5 lần năm 2005… Tuy nhiên, giai đoạn này, quy mô của công ty còn nhỏ nên giá trị doanh thu không quá lớn.

Giai đoạn thứ 2 (tăng tốc) bắt đầu từ năm 2008 khi Fecon có được nhà máy sản xuất đầu tiên, nhà máy Fecon-Pile, chuyên sản xuất cọc bê tông ly tâm dự ứng lực (PC/PHC). Năm này, doanh thu công ty đạt 190 tỷ đồng, mở ra thời kỳ tăng trưởng hàng chục % mỗi năm: 2009 tăng 30%, 2010 tăng 47%, 2011 tăng đột biến 154%. Tính chung 4 năm, doanh thu đã tăng trưởng tới gần 5 lần.

Năm 2012, đà tăng doanh thu đã chững lại khi chỉ tăng thêm 10%. Nhưng đây lại là năm mang ý nghĩa đặc biệt bởi Fecon chính thức gia nhập “câu lạc bộ nghìn tỷ” với doanh thu vượt ngưỡng 1.000 tỷ đồng.

Doanh thu - Lãi sau thuế giai đoạn 2008 - 2021

Từ năm 2013 đến năm 2018, Fecon bước vào giai đoạn ổn định với mức tăng trưởng đều đặn trung bình 20% mỗi năm, đưa doanh thu tăng từ 1.205 tỷ đồng lên 2.845 tỷ đồng. Đây cũng là thời kỳ nền kinh tế Việt Nam thoát khỏi khủng hoảng và phát triển khá nhanh, gắn liền với sự bùng nổ của thị trường bất động sản và mở rộng đầu tư hạ tầng.

Năm 2019, giai đoạn ổn định này chấm dứt. Lần đầu tiên kể từ khi ra đời, Fecon chứng kiến mức tăng doanh thu dưới 10%, chỉ đạt 3.091 tỷ đồng (tăng 8,6% so với năm trước). Đáng chú ý, đây cũng năm đầu tiên Fecon ghi nhận sự sụt giảm của lợi nhuận sau thuế, giảm 15%, đạt 211 tỷ đồng.

Đến năm 2020, mọi chuyện trở nên tồi tệ khi tốc độ tăng trưởng doanh thu gần như đứng lại, chỉ “nhích” 2%, đạt 3.154 tỷ đồng, mức tăng thấp nhất lịch sử. Lợi nhuận sau thuế giảm rất mạnh (-37%) xuống 133 tỷ đồng, thấp nhất kể từ năm 2014.

Năm 2021, đà tăng doanh thu được cải thiện, nhưng lợi nhuận sau thuế tiếp tục là một câu chuyện buồn khi giảm sâu 46%, còn 71 tỷ đồng, thấp nhất kể từ năm 2011. Tính chung 3 năm, lợi nhuận sau thuế đã giảm tới 66%.

Có thể nói 3 năm 2019 - 2021 là “cơn ác mộng” với Fecon, bởi chưa bao giờ doanh nghiệp này đối diện với khó khăn như vậy. Song, công bằng nhìn nhận, Fecon đã “vượt bão” tốt hơn rất nhiều doanh nghiệp cùng ngành khi không bị tăng trưởng âm về doanh thu.

Việc giữ vững được quy mô doanh thu nhưng lại “đổ đèo” về lợi nhuận sau thuế ngoài lý do khách quan về giá nguyên vật liệu, nhân công, dịch bệnh… còn đến từ sự cạnh tranh gay gắt giữa các doanh nghiệp xây dựng khiến Fecon phải chấp nhận giảm biên lợi nhuận tại nhiều dự án. Nói cách khác, trong hoàn cảnh ngặt nghèo, Fecon đã phải cạnh tranh bằng giá để có việc làm. Điều an ủi là biên lợi nhuận gộp của công ty vẫn ở mức khá, trung bình 14% trong 3 năm nói trên, dù cho nó thấp hơn khá nhiều so với “thời kỳ vàng” 2011 - 2012 (trung bình 24%) và 2013 - 2015 (trung bình 18%).

Fecon có thể có nhiều hơn một nguyên nhân để giải thích cho sự đi xuống trong hoạt động kinh doanh. Tuy nhiên, công ty sẽ thật khó “thanh minh” về những bất ổn trong cấu trúc tài chính của mình.

Cụ thể, về tài sản, dù quản lý dự án khá tốt (khoản dự phòng phải thu ngắn hạn khó đòi không đáng kể, chỉ 2 - 4 tỷ đồng), song các khoản phải thu ngắn hạn và hàng tồn kho lại luôn chiếm tỷ trọng lớn trong cơ cấu tổng tài sản của công ty. Xét giai đoạn 2019 - 2020, giá trị các khoản phải thu ngắn hạn và hàng tồn kho có xu hướng tăng, lần lượt chiếm 72% và 74% tổng tài sản, đạt 4.048 tỷ đồng và 4.997 tỷ đồng.

Về nguồn vốn, Fecon có biểu hiện lệ thuộc vào vốn bên ngoài khi hệ số D/E (nợ phải trả/vốn chủ sở hữu) có khuynh hướng gia tăng trong cùng giai đoạn nêu trên: từ 1,3 lần (năm 2019) lên 1,7 lần (năm 2020).

Sự phụ thuộc này không phải ngẫu nhiên mà có. Nó bắt nguồn từ “nỗi đau đầu” của Fecon trong rất nhiều năm, đó là: âm dòng tiền kinh doanh.

Thực vậy, suốt từ năm 2014 - 2019, dòng tiền kinh doanh của Fecon luôn luôn là số âm, lần lượt là: -60 tỷ đồng, -200 tỷ đồng, -121 tỷ đồng, - 58 tỷ đồng, -157 tỷ đồng, -29 tỷ đồng.

Dòng tiền kinh doanh đại diện cho khả năng tạo tiền của hoạt động kinh doanh. Dòng tiền kinh doanh âm đồng nghĩa doanh nghiệp không thể thu về tiền mặt từ hoạt động kinh doanh. Tiền đó đã bị “chôn” trong các khoản phải thu và hàng tồn kho (như trên đã dẫn chứng).

Để bù đắp dòng tiền, doanh nghiệp có thể dùng nhiều cách như: tăng vốn điều lệ, thanh lý tài sản, thu hồi khoản đầu tư… và thông dụng hơn cả là đi vay. Fecon đã chọn đi vay. Giai đoạn 2018 - 2020, Fecon đã tăng cường vay mượn, đẩy giá trị nợ vay tăng lên mạnh mẽ, từ 879 tỷ đồng lên 1.133 tỷ đồng rồi đạt 1.594 tỷ đồng.

Có thể nhìn rõ hơn tốc độ vay mượn của Fecon qua dòng tiền vay/trả của công ty giai đoạn 2018 - 2020, lần lượt là: 1.393 tỷ đồng/1.329 tỷ đồng, sau tăng lên 1.940 tỷ đồng/1.633 tỷ đồng rồi vọt lên 2.418 tỷ đồng/1.874 tỷ đồng.

Lãnh đạo Fecon không phải không để tâm chuyện này. Họ đã cố gắng cải thiện dòng tiền bằng cách bổ sung vốn chủ sở hữu, nhằm kéo hệ số D/E xuống thấp và bớt lệ thuộc vào dòng vốn vay. Phương án được biết đến nhiều nhất chính là việc phát hành 32 triệu cổ phiếu để tăng vốn điều lệ.

Song, Fecon khá “xui xẻo” khi ý định phát hành 32 triệu cổ phiếu gặp hết trở ngại này đến trở ngại khác, dẫn đến nhiều năm không thực hiện được. Tại đại hội đồng cổ đông thường niên năm 2020, lãnh đạo Fecon cho biết công ty đã đàm phán rất sát với nhà đầu tư Trung Quốc. Tuy nhiên, thời điểm đó lại xuất hiện những vấn đề nhạy cảm nên việc phát hành này bị dừng lại. Đến tận tháng 12/2021, công ty mới hoàn tất việc chào bán 32 triệu cổ phiếu, thu về 416 tỷ đồng, đưa vốn điều lệ lên 1.574 tỷ đồng.

Hiệu quả của việc tăng vốn được thấy ngay. Năm 2021, hệ số D/E của Fecon được kéo giảm, xuống chỉ còn 1,55 lần, thấp hơn mức 1,7 lần của năm 2020. Tuy nhiên, so với các năm trước 2020, hệ số D/E năm 2021 vẫn còn khá cao, phản ánh mức độ cải thiện là chưa lớn.

Thực tế, khoản tiền 416 tỷ đồng thu về từ phát hành 32 triệu cổ phiếu cũng chỉ mang ý nghĩa giải tỏa tạm thời “cơn khát tiền” cho Fecon. Giá trị nợ vay của công ty năm 2021 vẫn tiếp tục tăng cao, lên 2.472 tỷ đồng, chiếm tới 54% nợ phải trả và tăng gấp 3 lần so với năm 2018. Dòng tiền vay/trả năm 2021 tiếp tục phi mã lên 4.188 tỷ đồng/3.210 tỷ đồng, gần như gấp đôi so với năm 2020. Và dòng tiền kinh doanh, sau năm 2020 có chút dương đã lập tức quay trở lại “quỹ đạo” âm với mức âm 110 tỷ đồng do hàng tồn kho tăng lên và các khoản phải trả suy giảm, đánh dấu năm âm dòng tiền kinh doanh thứ 7 liên tiếp (nếu loại trừ năm 2020).

Việc lệ thuộc vào nợ vay cũng nguy hiểm như chơi dao, chơi không khéo là đứt tay. Trong hoàn cảnh kinh doanh khó khăn, nợ vay sẽ tạo ra chi phí tài chính khổng lồ, ăn mòn lợi nhuận có được. Giai đoạn 2019 - 2021, lợi nhuận của Fecon giảm dữ dội cũng có một phần quan trọng là do chi phí tài chính neo cao, lần lượt là 179 tỷ đồng, 99 tỷ đồng và 152 tỷ đồng.

Fecon đã đi một chặng đường dài để có được vị thế như hôm nay. Dù vẫn còn tồn tại các vấn đề nhất định nhưng 18 năm tăng trưởng doanh thu liên tiếp là một kỳ tích ít doanh nghiệp nào có được.

Giai đoạn hiện nay, Fecon đang chuyển mình từ một nhà thầu phụ thành một tổng thầu xây dựng công nghiệp và dân dụng, thúc đẩy đầu tư các dự án năng lượng tái tạo, các dự án hạ tầng giao thông, hạ tầng khu công nghiệp và đô thị.

Giai đoạn 2020 - 2025, công ty sẽ tập trung tái cấu trúc theo định hướng chiến lược tập đoàn, nổi bật là việc tái cấu trúc các công ty thành viên, tái cơ cấu Ban Phát triển dự án, Ban Cung ứng, Văn phòng phía Nam và thành lập Ban Quản lý chi phí và giá thành. 5 lĩnh vực kinh doanh chính là: nền và móng, hạ tầng, công trình ngầm, xây dựng và đầu tư dự án.

Đáng chú ý, một trong những quyết định mạnh mẽ để hiện thực hoá chiến lược này là tái cơ cấu Công ty Cổ phần Hạ tầng Fecon trở thành Tổng công ty đầu tư Fecon (Fecon Invest) - minh chứng cho quyết tâm tạo dựng hệ sinh thái song song giữa thi công và đầu tư của công ty. Fecon Invest thành lập dựa trên sự sáp nhập Fecon Power - chuyên về năng lượng tái tạo và Fecon Hạ tầng - chuyên đầu tư và bất động sản, do đó 3 mảng nêu trên là cốt lõi. Fecon Invest cũng từng nghiên cứu mảng nước nhưng nhận thấy cơ hội không còn nhiều do thị trường nước đã có nhiều nhà đầu tư sành sỏi tham gia.

Fecon cũng đặt tham vọng vào mảng bất động sản công nghiệp. Đây là mảnh đất khá màu mỡ của thị trường bất động sản mấy năm trở lại đây. Một số doanh nghiệp lớn khác đã và đang có ý định nhảy vào thị trường màu mỡ này như: Taseco, Sơn Hà (HoSE: SHI)... Hiện tại, Fecon đang theo đuổi 3 dự án khu công nghiệp tại Bắc Giang và Thái Nguyên.

Năm 2022, Fecon lên kế hoạch doanh thu 5.000 tỷ đồng và lợi nhuận sau thuế 280 tỷ đồng, tăng trưởng lần lượt 44% và 296% so với kết quả thực hiện năm 2021. Phải nói rằng đây là một kế hoạch đầy thách thức khi quý I/2022, doanh thu chỉ đạt 502 tỷ đồng, giảm 14% theo năm và chịu lỗ sau thuế 6,6 tỷ đồng - quý thua lỗ đầu tiên trong lịch sử. Thật là một quý “đáng quên” của Fecon!

Với tình hình vĩ mô nhiều biến động trong quý II/2022, dự báo kết quả kinh doanh quý II của ngành xây dựng sẽ kém sắc, thật khó để Fecon còn giữ được sự lạc quan với các chỉ tiêu kinh doanh của năm nay. Nếu quả thực Fecon không thể hoàn thành kế hoạch năm 2022, thiết tưởng đó cũng không phải là điều đáng ngạc nhiên, bởi trong quá khứ, đã hơn một lần doanh nghiệp này không hoàn thành được. Chẳng hạn giai đoạn 2019 - 2021, doanh thu và lợi nhuận sau thuế trung bình lần lượt chỉ đạt 81% và 60% so với kế hoạch đề ra. Tất nhiên, Fecon vẫn còn dự trữ “quân bài tẩy” cho kế hoạch lợi nhuận 2021 là việc thoái vốn tại Vĩnh Hảo 6 hay Quốc Vinh Sóc Trăng - 2 dự án năng lượng tái tạo trọng điểm của công ty.

Nhìn về xa hơn, Fecon đang nuôi kỳ vọng năm 2025, doanh thu chạm ngưỡng 10.000 tỷ đồng, lãi sau thuế đạt 825 tỷ đồng. Kỳ vọng này là có cơ sở, khi Fecon đang mở rộng danh mục đầu tư, nhất là mảng bất động sản - vốn có biên lợi nhuận hấp dẫn.

Tuy nhiên, để đi tới mục tiêu khá lớn này, Fecon cần cải thiện không chỉ về hiệu quả kinh doanh của từng dự án mà còn với các vấn đề tài chính của mình. Đơn cử như dòng tiền, nếu vẫn mang “hạt sạn” này trong “đôi giày vạn dặm”, Fecon sẽ còn đối diện với nhiều khó khăn. Bàn chân đau vì hạt sạn thì đừng nói đi nhanh, đi xa cũng khó thể nào nghĩ đến./.