Nhận định về dự thảo Thông tư quy định về thực hiện dự trữ bắt buộc của các TCTD, chi nhánh ngân hàng nước ngoài mà NHNN đang lấy ý kiến, Bộ phận phân tích khối khách hàng cá nhân CTCP Chứng khoán Sài Gòn (SSI Retail Research) cho rằng thực chất đây chỉ là quy định phù hợp với khoản 7 điều 148đ của Luật số 17/2017/QH14, không phải là nội dung mới.

Theo dự thảo Thông tư này, TCTC hỗ trợ được giảm 50% tỷ lệ dự trữ bắt buộc đối với tất cả các loại tiền gửi theo phương án phục hồi đã được phê duyệt. TCTD hỗ trợ là tổ chức tín dụng được chỉ định tham gia quản trị, kiểm soát, điều hành, hỗ trợ tổ chức và hoạt động của TCTD bị kiểm soát đặc biệt.

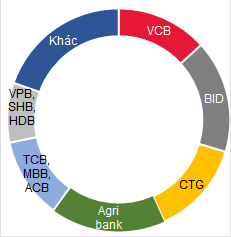

Tính toán cho thấy các TCTD hỗ trợ gồm BIDV (hỗ trợ DAB), Vietcombank (hỗ trợ CB) và Vietinbank (hỗ trợ Oceanbank, GP bank) là 3 ngân hàng hiện có tổng số dư tiền gửi khách hàng chiếm trên 40% tiền gửi toàn hệ thống.

Nguồn BCTC các ngân hàng thương mại

Trên thực tế, thông tin này sẽ không có nhiều tác động đến chính sách tiền tệ. Nguyên nhân bởi dự thảo đến thực tế có độ trễ thời gian khá lớn và ngay cả trong trường hợp được ban hành, tỷ lệ dự trữ bắt buộc được giảm của từng ngân hàng sẽ còn phụ thuộc vào khoản hỗ trợ thực tế. Khoản hỗ trợ thực tế sẽ được xem xét và chấp thuận rất chặt chẽ và có thể thấp hơn nhiều con số 50%.

Ngoài ra, tỷ lệ dự trữ bắt buộc hiện tại đã ở mức rất thấp, trong đó với tiền gửi VND dưới 12 tháng là 3% và 1% với tiền gửi VND từ 12 tháng trở lên.

Cuối cùng, tỷ lệ dự trữ bắt buộc theo quy định là mức tối thiểu, thực tế các NHTM có thể gửi NHNN vượt con số này và được hưởng lãi trên phần vượt. Vì vậy việc giảm tỷ lệ dự trữ bắt buộc tối thiểu không đồng nghĩa với việc sẽ có một lượng tiền tương ứng được bơm ra thị trường.

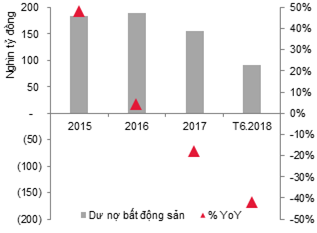

Kể từ đầu năm 2019, các ngân hàng đã giảm tỷ lệ vốn ngắn hạn cho vay trung, dài hạn từ 45% xuống 40%, tăng hệ số rủi ro với cho vay kinh doanh bất động sản từ 150% lên 200%. NHNN chủ trương sẽ tiếp tục siết chặt tín dụng với bất động sản khi đưa ra lộ trình tiếp tục giảm tỷ lệ vốn ngắn hạn cho vay trung, dài hạn xuống 35% vào 2020 và 30% trong giai đoạn sau đó; đồng thời có thể nâng hệ số rủi ro với cho vay kinh doanh bất động sản lên 250 - 300%. Thực tế, tín dụng bất động sản những năm gần đây đã giảm nhanh chóng và giải pháp huy động vốn phù hợp nhất sẽ là kênh trái phiếu doanh nghiệp.

Nguồn BCTC các NHTM

|

Thị trường tiền tệ VND ổn định, các áp lực với lãi suất, tỷ giá đã giảm đáng kể Bên cạnh diễn biến hỗ trợ từ sự suy yếu của đồng USD, nguồn cung USD mùa vụ dồi dào đã khiến cho tỷ giá giao dịch USD/VND duy trì ổn định trên thị trường ngân hàng ờ mức 23.160/23.250 và giảm mạnh trên thị trường tự do, về mức 23.200/23.220. Bước vào giai đoạn cao điểm về kiều hối chuyển về nước, ngay từ đầu tháng, NHNN đã tăng mạnh tỷ giá mua vào thêm 500đ/USD, lên 23.200đ/USD và hút được tới 4 tỷ USD trong tháng qua. Đây là diễn biến rất tích cực khi gia tăng đáng kể dự trữ ngoại hối đồng thời tăng lượng tiền VND lưu thông trong tháng cận tết. Bên cạnh kênh mua ngoại tệ, NHNN bơm ròng 66.868 tỷ đồng qua kênh mua kỳ hạn trong khi kênh tín phiếu vẫn không phát sinh giao dịch, số dư tín phiếu duy trì ở mức 0. Những đợt mua kỳ hạn 14, 21, 28 ngày vào 2 tuần giáp tết đã đẩy khối lượng OMO lưu hành lên hơn 144 nghìn tỷ đồng. Nhờ vậy, lãi suất trên thị trường liên ngân hàng đã có sự sụt giảm mạnh trong nửa đầu tháng 1, về mức 4%/năm với kỳ hạn qua đêm sau đó tăng và dao động quanh 4.8-5.0%/năm vào những ngày giáp Tết Nguyên đán. Lãi suất USD kỳ hạn qua đêm trên liên ngân hàng tăng, đây là diễn biến tương đồng với việc nâng lãi suất của FED. Hiện tại áp lực tăng lãi suất USD từ phía FED không còn, chênh lệch lãi suất USD-VND có thể thu hẹp do khả năng sụt giảm lãi suất VND trên liên ngân hàng khi dòng tiền lưu thông quay trở về hệ thống ngân hàng thời gian sau Tết. Trên thị trường 1, lãi suất VND tiếp tục duy trì ổn định ở mức 4,8-5,5%/năm cho kỳ hạn dưới 6 tháng, 5,5-7,5%/năm kỳ hạn 6 đến dưới 12 tháng và 6.8-8.0%/năm với kỳ hạn 12 -13 tháng. Đến cuối tháng, một số ngân hàng có điều chỉnh giảm trên biểu lãi suất công bố nhưng lãi suất thỏa thuận thực tế ít thay đổi, cá biệt có trường hợp còn nhích nhẹ ở kỳ hạn dài 12-13 tháng. Việc đón nhận các thông tin tích cực của nền kinh tế Việt Nam trong năm 2018 về tăng trưởng kinh tế, cán cân xuất nhập khẩu, chỉ số lạm phát…, áp lực quốc tế giảm bớt và gia tăng mạnh dự trữ ngoại hối đã giải tỏa áp lực với tỷ giá. Do đó, việc dự đoán xu hướng lãi suất 2019 đã được đặt trong bối cảnh hoàn toàn khác so với 1-2 tháng trước đây. Với bối cảnh hiện tại, lãi suất huy động các tháng tới có thể được duy trì ổn định ở mức hiện tại, thậm chí có thể giảm. Tuy vậy, các rủi ro từ diễn biến quốc tế vẫn còn và có thể thay đổi cục diện rất nhanh nên rất khó để đưa ra đoán định diễn biến trong trung và dài hạn. |