LTS: Không thể phủ nhận trái phiếu doanh nghiệp (TPDN) là một kênh huy động vốn hiệu quả, nhất là với doanh nghiệp trong lĩnh vực bất động sản - thời gian đáo hạn dài hơn so với vay vốn ngân hàng, lãi suất gần như luôn cố định trong suốt quá trình phát hành, thuận lợi cho đầu tư dự án lâu dài. Ngoài ra, các chi phí liên quan đến phát hành TPDN đều được trừ thuế, giúp doanh nghiệp giảm bớt gánh nặng tài chính.

Tuy nhiên, về cơ bản, thị trường TPDN ở Việt Nam còn khá sơ khai, độ an toàn của các trái phiếu khó được xác định do thiếu tổ chức xếp hạng tín nhiệm uy tín, tiềm ẩn những rủi ro về thanh khoản, về giảm giá trị, doanh nghiệp không thể trả nợ đúng hạn. Trước đà tăng trưởng nóng từ năm 2019 đến nay, các cơ quan quản lý đã liên tiếp cảnh báo về những nguy cơ và ban hành hàng loạt văn bản có tính pháp lý thắt chặt quy định phát hành TPDN.

Cách đây ít ngày, Thủ tướng Chính phủ Phạm Minh Chính đã yêu cầu Bộ Tài chính khẩn trương thực hiện thanh tra, kiểm tra, giám sát việc tuân thủ pháp luật về phát hành và sử dụng vốn thu được từ phát hành trái phiếu. Trong số đó, đặc biệt chú trọng đến việc phát hành trái phiếu riêng lẻ của các doanh nghiệp bất động sản, tổ chức tín dụng liên quan đến doanh nghiệp bất động sản. Các nội dung phải được báo cáo lên Chính phủ trước ngày 15/12. Diễn biến này đã dấy lên nhiều nghi vấn liên quan đến gần 1 triệu tỷ đồng TPDN đã được “tung” ra thị trường đến “túi” các “bạn hàng”.

Trên tinh thần nghiên cứu và phản biện, Reatimes triển khai tuyến bài: Trái phiếu doanh nghiệp bất động sản có phải “bom nổ chậm”?, Bài 5: Hàng nghìn tỷ đồng qua trái phiếu đổ vào bất động sản và những cảnh báo không thể xem thường.

Trân trọng giới thiệu đến độc giả!

Doanh nghiệp bất động sản thuộc nhóm huy động vốn bằng trái phiếu nhiều nhất

Ở bài viết trước, Reatimes đã đề cập tới việc hãng xếp hạng tín dụng Fitch (Mỹ) thông báo hạ xếp hạng với Tập đoàn bất động sản Evergrande của Trung Quốc từ mức "C" (quá trình vỡ nợ hoặc tương tự vỡ nợ đã bắt đầu) xuống mức "RD" (vỡ nợ hạn chế - tức là nhà phát hành không có khả năng thanh toán các khoản nợ).

Evergrande với tuổi đời 25 năm bị tuyên bố "vỡ nợ hạn chế", sau khi không thể thanh toán những khoản nợ trái phiếu phát hành bằng đồng USD.

Sở hữu đế chế bất động sản khổng lồ với hàng triệu căn hộ tại hơn 280 thành phố khắp Trung Quốc, nhưng Evergrande cũng gồng gánh số nợ lên đến hơn 300 tỷ USD, hàng trăm dự án bất động sản chưa hoàn thiện, trong đó trái phiếu là một nguyên nhân lớn.

Câu chuyện của Evergrande chắc chắn sẽ là một bài học lớn cho thị trường TPDN bất động sản Việt Nam đang phát triển rất "nóng" thời gian qua.

Theo số liệu của Hiệp hội thị trường trái phiếu Việt Nam (VBMA), lũy kế 11 tháng đầu năm ghi nhận 826 đợt phát hành TPDN trong nước với tổng giá trị lên tới 495.000 tỷ đồng, tăng 57% so với cùng kỳ 2020. Trong đó, 803 đợt phát hành riêng lẻ (468.850 tỷ đồng), 23 đợt chào bán ra công chúng (26.340 tỷ đồng).

Các doanh nghiệp bất động sản là tổ chức phát hành nhiều nhất với tổng cộng 187.160 tỷ đồng, trong đó khoảng 30% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu, tăng so với tháng trước. Lãi suất phát hành dao động trong khoảng 4,5-13%/năm.

Còn theo số liệu từ Sở giao dịch Chứng khoán Hà Nội (HNX) nổi bật trong số doanh nghiệp bất động sản đứng thứ về lượng phát hành trái phiếu, nhưng đứng đầu nhóm doanh nghiệp chưa niêm yết là Osaka Garden.

Lượng trái phiếu phát hành là Osaka Garden với giá trị huy động 7.700 tỷ đồng, dùng để nhận chuyển nhượng một phần Khu đô thị Sài Gòn Bình An do Công ty cổ phần Đầu tư và Phát triển Sài Gòn (SDI Corp) làm chủ đầu tư. SDI Corp từng bị Cục thuế TP. HCM công bố trong danh sách nợ thuế kỳ tháng 2019 là 455 tỷ đồng. Vào tháng 6/2021, Cục thuế TP. HCM tiếp tục công bố thông tin SDI Corp nợ thuế 532 tỷ đồng.

Hai công ty Hoa Phú Thịnh và Hoàng Phú Vương cũng phát hành lần lượt 3.130 tỷ đồng và 4.670 tỷ đồng trái phiếu cho mục đích tương tự Osaka Gardeden là đầu tư một phần dự án Khu đô thị Sài Gòn Bình An.

Như vậy, tổng vốn huy động từ kênh trái phiếu từ 3 doanh nghiệp nói trên để đổ vào dự án Sài Gòn Bình An lên đến 15.500 tỷ đồng. Đáng chú ý là cả 3 đơn vị trên đều chưa niêm yết, chưa phải công bố thông tin đại chúng về tài chính.

Liên quan đến lĩnh vực bất động, trước đó theo số liệu từ FiinGroup, tính đến hết tháng 9/2021, trong số các doanh nghiệp phát hành trái phiếu lớn nhất còn có Công ty CP Đầu tư GoldenHill (5,760 tỷ đồng); Công ty CP Đầu tư Tân Thành Long An (5.000 tỷ đồng); Công ty CP Dịch vụ giải trí Hưng Thịnh Quy Nhơn (5.000 tỷ đồng); Tổng Công ty CP Xuất nhập khẩu và Xây dựng Việt Nam (4.700 tỷ đồng).

FiinGroup khẳng định, hơn 80% giá trị TPDN của ngành bất động sản dân cư phát hành thuộc về các doanh nghiệp chưa niêm yết, sức khỏe tài chính và năng lực trả nợ yếu. Các chỉ số đánh giá năng lực trả nợ vay và đòn bẩy đều đang ở mức đáng báo động. Điều này thể hiện ở mức độ đòn bẩy tài chính (nợ vay ròng/vốn chủ sở hữu) hiện ở mức lên tới 8,1x trong khi các doanh nghiệp niêm yết chỉ ở mức 2,5x.

Trái phiếu của các doanh nghiệp chưa niêm yết này hầu hết là phát hành riêng lẻ cho các bên mua là ngân hàng và công ty chứng khoán phần lớn có tài sản tài sản đảm bảo hoặc bảo lãnh của bên thứ ba. Tuy nhiên, có sự phân hóa rất lớn về chất lượng tín dụng giữa các nhà phát hành. Điều này là đặc biệt quan trọng với các nhà đầu tư vì không chỉ cá nhân chuyên nghiệp mà cả các nhà đầu tư định chế tài chính đều có thể đánh giá được những rủi ro đi kèm.

Trên thực tế, tài sản thế chấp hay tài sản đảm bảo chỉ có tác dụng tạo áp lực cho doanh nghiệp trong việc đáp ứng nghĩa vụ nợ, trong khi giá trị thu hồi rất thấp do tính phức tạp của các thủ tục xử lý tài sản thế chấp và thời gian kéo dài.

Theo FiinRatings, khi thực hiện xếp hạng tín nhiệm các nhà phát hành hoặc công cụ nợ của họ, chỉ thẩm định kỹ yếu tố này trong việc xác định mức độ thu hồi nợ đối với các đơn vị được xếp hạng ở khu vực thấp hoặc có yếu tố đầu cơ.

Tại buổi họp báo kết quả điều hành chính sách tiền tệ và hoạt động ngân hàng năm 2021, định hướng nhiệm vụ năm 2022, ông Đào Minh Tú - Phó Thống đốc thường trực Ngân hàng Nhà nước cho biết, năm 2022 sẽ tăng cường kiểm tra với tín dụng các lĩnh vực rủi ro và đang có biểu hiện không lành mạnh như bất động sản, chứng khoán, trái phiếu doanh nghiệp.

Phó Thống đốc khẳng định: "Tới đây, rất có thể xảy ra hiện tượng dòng tiền quay vòng, chảy sang chứng khoán, bất động sản. Ngân hàng Nhà nước đã nhận diện việc phải có chính sách giám sát chặt chẽ hơn dòng tiền chảy vào các kênh đầu tư. Khả năng kiểm soát dòng tiền này là không dễ trong điều kiện thực tế hiện nay, song Ngân hàng Nhà nước sẽ tăng cường giám sát hơn nữa để các thị trường phát triển lành mạnh".

Cảnh báo từ chuyên gia: Lãi cao nhưng rủi ro lớn

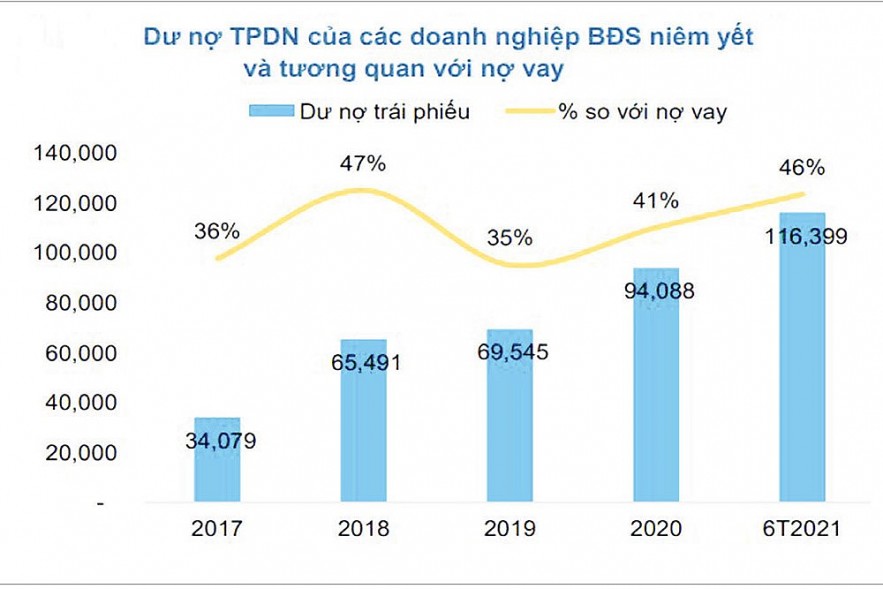

Theo FiinRatings, các doanh nghiệp bất động sản phát hành trái phiếu rất lớn, với giá trị phát hành trung bình 100.000 tỷ đồng/năm trong 5 năm qua. Tỷ trọng dư nợ trái phiếu đã chiếm 46% trong tổng nợ vay của các doanh nghiệp bất động sản. Tuy nhiên, năng lực trả nợ vay của các đơn vị phát hành thuộc nhóm doanh nghiệp bất động sản chưa niêm yết hiện đang rất yếu. Các chỉ số đánh giá năng lực trả nợ vay và đòn bẩy đều đang ở mức đáng báo động.

Thực tế tại các thị trường vốn trên thế giới thì tỷ lệ vỡ nợ trong vòng 5 năm hiện ở mức khá cao: 15% với các nhà phát hành có mức xếp hạng có tính đầu cơ (dưới mức BBB).

Trước thực trạng phát triển nóng nhóm TPDN, Bộ Tài chính đã tăng cường giám sát quản lý, phối hợp với Ngân hàng Nhà nước thực hiện kiểm tra, thanh tra, giám sát việc tổ chức tín dụng huy động vốn từ phát hành trái phiếu và phối hợp chia sẻ thông tin kết quả kiểm tra, giám sát; đề nghị Bộ Xây dựng có các giải pháp quản lý thị trường bất động sản, phối hợp quản lý giám sát và cảnh báo các doanh nghiệp bất động sản về rủi ro tăng trưởng nóng; tổ chức làm việc với Bộ Công an về khung khổ pháp lý và tình hình phát hành TPDN để tăng cường phối hợp, chia sẻ thông tin.

Đặc biệt về tổ chức thị trường thứ cấp, nhằm tăng tính công khai, minh bạch và tăng cường quản lý, giám sát hoạt động giao dịch thứ cấp TPDN riêng lẻ, Bộ Tài chính đang khẩn trương xây dựng Thông tư và chuẩn bị thiết lập thị trường TPDN riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp, đồng thời nâng cấp chuyên trang thông tin về TPDN và hệ thống niêm yết, giao dịch TPDN phát hành ra công chúng.

Trả lời Reatimes, TS. Trần Minh Tuấn - Phó Chủ tịch HĐQT Công ty CP Chứng khoán Smart Invest cho biết, với xu hướng phát triển TPDN bất động sản nóng như hiện nay thì rất cần các biện pháp siết chặt, nhằm ngăn chặn rủi ro có thể xảy ra khi những khoản nợ phình to và không có tài sản đảm bảo trả nợ. Trái phiếu của những doanh nghiệp kinh doanh bất động sản thường ở mức cao, như thời điểm hiện nay thường trên 10% - 13%/năm (tức là cao hơn gấp hai lần lãi suất ngân hàng). Tuy nhiên, nhà đầu tư cần hết sức thận trọng, vì đi kèm với mức lãi cao thì rủi ro cũng rất lớn, nhất là với những doanh nghiệp ở thị trường thứ cấp, chưa niêm yết, chưa công khai tài chính.

"Chủ đầu tư có thể huy động vốn bằng phát hành trái phiếu sau khi có được chủ trương chấp thuận dự án, như vậy là tất cả chỉ mới dừng ở giai đoạn khởi đầu chưa có gì đảm bảo chắc chắn dự án sẽ triển khai một cách thuận lợi và hoàn thành đúng dự kiến. Nhà đầu tư cần phải cân nhắc thận trọng không nên vĩ lãi suất cao mà đẩy mình vào tình thế gặp rủi ro lớn.

Quá trình ấy còn rất nhiều thủ tục phải giải quyết, nếu các vướng mắc không được giải quyết thì dự án kéo dài thậm chí đổ bể, bên cạnh đó còn có những khó khăn bất ngờ ập đến như dịch bệnh, khi đó khoản nợ sẽ rất lớn đẩy doanh nghiệp tới bờ vực phá sản, dù là thiệt hại ở phía doanh nghiệp hay nhà đầu tư trái phiếu thì đều là mất mát, cho nên phải có những biện pháp ngăn chặn", ông Tuấn nói.

Cũng theo TS. Trần Minh Tuấn, trái phiếu được phát hành bởi các tổ chức đã niêm yết hay chưa niêm yết thì đều cần phải có bảo lãnh thanh toán, điều này ràng buộc trách nhiệm của đơn vị bảo lãnh phát hành trái phiếu với nhà đầu tư và buộc phải sử dụng tài sản đảm bảo để trả nợ trong trường hợp không thể thanh toán đúng hạn.

Liên quan tới những diễn biến thị trường, nhóm phân tích và tư vấn đầu tư SSI cho biết: Thanh khoản của thị trường bất động sản có xu hướng giảm cho thấy sức hấp thụ đang suy yếu dần; các hoạt động triển khai dự án, sự kiện mở bán bị gián đoạn do dịch bệnh; hoạt động đầu tư công các dự án cơ sở hạ tầng đang chậm hơn dự kiến. Các yếu tố này làm tăng chi phí vốn do ứ đọng, ảnh hưởng đến kế hoạch dòng tiền trả nợ gốc lãi trái phiếu của doanh nghiệp.

Trao đổi với Reatimes, chuyên gia kinh tế - PGS.TS Đinh Trọng Thịnh cho biết, rủi ro nhất là khi doanh nghiệp cho phát hành trái phiếu ồ ạt, thậm chí vượt vốn chủ sợ hữu nhiều lần, vượt giá trị dự án là để tái cấu trúc nợ vay, làm đẹp báo cáo tài chính. Điều này là rất nguy hiểm, bởi vì sẽ đẩy nợ của doanh nghiệp lên gấp nhiều lần.

Vì thế, TPDN có thể là cách để các ngân hàng vừa lách luật cho vay doanh nghiệp bất động sản, các công ty chứng khoán, vừa tránh được lệnh siết cho vay vào lĩnh vực rủi ro, không phải trích lập dự phòng, “làm sạch” bảng cân đối tài chính.

Trái phiếu vì thế tiềm ẩn rủi ro rất lớn, không chỉ cho nhà đầu tư, mà còn cho cả hệ thống tài chính. Việc siết chặt chất lượng trái phiếu riêng lẻ là rất cần thiết, nếu không thì chỉ vài doanh nghiệp đổ vỡ là thị trường sẽ bị ảnh hưởng nghiêm trọng.

Đồng quan điểm trên, chuyên gia kinh tế - TS. Nguyễn Trí Hiếu cũng cho rằng, cần hiểu trái phiếu không phải là công cụ đầu tư mà chính là công cụ nợ. Người trái chủ có quyền yêu cầu người phát hành trả lại số tiền mua trái phiếu sau thời hạn 3 năm, 5 năm, trong khoảng thời hạn nhất định nhà phát hành cần có nghĩa vụ trả nợ.

Trong giai đoạn vô cùng khó khăn của nền kinh tế, đây không phải là lúc nhà đầu tư bùng nổ và kiếm lợi nhuận bằng mọi giá, mà đây là thời điểm của sự cẩn trọng và chọn lọc.

Ông Huỳnh Minh Tuấn - Giám đốc môi giới hội sở của Mirae Asset Việt Nam cũng khẳng định việc kiểm soát phát hành TPDN là cần thiết. Cần xếp hạng tín nhiệm trái phiếu để minh bạch thị trường, giảm thiểu rủi ro khi doanh nghiệp huy động vốn ồ ạt, không có tài sản đảm bảo, hoặc tài sản đảm bảo là dự án hình thành trong tương lai, cổ phần,...

Thực tế bài học khủng hoảng tài chính năm 2008-2009 đã đòi hỏi Bộ Tài chính và Ngân hàng Nhà nước phải có giải pháp cần thiết đúng thời điểm để việc cấp vốn tín dụng không gây hại đến lạm phát cũng như cân đối vĩ mô. Do đó, Chính phủ cần có sự quản lý, giám sát chặt chẽ.

Ngày 12/7/2021, Bộ Tài chính cũng ban hành Thông tư số 57/2021/TT-BTC có hiệu lực từ ngày 20/7/2021 quy định lộ trình sắp xếp lại thị trường các loại chứng khoán, trong đó có TPDN. Thị trường TPDN thứ cấp sẽ hoạt động trên Sở giao dịch chứng khoán Hà Nội (HNX) trong năm 2022. Theo đó, chậm nhất đến hết ngày 31/12/2022, HNX thống nhất tổ chức thị trường giao dịch trái phiếu theo quy định tại Luật Chứng khoán và các văn bản hướng dẫn thi hành.

HNX đang tập trung nghiên cứu xây dựng thị trường giao dịch thứ cấp TPDN riêng lẻ tập trung, minh bạch, hiệu quả, phù hợp với thông lệ quốc tế, đáp ứng nhu cầu vốn trung và dài hạn cho hoạt động sản xuất kinh doanh của doanh nghiệp, chia sẻ gánh nặng dồn lên vai ngân hàng với 60% tín dụng toàn nền kinh tế đến từ kênh ngân hàng, vừa giúp bảo vệ quyền lợi của nhà đầu tư.

Muốn giao dịch trên hệ thống giao dịch TPDN riêng lẻ của Sở Giao dịch chứng khoán sẽ phải tuân thủ theo những tiêu thức khắt khe hơn, khiến nhà đầu tư cảm thấy an tâm hơn. Doanh nghiệp sẽ phải đáp ứng hàng loạt yêu cầu về vốn, báo cáo tài chính có kiểm toán, có tài sản đảm bảo. Như vậy, doanh nghiệp cũng phải tự nâng tầm, công khai minh bạch rõ ràng với nhà đầu tư.

TS. Đinh Trọng Thịnh phân tích: “Với những trái phiếu phát hành dưới chuẩn, doanh nghiệp không muốn phát hành trên sàn vẫn có thể giao dịch trên thị trường phi chính thức. Nhà đầu tư sẽ nhận thấy rõ, mua bán theo hình thức này sẽ tiềm ẩn nhiều rủi ro, có thể mất vốn sẽ rất cảnh giác. Nhà phát hành tại thị trường phi tập trung cũng rất khó huy động vốn”.

Bộ Tài chính đang lấy ý kiến rộng rãi về Dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch TPDN riêng lẻ tại thị trường trong nước và chào bán ra thị trường quốc tế.

Dự thảo sửa đổi quy định về mục đích huy động vốn theo hướng không cho phép doanh nghiệp phát hành trái phiếu để góp vốn hoặc cho vay; bổ sung xếp hạng tín nhiệm trong một số trường hợp phát hành trái phiếu; giới hạn nhà đầu tư cá nhân chỉ được giao dịch trái phiếu có xếp hạng tín nhiệm; bổ sung quy định về công bố thông tin doanh nghiệp; nâng cao điều kiện xác định nhà đầu tư chứng khoán chuyên nghiệp…