Thị trường chứng khoán Việt Nam tiếp tục có một tuần giao dịch tích cực. Trong tuần đáo hạn phái sinh nên dễ thấy chỉ số được điều tiết khá rõ ràng, cộng với tâm lý hưng phấn sẵn có của nhà đầu tư. Khối ngoại và tự doanh đều có một tuần mua ròng, tập trung chủ yếu vào nhóm cổ phiếu vốn hoá lớn VN30. Tổng cộng chỉ số VN-Index đóng nến tuần ở 1185.9, tăng 17.5 điểm tương đương 1.5%. Thanh khoản thị trường tương đối tốt, gần bằng tuần trước và vượt trung bình 20 phiên.

Dư nợ cho vay tại các công ty chứng khoán tăng mạnh

Dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối quý II ước tính lên đến 150.000 tỷ đồng, tăng 27.000 tỷ (~1,1 tỷ USD) so với cuối quý I. Trong đó, dư nợ margin cũng tăng khoảng 24.000 tỷ so với cuối quý I, ước đạt 142.000 tỷ đồng tại thời điểm 30/6, còn lại là ứng trước tiền bán. Con số này cũng tương đương với thời điểm giữa năm ngoái và cũng lý giải cho một phần cho thanh khoản thị trường đang rất tốt. Khi nhà đầu tư dùng margin tỷ lệ cao cộng với chỉ số được kéo khá nhanh giai đoạn này là một trong những rủi ro mà nhà đầu tư nên lưu ý.

Fed sẽ tiếp tục nâng lãi suất trong tháng này?

Tuần giao dịch tới thị trường chứng khoán sẽ đón nhận những thông tin tác động mạnh đến từ quyết định tăng lãi suất tháng này của Cục dự trữ liên bang Mỹ (Fed).

Các nhà kinh tế được Bloomberg khảo sát đều nhận định rằng, Ủy ban Thị trường mở Liên bang thuộc Fed (FOMC) sẽ tăng lãi suất thêm 25 điểm cơ bản tại cuộc họp ngày 25/7 - 26/7 và đưa lãi suất lên phạm vi 5,25 - 5,5%, mức cao nhất kể từ năm 2001. Với áp lực lạm phát đã hạ nhiệt vào tháng 6, nhưng vẫn còn cách khá xa mục tiêu được đề ra.

Chủ tịch Fed Jerome Powell và các quan chức khác đã báo hiệu kế hoạch tăng lãi suất hơn nữa sau khi tạm dừng vào tháng 6 nhằm mục đích làm chậm tốc độ tăng cho đến khi đạt đến mức được cho là đủ hạn chế để đưa lạm phát trở lại mục tiêu 2%. Dự báo trung bình của FOMC trong báo cáo Tóm tắt dự báo kinh tế hàng quý vào tháng 6 cho thấy dự kiến sẽ có thêm hai đợt tăng lãi suất nữa trong năm nay.

Với những tác động mạnh mẽ từ đợt tăng lãi suất của Fed, nhà đầu tư được khuyến nghị hạn chế giao dịch ít nhất qua thời điểm công bố và không nên mua đuổi giai đoạn này.

Liệu thị trường chứng khoán Việt Nam đã "uptrend"?

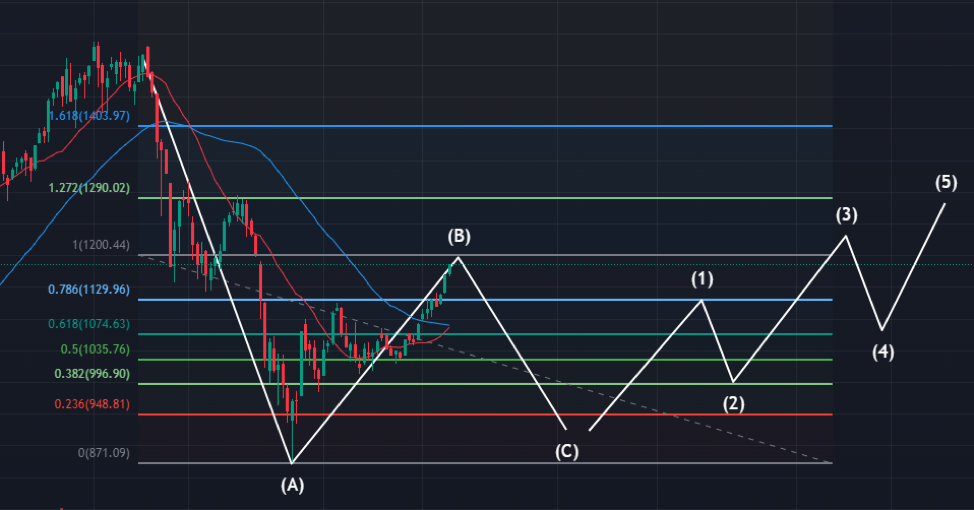

Từ pha lên tuần giữa tháng 11/2022 đến thời điểm hiện tại đã được gần 9 tháng. Trên khung tuần của VN-Index, nhịp lên tuần kéo dài và chưa có một nhịp chỉnh nào đủ mạnh. Những nhịp chỉnh ngày trước đó chưa đủ để kéo theo điều chỉnh tuần. Trong tháng 7 này, nhóm cổ phiếu vốn hoá lớn đã xuất hiện dòng tiền vào khiến chỉ số đã liên tục vượt qua các vùng kháng cự mạnh như 1100 hay 1125 để tiệm cận dần mốc quan trọng 1200. Việc thị trường sẽ xuất hiện những nhịp điều chỉnh là gần như chắc chắn. Câu hỏi của nhiều nhà đầu tư đặt ra hiện tại là: “Liệu đây có phải là uptrend” và nhịp điều chỉnh sắp tới sẽ giúp cho chúng ta trả lời được câu hỏi này.

Có 2 kịch bản xảy ra cho nhịp điều chỉnh sắp tới của thị trường. Giả thiết thị trường sẽ tạo đỉnh trung hạn ở quanh vùng 1.200.

Kịch bản 1: Thị trường đã uptrend dài hạn từ tháng 11/2022: Nếu điều này xảy ra, hiện tại chúng ta đang trong sóng 1 của một chu kỳ uptrend dài hạn theo sóng Elliott. Để kịch bản này xảy ra thì nhịp điều chỉnh tới đây phải không vượt quá 2/3 của sóng 1 trung hạn vừa rồi. Theo giả thiết thị trường tạo đỉnh trung hạn ở 1.200 thì nhịp điều chỉnh nếu mạnh nhất cũng không được vượt quá vùng 1.000. Khi đó thị trường sẽ xác nhận uptrend từ tháng 11/2022 và kết thúc sóng 1, 2. Nhà đầu tư hãy mạnh dạn giải ngân tìm kiếm cơ hội lợi nhuận ở sóng 3 của uptrend dài hạn.

Kịch bản 2: Thị trường chưa vào chu kỳ uptrend dài hạn. Để kịch bản này xảy ra, nhịp điều chỉnh tuần sắp tới sẽ phải đâm thủng 2/3 nhịp trung hạn này. Với giả thiết thị trường tạo đỉnh trung hạn ở 1.200 thì 2/3 nhịp trung hạn này là mốc 1.000, đây sẽ là hỗ trợ cực kì quan trọng của VN-Index. Nếu kịch bản này xảy ra thì nhịp hồi trung hạn vừa rồi chỉ là pha hồi B của bộ sóng điều chỉnh ABC. Thị trường sẽ tiềm ẩn một pha giảm C nữa. Nếu mốc 1.000 bị khoan thủng thì VN-Index hoàn toàn có thể quay lại kiểm định đáy 1 để hoàn tất một chu kỳ giảm dài hạn. Khi đó, chúng ta sẽ có nguyên một chu kỳ uptrend phía sau để tìm kiếm cơ hội.

Dù kịch bản nào xảy ra thì thị trường vẫn luôn rất nhiều cơ hội cho các nhà đầu tư. Trong ngắn hạn thị trường với việc chỉ số và giá cổ phiếu neo cao, dư nợ margin cao cùng với những tác động từ thế giới sẽ xuất hiện nhiều biến động. Nhà đầu tư nên thận trọng hơn và thực hiện hoá dần lợi nhuận, hạn chế fomo mua đuổi./.