Cá mập cứ lừ lừ thẳng tiến

* Vietcombank dẫn đầu ngành tài chính, lợi nhuận nửa tỷ USD

Vietcombank được cho là điểm sáng nhất trong hệ thống tài chính dựa trên uy tín hoạt động cũng như kết quả kinh doanh. Mới đây, ngân hàng này công bố kết quả kinh doanh tăng gấp rưỡi cùng kỳ năm cũ. Và với tốc độ tăng trưởng này, khả năng năm 2019, Vietcombank có thể đạt ngưỡng lợi nhuận 1 tỷ USD.

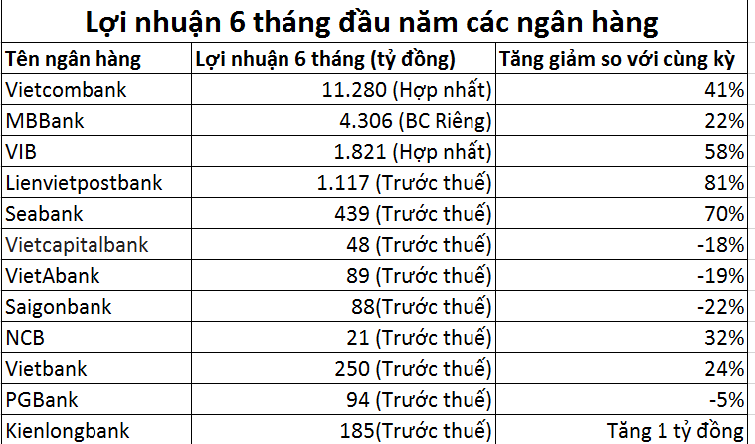

Cụ thể, 6 tháng đầu năm, lợi nhuận trước thuế của Vietcombank đạt 11.045 tỷ đồng, tăng 43,1% so với cùng kỳ năm 2018. Lợi nhuận hợp nhất đạt xấp xỉ 11.280 tỷ, tăng 40,7% so với cùng kỳ, thực hiện khoảng 55% kế hoạch năm 2019. Vietcombank tiếp tục hướng tới mốc lợi nhuận tỷ USD đầu tiên trong hệ thống ngân hàng Việt Nam. Các chỉ số ROAA, ROAE đạt tương ứng là 1,62% và 25,19%, tăng mạnh so với 2018 và cao hơn mặt bằng.

Lãnh đạo ngân hàng cho biết, toàn hệ thống Vietcombank nỗ lực đẩy mạnh các mảng hoạt động, quyết tâm thực hiện thắng lợi kế hoạch 2019 với một số chỉ tiêu chính: Tổng tài sản tăng 12%; huy động vốn từ nền kinh tế tăng 13%; tín dụng tăng 15%; tỉ lệ nợ xấu < 1,0%. Lợi nhuận trước thuế dự kiến tăng 12%.

* MBBank đạt được mọi chỉ tiêu kế hoạch

Ngân hàng Thương mại Cổ phần Quân Đội (MBBank) vừa công bố, nửa đầu năm 2019 duy trì đà tăng trưởng tốt, hoàn thành các chỉ tiêu kinh doanh đặt ra. Lợi nhuận trước thuế của riêng Ngân hàng đạt 4.306 tỷ, hoàn thành 50,5% kế hoạch năm, tăng 22,5% so với cùng kỳ năm 2018.

Báo cáo kết quả hoạt động kinh doanh của MB cũng cho thấy, kết thúc 6 tháng đầu năm 2019, tiền gửi khách hàng đạt đạt 260.089 tỷ, cho vay khách hàng đạt 229.125 tỷ; các chỉ tiêu ROE đạt 21,24%.

Bức tranh lợi nhuận các ngân hàng nửa đầu năm 2019 nhìn chung không ảm đạm

* VIB lợi nhuận tăng gần 60%

Ngân hàng TMCP Quốc tế Việt Nam (VIB) ghi nhận mức lợi nhuận trước thuế 6 tháng đầu năm đạt 1.820 tỷ đồng, tăng 58% so với cùng kỳ. Cụ thể, thu nhập lãi thuần trong 2 quý đầu năm đạt 2.917 tỷ đồng, tăng 29%.

Trong khi đó, lãi từ hoạt động dịch vụ tăng đột biến 142% đạt 764 tỷ đồng. Lãi từ hoạt động khác tăng 11% đạt 93,5 tỷ đồng. Hoạt động kinh doanh ngoại hối và mua bán chứng khoán kém quả quan hơn, lần lượt bị lỗ 86 tỷ và 26,7 tỷ. Tựu chung, tổng thu nhập hoạt động đạt 3.662 tỷ đồng, tăng 36% so với cùng kỳ năm ngoái. Chi phí hoạt động trong kỳ của VIB tăng 15,8% lên 1.522 tỷ đồng. Chi phí dự phòng rủi ro của VIB cũng tăng khá mạnh (36%) lên 320 tỷ đồng.

* SeaBank tăng gần 70% lãi so với cùng kỳ

6 tháng đầu năm 2019, SeaBank lãi trước thuế 439 tỷ đồng, tăng 69% so với cùng kỳ. Mức lãi này có được, ngoài việc nhờ các mảng kinh doanh tăng trưởng tốt còn do chi phí dự phòng rủi ro giảm.

Thu nhập lãi thuần trong 6 tháng đạt 1.419 tỷ đồng, tăng 16%. Đáng chú ý nhất là hoạt động dịch vụ tăng hơn 3 lần đạt 143 tỷ đồng, lãi từ kinh doanh chứng khoán tăng 53% đạt 48 tỷ đồng.

Tổng thu nhập hoạt động của nhà băng trong 6 tháng đạt hơn 1.600 tỷ, tăng 15% so với cùng kỳ. Chi phí hoạt động tăng thấp hơn, ở mức 12,2% lên 875 tỷ đồng. Chi phí dự phòng còn giảm 11% xuống còn 323 tỷ đồng.

* LienVietPostBank: Lợi nhuận tăng 81% so với cùng kỳ

Trong đó, thu nhập lãi thuần của LienVietPostBank tăng 27,7% lên 2.965 tỷ đồng; nguồn thu nhập này đang đóng góp khoảng 95% cho tổng thu nhập hoạt động của LienVietPostBank. Ngoài ra, lãi từ hoạt động dịch vụ tăng tới 2,5 lần, đạt 104 tỷ đồng.

Các mảng kinh doanh còn lại cũng có chuyển biến tích cực hơn. Như hoạt động mua bán chứng khoán trong 6 tháng đầu năm 2018 bị lỗ tới 50 tỷ đồng, nay khoản lỗ thu nhỏ về còn 14 tỷ đồng. Hoạt động kinh doanh ngoại hối có lãi 36 tỷ, tăng 149% so với cùng kỳ.

Cuối tháng 6, tổng tài sản của LienVietPostBank đạt 189.955 tỷ đồng, tăng 8,5% so với hồi đầu năm. Trong đó, cho vay khách hàng tăng 8,5% đạt 127.724 tỷ đồng. Huy động tiền gửi của khách hàng tăng chậm hơn với mức tăng 4,1% lên 130.053 tỷ đồng.

Nhìn chung đa phần các ngân hàng có lãi trong 6 tháng đầu năm

* Vietcapitalbank lợi nhuận giảm mất gần 20%

Báo cáo tài chính hợp nhất quý 2/2019 của Ngân hàng Thương mại Cổ phần Bản Việt - Vietcapitalbank cho biết, thu nhập lãi thuần trong kỳ của ngân hàng đạt 230,2 tỷ đồng, tăng thêm 5 tỷ đồng so với cùng kỳ năm trước.

Cùng với đó, hoạt động dịch vụ mang lại lãi thuần cao gấp 3,6 lần năm trước, đạt 15,5 tỷ đồng. Hoạt động khác cũng có kết quả tăng mạnh, lãi thuần đạt 13,8 tỷ đồng, gấp 7 lần cùng kỳ.

Trong khi đó, hoạt động kinh doanh ngoại hối và mua bán chứng khoán đầu tư đều sụt giảm, lần lượt giảm 37% và 27%. Chi phí hoạt động kỳ này lại tăng hơn 19% khiến lợi nhuận thuần từ hoạt động kinh doanh đạt 74,8 tỷ đồng, giảm 16%.

Chi phí dự phòng rủi ro tín dụng kỳ này giảm mạnh so với cùng kỳ, ở mức 48,6 tỷ (cùng kỳ là 117,9 tỷ). Do đó, ngân hàng không còn lỗ như cùng kỳ năm trước (-28,3 tỷ). Ngân hàng Bản Việt ghi nhận khoản lợi nhuận trước thuế đạt 26,2 tỷ đồng trong quý 2/2019. Lũy kế 6 tháng, lợi nhuận trước thuế của nhà băng này đạt 47,8 tỷ đồng, giảm 18%.

* VietABank: Lãi quý 2 tăng mạnh vẫn không kéo nổi lợi nhuận 6 tháng

Ngân hàng Thương mại Cổ phần Việt Á (VietABank) vừa công bố báo cáo tài chính hợp nhất quý 2/2019 với lợi nhuận tăng mạnh. Trong kỳ này, thu nhập lãi thuần của ngân hàng này đạt 295,9 tỷ đồng, tăng 13% so với cùng kỳ năm ngoái.

Về mảng hoạt động dịch vụ, mặc dù thu nhập tăng 27% so với cùng kỳ, đạt 4,6 tỷ đồng, tuy vậy VietABank đã mạnh tay cho việc đầu tư dịch vụ kéo theo chi phí lên tới 8,5 tỷ đồng. Điều này đồng nghĩa với việc ngân hàng lỗ thuần gần 4 tỷ đồng từ hoạt động dịch vụ.

Bù lại, trong kỳ, VietABank ghi nhận lợi nhuận từ hoạt động khác lên tới 15,1 tỷ đồng, tăng vọt so với khoản lỗ 0,3 tỷ cùng kỳ, tuy vậy ngân hàng không cung cấp thuyết minh chi tiết nguồn gốc sự tăng trưởng từ hoạt động này. Hoạt động kinh doanh ngoại hối cùng đưa về 1,1 tỷ đồng, tăng trưởng tốt so với quý 2/2018. Nhờ đó, lợi nhuận trước thuế đạt được trong quý II năm nay ngân hàng này ở mức 66,2 tỷ đồng, tăng trưởng 74%.

Mặc dù quý II ghi nhận lợi nhuận tốt, tuy nhiên vẫn chưa đủ để bù đắp cho những sụt giảm lớn trong quý 1. Lũy kế 6 tháng, thu nhập lãi thuần của VietABank đạt 451,9 tỷ đồng, lợi nhuận trước thuế 89,4 tỷ, lần lượt giảm 15% và 19% so với cùng kỳ năm ngoái.

* Saigonbank không lỗ nhờ giảm trích lập dự phòng

Ngân hàng Thương mại cổ phần Sài Gòn Công Thương - Saigonbank (SGB) đã công bố báo cáo tài chính hợp nhất quý 2/2019 với nhiều chỉ tiêu sụt giảm. Trong quý II, thu nhập lãi thuần của ngân hàng này đạt 156,9 tỷ đồng, giảm 7% so với cùng kỳ năm trước.

Mảng hoạt động dịch vụ mang lại 9,7 tỷ, giảm 6,7%, lãi từ kinh doanh ngoại hối giảm mạnh còn 3,4 tỷ đồng (cùng kỳ năm trước là 8,3 tỷ). Thu nhập từ hoạt động khác cũng giảm 53%, chỉ đạt 4,8 tỷ đồng.

Tuy nhiên nhờ chi phí dự phòng rủi ro tín dụng đã được trích thấp hơn cùng kỳ (48,5 tỷ đồng), khiến Saigonbank không còn lỗ như cùng kỳ năm ngoái (quý 2/2018 lỗ trước thuế 4,2 tỷ). Kết quả, lợi nhuận trước thuế quý 2 năm nay đạt 17,8 tỷ đồng. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế của SGB ở mức 88,4 tỷ đồng, giảm 20,7% so với cùng kỳ 2018.

Chuyên gia bình luận gì về lợi nhuận ngân hàng?

Theo giới chuyên gia tài chính, trong một hệ thống, việc có ngân hàng kinh doanh hiệu quả và tăng trưởng mạnh trong khi các ngân hàng khác chật vật là chuyện bình thường. Nhưng nhìn tổng thể dễ nhận thấy, những ngân hàng tăng trưởng lợi nhuận tốt thường là ngân hàng lớn ổn định nội lực trước đó hoặc những ngân hàng tư nhân bứt phá lên nhờ nắm bắt thời cơ thị trường cũng như liên tục đẩy mạnh mảng kinh doanh mới…

Những ngân hàng có tốc độ tăng trưởng tốt thường động lực chính đến từ tăng trưởng tín dụng (chiếm 70 - 80% doanh thu các ngân hàng). Nguyên nhân thứ hai là do các ngân hàng đồng loạt đẩy mạnh cho vay những mảng có biên lãi cao như tiêu dùng cá nhân, mà trong đó chủ yếu vẫn là cho vay mua nhà và mua xe.

Tiếp đó là một mảng cũng đóng góp khá nhiều lợi nhuận cho ngân hàng trong các quý gần đây là hoạt động dịch vụ, ví dụ như dịch vụ liên quan đến hoạt động thẻ hay chuyển tiền quốc tế. Đặc biệt là mảng bán bảo hiểm qua kênh ngân hàng. Nguyên nhân thứ tư là các ngân hàng cũng phải gấp rút tiến hành tăng vốn để đảm bảo đạt chuẩn Basel II, nếu không sẽ không được Ngân hàng Nhà nước nới room tín dụng, qua đó gây hạn chế tăng trưởng.

Đây cũng có thể là một động lực để các Ngân hàng báo lãi tạo sự hấp dẫn cho doanh nghiệp trước khi phát hành thêm cổ phần. Và theo thống kê hiện nay, trong số 30 ngân hàng Việt thì mới chỉ có 9 ngân hàng được Ngân hàng Nhà nước trao quyết định áp dụng Thông tư 41 quy định tỷ lệ an toàn vốn theo chuẩn mực quốc tế Basel II, đó là: Vietcombank, VIB, OCB, ACB, MBBank, VPBank, Techcombank, MSB và TPBank.

Ngược lại, với những ngân hàng quy mô khiêm tốn hơn, vừa chịu nhiều áp lực thắt chặt tín dụng từ các mảng rủi ro, vừa đẩy mạnh mạng lưới… trong điều kiện hiện tại cần có nỗ lực lớn hơn mới đủ sức cạnh tranh với các "cá kình".

Chưa kể, với chính sách thắt chặt tiền tệ của FED và các Ngân hàng Trung ương ở các nước thì Việt Nam cũng không thể tránh khỏi bị ảnh hưởng bởi làn sóng này. Việc thắt chặt tiền tệ sẽ khiến các doanh nghiệp trong nền kinh tế khan vốn hơn và đồng thời sẽ gặp khó khăn kép, qua đó làm ảnh hưởng trực tiếp đến lợi nhuận của người cho vay là các ngân hàng.

Tuy vậy, nhìn về cuối năm, đa phần các ngân hàng đều kỳ vọng tốt. Kết quả cuộc điều tra xu hướng kinh doanh của các tổ chức tín dụng quý III/2019 được Vụ Dự báo, Thống kê, NHNN vừa công bố cho biết, theo nhận định của các tổ chức tín dụng (TCTD), mức độ rủi ro tổng thể của khách hàng trong quý II/2019 về cơ bản là không đổi so với quý I/2019.

Trong khi đó, dự báo quý III/2019, có tới 80% TCTD kỳ vọng rủi ro tổng thể của các nhóm khách hàng “ổn định”; 11,6% TCTD quan ngại rủi ro “tăng nhẹ” và chỉ 8,4% TCTD kỳ vọng rủi ro “giảm”.

Dự báo cho năm 2019, các TCTD tiếp tục điều chỉnh kỳ vọng theo hướng tích cực hơn so với kỳ trước, với 69,5% TCTD nhận định rủi ro tổng thể của các nhóm khách hàng ở mức “ổn định”, 16,8% TCTD dự báo “giảm” và 13,7% TCTD lo ngại rủi ro “tăng” (quý trước kỳ vọng tương ứng 67,01% - 14,43% - 18,56%).

Kết quả điều tra cũng cho biết, đa số các TCTD kỳ vọng mặt bằng lãi suất huy động vốn - cho vay tiếp tục duy trì ổn định trong quý III/2019 và cả năm 2019.

Bên cạnh đó, cơ cấu tiền gửi có sự dịch chuyển tích cực, các khoản tiền gửi có kỳ hạn trên 1 năm được nhiều TCTD dự báo tăng nhất trong quý III/2019 và cả năm 2019.

Dư nợ tín dụng của hệ thống ngân hàng được kỳ vọng tăng trưởng 4,13% trong quý III/2019 và tăng 14,33% trong cả năm 2019, (cao hơn mức tăng thực tế 13,88% của năm 2018 nhưng thấp hơn mức tăng kỳ vọng 16,7% của cùng kỳ năm 2018), điều chỉnh thấp hơn không đáng kể so với mức bình quân kỳ vọng 14,5% ghi nhận tại kỳ điều tra trước.

Đặc biệt, tình hình xử lý nợ xấu của hệ thống TCTD có tín hiệu tích cực, với 27,4% TCTD nhận định tỷ lệ nợ xấu/dư nợ tín dụng của đơn vị mình “giảm” trong quý II/2019 và 26,9% TCTD kỳ vọng tỷ lệ nợ xấu sẽ “giảm” trong quý III/2019 (cao hơn tỷ lệ tương ứng 24,3 - 23,4% ghi nhận tại kỳ điều tra trước).

Dự kiến trong thời gian tới, 85,4% TCTD kỳ vọng tình hình kinh doanh sẽ ”cải thiện” trong quý III/2019 (cao hơn tỷ lệ 80,6% của cuộc điều tra tháng 3/2019) và 88,5% TCTD kỳ vọng tình hình kinh doanh tổng thể trong năm 2019 ”cải thiện” hơn so với năm 2018 (tương tự kết quả của cuộc điều tra tháng 3/2019), trong đó 20 - 27,4% TCTD kỳ vọng “cải thiện nhiều”./.