Theo dữ liệu của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ HNX và SSC, trong tháng 11 tính đến ngày công bố thông tin 17/11/2023, trên thị trường đã có 08 đợt phát hành riêng lẻ với tổng giá trị hơn 13.776 tỷ đồng. Các đợt phát hành này có lãi suất trung bình 8.7%/năm, kỳ hạn trung bình 6 năm.

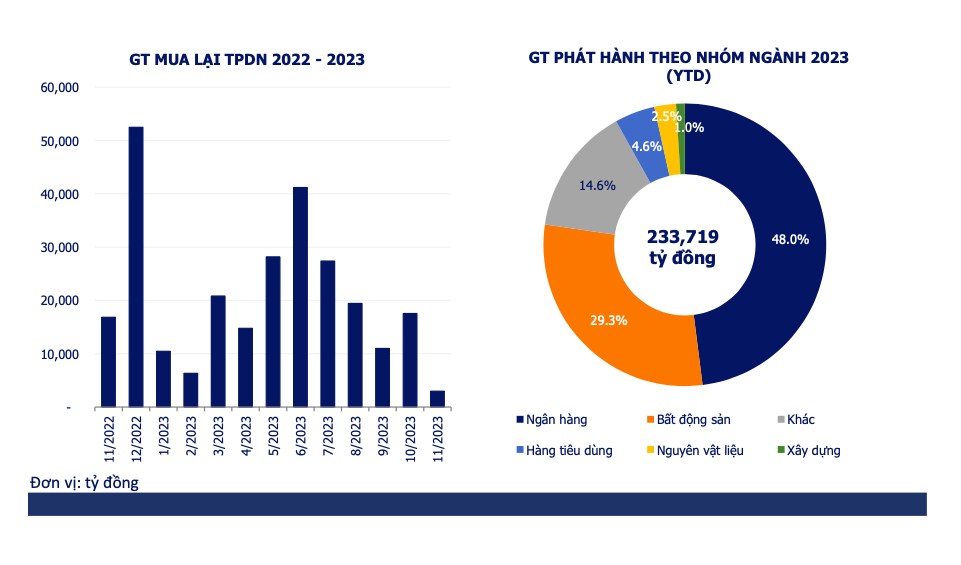

Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 233.719 tỷ đồng, với 28 đợt phát hành ra công chúng trị giá 27.070 tỷ đồng (chiếm 11.6% tổng giá trị phát hành) và 189 đợt phát hành riêng lẻ trị giá 206.649 tỷ đồng (chiếm 88,42% tổng số).

Theo VBMA, các doanh nghiệp đã mua lại 2.988 tỷ đồng trái phiếu trong tháng 11 tính đến ngày công bố thông tin 17/11/2023. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 200.907 tỷ đồng, tăng 13,7% so với cùng kỳ năm 2022 và tương đương 86% giá trị phát hành. Ngân hàng là nhóm ngành dẫn đầu, chiếm 47,1% tổng giá trị mua lại trước hạn (tương ứng 94.640 tỷ đồng).

Đặc biệt, trong gia đoạn cuối năm 2023, tổng giá trị trái phiếu sẽ đến hạn là 35.658 tỷ đồng, trong đó, 39% giá trị trái phiếu sắp đáo hạn thuộc nhóm bất động sản với hơn 14.031 tỷ đồng, theo sau là nhóm ngân hàng với 7.030 tỷ đồng (chiếm 20%).

Được biết, trong thời gian tới, có 2 lô trái phiếu đã được lên kế hoạch phát hành thuộc về Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) và Công ty Cổ phần Chứng khoán Rồng Việt. Trong đó, HĐTV Ngân hàng Agribank đã thông qua phương án phát hành 10.000 tỷ đồng trái phiếu. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá là 100 triệu VND/trái phiếu, kỳ hạn 8 năm.

Cùng với đó, HĐQT Công ty Cổ phần Chứng khoán Rồng Việt đã thông qua phương án phát hành trái phiếu với tổng giá trị phát hành tối đa 750 tỷ đồng, kỳ hạn 01 năm. Đây là trái phiếu doanh nghiệp không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá là 100 triệu VND/trái phiếu và lãi suất cố định 9.2%/năm.

Có thể thấy, chỉ còn hơn một tháng nữa là hết năm 2023 nhưng áp lực trả nợ trái phiếu của các doanh nghiệp nói chung và doanh nghiệp bất động sản là rất lớn.

Theo nghiên cứu của Hội Môi giới Bất động sản Việt Nam (VARS) cho thấy, áp lực đáo hạn trái phiếu vẫn đang “bủa vây” các doanh nghiệp bất động sản. Tổng giá trị trái phiếu doanh nghiệp bất động sản phát hành mới và được mua lại vẫn còn thấp so với tổng giá trị trái phiếu doanh nghiệp đến hạn. Cụ thể, năm 2022, doanh nghiệp bất động sản đã mua lại khoảng 219.000 tỷ đồng. Lũy kế 10 tháng đầu năm nay, doanh nghiệp đã mua lại khoảng 153.800 tỷ đồng. Trong khi, tổng giá trị đáo hạn trái phiếu của nhóm bất động sản 2 tháng cuối năm 2023 và năm 2024, lần lượt đạt 15,6 nghìn tỷ đồng và 121,1 nghìn tỷ đồng. Vì vậy, danh sách các doanh nghiệp chậm thanh toán các nghĩa vụ nợ trái phiếu đang tăng lên từng ngày, đặc biệt ở nhóm bất động sản.

Nhận thấy những áp lực đáo hạn trái phiếu đang "đè nặng" các doanh nghiệp bất động sản, mới đây, Hiệp hội Bất động sản TP.HCM đã đề xuất gia hạn hiệu lực của Điều 3 Nghị định 08/2023/NĐ-CP đến hết ngày 31/12/2024 (thay vì 31/12/2023 như hiện tại). Cụ thể, Điều 3 Nghị định số 08/2023/NĐ-CP quy định: “Ngưng hiệu lực thi hành đối với các quy định sau đây tại Nghị định số 65/2022/NĐ-CP đến hết ngày 31 tháng 12 năm 2023:

1. Quy định về việc xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp là cá nhân tại điểm d khoản 1 Điều 8 Nghị định số 153/2020/NĐ- CP được sửa đổi tại khoản 6 Điều 1 Nghị định số 65/2022/NĐ-CP;

2. Quy định về thời gian phân phối trái phiếu của từng đợt phát hành tại khoản 7, khoản 8 Điều 1 Nghị định số 65/2022/NĐ-CP;

3. Quy định về kết quả xếp hạng tín nhiệm đối với doanh nghiệp phát hành trái phiếu tại điểm e khoản 2 Điều 12 Nghị định số 153/2020/NĐ-CP được sửa đổi tại khoản 9 Điều 1 Nghị định số 65/2022/NĐ-CP”.

Theo ông Lê Hoàng Châu, Hiệp hội Bất động sản TP.HCM cho biết, sau một thời gian triển khai Điều 3 Nghị định 08/2023/NĐ-CP đã góp phần củng cố niềm tin vào thị trường trái phiếu doanh nghiệp, tháo gỡ được vướng mắc, ách tắc về "đầu vào" của doanh nghiệp phát hành trái phiếu và nhất là cho "đầu ra" của thị trường trái phiếu khi tạo điều kiện thuận lợi hơn để nhà đầu tư cá nhân tham gia đầu tư trái phiếu doanh nghiệp riêng lẻ. Nhiều khó khăn của thị trường trái phiếu doanh nghiệp nói chung, trong đó có các doanh nghiệp bất động sản nói riêng đã được tháo gỡ. Qua đó, góp phần hỗ trợ cho nền kinh tế và thị trường bất động sản dần phục hồi trở lại.

“Tuy nhiên, quy định trên chỉ kéo dài đến hết ngày 31/12/2023. Trong khi đó, quý IV/2023 là giai đoạn cao điểm đáo hạn trái phiếu của cả năm 2023 với tổng giá trị lên đến 65.500 tỷ đồng (không tính các lô trái phiếu đã giãn, hoãn), trong đó có gần 80% là trái phiếu doanh nghiệp bất động sản.

Đáng chú ý, đến năm 2024, giá trị trái phiếu doanh nghiệp đáo hạn sẽ lên đến 329.500 tỷ đồng, là năm cao điểm nhất trong ba năm gần đây (năm 2022 chỉ có 144.500 tỷ đồng, năm 2023 là 271.400 tỷ đồng trái phiếu đáo hạn) nên rất cần thiết tiếp tục thực hiện đầy đủ các quy định của Nghị định 08/2023/NĐ-CP trong năm 2024”, ông Châu nhấn mạnh.

Để tiếp thêm dư địa cho thị trường trái phiếu doanh nghiệp, TS. Nguyễn Văn Đính cho rằng, các doanh nghiệp cần tăng niềm tin cho khách hàng và đây cũng là "mắt xích" quan trọng để doanh nghiệp tái cơ cấu nợ. Thực tế thời gian qua, nỗ lực của cơ quan quản lý nhà nước trong việc chấn chỉnh và ổn định hoạt động của thị trường trái phiếu doanh nghiệp, đảm bảo thị trường hoạt động an toàn, hiệu quả, lành mạnh và minh bạch đã có những kết quả tích cực. Hoạt động huy động vốn qua trái phiếu đã và đang tiếp tục được cải thiện cả về chất và lượng.

"Đặc biệt là kể từ khi hệ thống giao dịch trái phiếu doanh nghiệp riêng lẻ chính thức lên sàn giao dịch chứng khoán Hà Nội ngày 19/7, niềm tin của nhà đầu tư về một thị trường minh bạch, hiệu quả hơn đã dần được khôi phục", ông Đính cho biết.

Tuy nhiên, theo ông Đính, vẫn còn khoảng trống thông tin rất lớn giữa thị trường và nhà đầu tư do Việt Nam mới có rất ít tổ chức đánh giá hạn mức tín nhiệm với các doanh nghiệp phát hành trái phiếu. Trong khi đó, không phải nhà đầu tư trái phiếu doanh nghiệp nào cũng có khả năng, thời gian để đánh giá tình hình tài chính doanh nghiệp, đánh giá rủi ro trái phiếu khi quyết định đầu tư.

Vì vậy, để hấp dẫn nhà đầu tư cá nhân tham gia vào thị trường trái phiếu doanh nghiệp, tiếp thêm dư địa cho thị trường trái phiếu doanh nghiệp, lãnh đạo VARS cho rằng, cơ quan quản lý nhà nước cần tiếp tục hoàn thiện khung chính sách liên quan đến quy định xếp hạng tín nhiệm đối với trái phiếu doanh nghiệp phát hành ra công chúng nhằm tạo ra các công cụ phòng ngừa rủi ro cho nhà đầu tư.

Ngoài ra, các cơ quan chức năng, đặc biệt là Bộ Tài chính và Ủy ban Chứng khoán Nhà nước cần đề ra một cơ chế kiểm tra hiệu quả với các doanh nghiệp phát hành trái phiếu ngay từ bước gửi hồ sơ, thay vì phát hiện sai phạm và hủy bỏ các thương vụ đã phát hành thành công, gây tâm lý xáo trộn không đáng có cho thị trường./.

Về thị trường trái phiếu sơ cấp, ngày 15/11, Kho bạc Nhà nước gọi thầu tổng cộng 4.250 tỷ đồng trái phiếu chính phủ ở các kỳ hạn 5 năm, 10 năm, 15 năm và 30 năm. Trong đó, trái phiếu kỳ hạn 10 năm, 15 năm và 30 năm trúng thầu toàn bộ, trái phiếu kỳ hạn 5 năm không trúng thầu. Tổng giá trị trái phiếu chính phủ phát hành từ đầu năm tới nay là 274.456 tỷ đồng, tương ứng khoảng 68.61% kế hoạch năm. Sắp tới, Kho bạc Nhà nước sẽ gọi thầu 4.000 tỷ đồng ở 3 kỳ hạn (10, 15 và 30 năm). Ngân hàng Chính sách Xã hội sẽ gọi thầu 4.000 tỷ đồng trái phiếu chính phủ bảo lãnh ở các kỳ hạn 10 năm (2.000 tỷ) và 15 năm (2.000 tỷ).

Về thị trường trái phiếu thứ cấp, giá trị giao dịch (GTGD) thị trường thứ cấp đạt 30,983 tỷ đồng, trong đó GTGD thông thường (outright) trung bình ngày tăng 31%, GTGD mua bán lại (repo) trung bình ngày tăng 204% so với tuần trước đó. NĐTNN mua ròng 429 tỷ đồng trái phiếu chính phủ trong kỳ. Lợi suất trái phiếu chính phủ tại phòng giao dịch của VBMA giảm ở hầu hết các kỳ hạn.