Báo cáo chiến lược công bố bởi Maybank Investment Bank (MSVN) đưa ra quan điểm rằng lãi suất sẽ tăng 30 điểm cơ bản nữa trong nửa cuối năm 2022 và tăng xấp xỉ 70 điểm cơ bản cho cả năm 2022.

Báo cáo cho hay, tăng trưởng GDP kỷ lục so với các năm gần đây, đạt 7,72% trong quý II/2022, là một trong những thành công ban đầu của quá trình mở cửa kinh tế đất nước. Nhưng như dự đoán, tăng trưởng kinh tế đi kèm với lạm phát gia tăng, đặt ra những lo ngại về khả năng tăng lãi suất của chính sách. Từ góc độ thị trường tín dụng, MSVN nhận thấy cả lãi suất huy động và lãi suất cho vay đều tăng 40 điểm cơ bản vì 2 yếu tố:

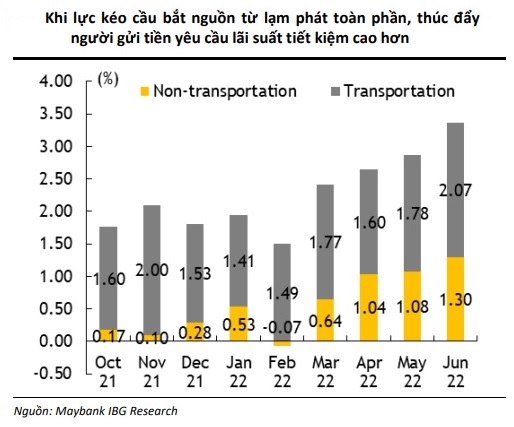

Thứ nhất, người gửi tiền yêu cầu tỷ lệ tiết kiệm cao hơn để bù đắp lạm phát gia tăng. Theo đó, lạm phát đã tăng lên 3,37% trong tháng 6 (từ 2,86% trong tháng 5 và 2,64% trong tháng 4). Các mặt hàng phi giao thông đóng góp 1,3% vào lạm phát chung (so với 1,08% trong tháng 5 và 1,04% trong tháng 4) như một số mặt hàng dịch vụ là ăn uống (+4,48%), văn hóa, giải trí và du lịch (+ 3,4%) tăng nhanh nhờ nhu cầu nội địa dồn nén.

"Khi lạm phát tăng lên, người gửi tiền yêu cầu lãi suất huy động cao hơn để duy trì sức mua của họ. Do đó, các ngân hàng thương mại phải tăng lãi suất để giữ chân khách hàng hiện hữu cũng như thu hút khách hàng gửi tiền mới nhằm tạo nguồn vốn cho tăng trưởng cho vay", báo cáo nhấn mạnh.

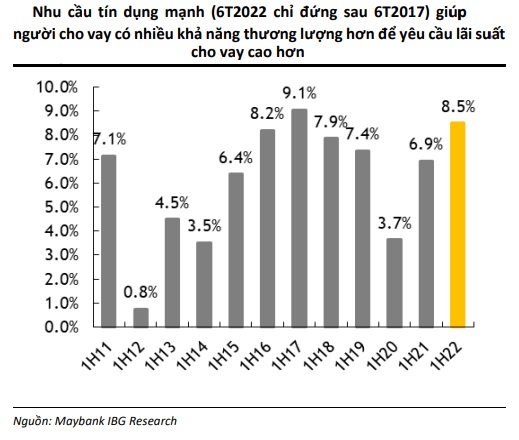

Thứ hai, nhu cầu tín dụng mạnh. Tính đến ngày 20/06/2022, tín dụng của hệ thống ngân hàng đã tăng 8,51% so với đầu năm, chỉ thấp hơn 6 tháng đầu năm 2017 là 9,1% trong 10 năm qua. Nhu cầu tăng mạnh do mở cửa trở lại đã giúp một số ngân hàng gần như đạt hạn mức tín dụng cả năm chỉ sau 6 tháng, do đó có thể lựa chọn những khách hàng vay có xếp hạng tín nhiệm cao và sẵn sàng trả lãi suất cao hơn.

Về câu chuyện lạm phát, MSVN nhìn nhận giá dịch vụ sẽ tăng hơn nữa trong bối cảnh kỳ nghỉ hè đến, có thể đẩy lạm phát mạnh vượt ngưỡng 4% trong vài tháng tới. Mặc dù nhắc lại quan điểm rằng lạm phát trung bình sẽ được duy trì trong mức mục tiêu 4% của Ngân hàng Nhà nước (3,7% vào năm 2022 và 4% vào năm 2023), nhưng nhóm nghiên cứu cho rằng sự tăng vọt này chắc chắn sẽ gia tăng thêm áp lực lên lãi suất huy động trong những quý tới.

Đối với lãi suất cho vay, mức tăng lãi suất có thể là cộng thêm một số điểm cơ bản cao hơn so với lãi suất huy động tùy thuộc vào dư địa tín dụng của từng ngân hàng.

Theo quan điểm của Ngân hàng Nhà nước, hệ thống hạn ngạch tín dụng vẫn là một công cụ điều hành chính sách tiền tệ hiệu quả hơn lãi suất. Với mức tăng trưởng tín dụng 8,51% trong nửa đầu 2022 và 5,49% trong nửa cuối 2022 (mức tăng trưởng thấp nhất trong nhiều năm), áp lực tăng sẽ đè lên người vay nếu Ngân hàng Nhà nước không điều chỉnh tăng mục tiêu tăng trưởng tín dụng cả năm lên hơn mức 14%.

"Tuy nhiên, do tốc độ tăng trưởng GDP có khả năng vượt mục tiêu 6,0 - 6,5% (tăng trưởng 6 tháng cuối năm 2022 có khả năng cao hơn mức 6,42% của 6 tháng đầu năm 2022 do mức so sánh thấp của 6 tháng cuối năm 2021) trong khi lạm phát đang gia tăng, Ngân hàng Nhà nước sẽ tiếp cận phương pháp chờ xem, theo quan điểm của chúng tôi, trong quý III/2022 trước khi thực hiện bất kỳ điều chỉnh nào trong quý IV/2022", báo cáo nêu.

Theo đó, nhóm nghiên cứu kỳ vọng lãi suất (tiền gửi và cho vay) sẽ tăng thêm 30 điểm cơ bản nữa trong nửa cuối năm 2022 hoặc 70 điểm cơ bản trong cả năm 2022.

Và ngay cả khi lãi suất tăng 70 điểm cơ bản trong năm nay, MSVN cho rằng lãi suất sẽ không quay trở lại mức trước đại dịch. Ngoài ra, các công ty bị ảnh hưởng bởi Covid-19 vẫn sẽ được hỗ trợ lãi suất 2% (đối với các khoản thanh toán lãi đến hạn từ ngày 20/05/2022 đến ngày 31/12/2023 cho tổng khoản vay lên đến 2 triệu tỷ đồng, tương đương 18% tổng dư nợ) và các công ty này sẽ có đủ thời gian để phục hồi. Do đó, MSVN kỳ vọng việc tăng lãi suất sẽ không cản trở sự phục hồi của nền kinh tế.

Về mặt hoạch định chính sách, lập trường của Ngân hàng Nhà nước có thể sẽ thận trọng hơn trong nửa cuối năm 2022 do lạm phát gia tăng nhưng chưa phải là “diều hâu” vì mục tiêu tăng trưởng tín dụng cả năm được đưa ra vào đầu năm nay không đổi ở mức 14%.

Mặc dù chỉ còn 5,5% dư địa tăng trưởng tín dụng trong nửa cuối năm 2022 trong khi nền kinh tế có khả năng hấp thụ nhiều nguồn vốn hơn nữa để phục hồi nhanh hơn sau đại dịch, nhưng mục tiêu tăng trưởng 14% cả năm vẫn bằng mức của năm 2018 và 2019 khi tăng trưởng kinh tế đạt 7%, tốc độ nhanh nhất trong 10 năm. Tăng trưởng GDP cao hơn cho mỗi 1% tăng trưởng tín dụng là điều mà Chính phủ đang hướng tới. Bởi vậy, nhóm nghiên cứu cho rằng tăng trưởng tín dụng 14% là mức tốt cho sự phát triển bền vững của Việt Nam trong trung hạn.

Ngoài ra, khảo sát của Bloomberg cho thấy lạm phát toàn cầu được dự báo sẽ đạt đỉnh vào quý III/2022, điều này sẽ mang lại cho Ngân hàng Nhà nước một tầm nhìn rộng cho triển vọng và kế hoạch năm 2023. Do đó, MSVN nhấn mạnh thêm một lần nữa về kỳ vọng ngân hàng trung ương sẽ duy trì lập trường thích ứng./.