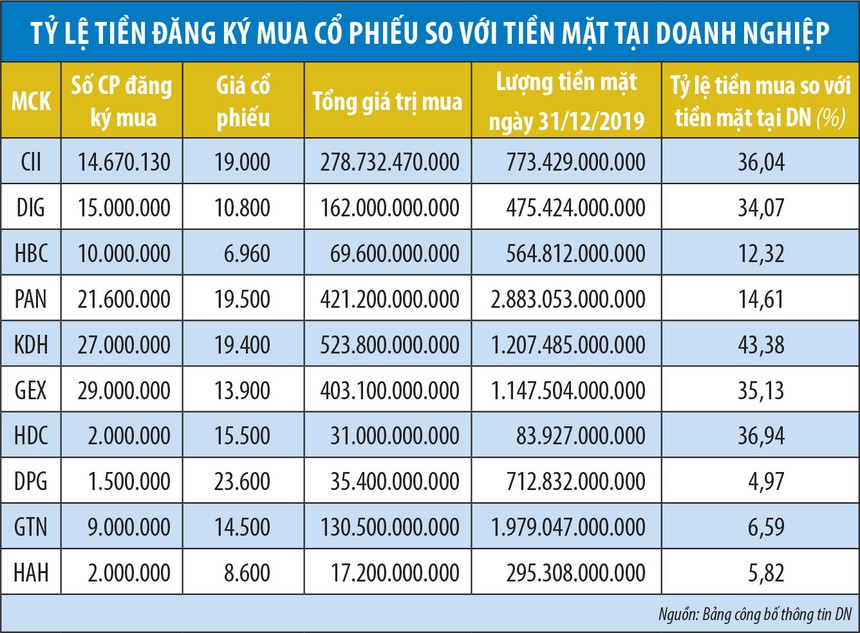

Tại Việt Nam, sốt ruột trước tình trạng giá cổ phiếu giảm quá mạnh, nhiều doanh nghiệp niêm yết đã và đang tung tiền ra mua cổ phiếu quỹ. HDC dự kiến chi ra 36,94% tiền mặt hiện có; GEX là 35,13%; DIG là 34,07%; CII là 36,04%... để thực hiện nghiệp vụ này.

Cổ đông nội bộ, Doanh nghiệp tung tiền mua cổ phiếu

Nếu như trong điều kiện kinh doanh bình thường, các doanh nghiệp niêm yết có nhiệm vụ chính là sản xuất - kinh doanh để tạo ra tiền thì ở những đoạn bất thường như hiện nay, khi dịch bệnh bùng phát, doanh nghiệp không những phải lo tổ chức hoạt động kinh doanh, mà còn phải lo đối ứng với tâm lý đám đông bán tháo cổ phiếu.

Nhiều doanh nghiệp đã hành động mua vào cổ phiếu của chính mình, nhằm bình ổn tâm lý cho nhà đầu tư.

Thống kê của Công ty Chứng khoán VNDIRECT cho biết, kể từ sau Tết Nguyên đán 2020 (30/1) đến ngày 18/3, giá trị mua cổ phiếu quỹ và của cả cổ đông nội bộ tại các doanh nghiệp niêm yết lần lượt là 2.288 tỷ đồng và 1.212 tỷ đồng.

Tính riêng từ ngày 9 - 18/3 đã có 920 tỷ đồng được giải ngân mua vào cổ phiếu từ cổ đông nội bộ và chính doanh nghiệp.

Các thông tin như Chủ tịch HÐQT Ðầu tư Nam Long đăng ký mua 10 triệu cổ phiếu; con trai Chủ tịch HÐQT Tập đoàn Hoà Phát đăng ký mua tiếp 20 triệu cổ phiếu; Chủ tịch HÐQT Cơ điện lạnh (REE) mua vào 15 triệu cổ phiếu; con của Chủ tịch HÐQT Vàng bạc Ðá quý Phú Nhuận (PNJ) đăng ký mua 2 triệu cổ phiếu… liên tục được đăng tải trên các kênh truyền thông.

Chia sẻ với phóng viên, lãnh đạo CTCP Ðầu tư Nam Long cũng như một số doanh nghiệp niêm yết khác có chung quan điểm, giá cổ phiếu rơi quá xa giá trị thật.

Việc bỏ tiền mua vào cổ phiếu của chính doanh nghiệp mình là một cách góp sức bình ổn giá chứng khoán.

Cùng với đó, việc Ngân hàng Nhà nước hạ lãi suất điều hành, đẩy lãi suất tiền gửi và cho vay giảm xuống đã đồng thời làm cho cổ phiếu của các doanh nghiệp trả cổ tức tiền mặt trở nên hấp dẫn hơn trong các kênh đầu tư.

Nếu chủ doanh nghiệp hoặc các cổ đông nội bộ, người có liên quan khác mua vào cổ phiếu của chính doanh nghiệp mình, sẽ vừa “cầm chắc” nhận tỷ lệ lợi tức cao, vừa gắn kết với doanh nghiệp tạo thêm niềm tin cho nhà đầu tư đại chúng.

Riêng việc doanh nghiệp mua cổ phiếu quỹ, theo quy định hiện nay, số cổ phiếu loại này sẽ không được nhận cổ tức.

Doanh nghiệp phải dùng tiền mặt của mình để mua và cổ phiếu quỹ sẽ được hạch toán vào Tài khoản 419 tại doanh nghiệp.

Số cổ phiếu này không có quyền biểu quyết, không được nhận cổ tức hay tham gia chia tài sản khi công ty rơi vào tình trạng giải thể. Số cổ phiếu quỹ này có thể được doanh nghiệp tái phát hành (bán lại), hủy bỏ, hoặc chia cho cổ đông.

Với thị trường, việc mua cổ phiếu quỹ mang lại những tác động tích cực trong ngắn hạn. Cụ thể là làm tăng sức cầu và làm giảm số cổ phiếu lưu thông ngoài thị trường, từ đó cải thiện chỉ số thu nhập trên mỗi cổ phần (EPS), tạo nên sự hấp dẫn cao hơn cho cổ phiếu.

Mua ngưỡng nào là phù hợp?

Một số chuyên gia cho rằng, trong ngắn hạn, việc các doanh nghiệp và lãnh đạo doanh nghiệp có hành động đỡ giá cổ phiếu giúp nhà đầu tư bình tĩnh, tránh bán tháo quá đà là hành động có ích cho thị trường.

Tuy nhiên, nếu doanh nghiệp dùng quá nhiều tiền mặt để mua cổ phiếu quỹ thì lại là câu chuyện khác. Doanh nghiệp phải cân đối một tỷ trọng phù hợp vì tính hai mặt của chính sách mua cổ phiếu quỹ.

Trong khi các nhà đầu tư đại chúng rất khó trung thành với cổ phiếu của một doanh nghiệp cụ thể thì nếu doanh nghiệp quá chú trọng vào đỡ giá cổ phiếu sẽ ảnh hưởng tới nguồn lực duy trì và phát triển hoạt động sản xuất - kinh doanh.

Cụ thể, khi doanh nghiệp quyết định bỏ lượng tiền lớn ra mua cổ phiếu quỹ, như HDC với lượng tiền bỏ ra mua cổ phiếu quỹ chiếm 36,94% lượng tiền mặt; GEX chiếm 35,13% tiền mặt; KDH chiếm 43,38% tiền mặt, DIG chiếm 34,07% tiền mặt, CII chiếm 36,04% tiền mặt… đồng nghĩa với lượng tiền mặt tại doanh nghiệp sẽ giảm xuống, làm giảm cơ hội đầu tư các hoạt động kinh doanh khác.

Chưa kể, nếu nền kinh tế cần thời gian dài để hồi phục, doanh nghiệp duy trì lượng tiền mặt thấp là một bất lợi trong việc giữ an toàn tài chính tại chính doanh nghiệp, cũng như có thể khiến doanh nghiệp đánh mất những cơ hội M&A các dự án tiềm năng với giá thấp.

Trên thế giới, trước thách thức bất ngờ từ dịch bệnh, các doanh nghiệp, tổ chức, quỹ đầu tư hay nhà đầu tư có xu hướng gia tăng lượng tiền mặt để chuẩn bị phòng thủ với các kịch bản xấu hơn khi chưa ai biết dịch bệnh khi nào sẽ kết thúc.

Họ thực hiện chuyển dịch các tài sản sang tiền mặt, hoặc tương đương tiền và đặc biệt tích trữ lượng lớn đồng USD, đơn vị tiền tệ mà gần như 90% giao thương toàn cầu sử dụng để thanh toán.

Diễn biến này có thể nhận thấy qua việc chỉ số Dollar-Index trong vòng 1 tháng đã tăng từ 94,4 lên 100,9, tức tăng 6,9%.

Chỉ số này theo dõi sức mạnh đồng USD so với giỏ các loại tiền tệ lớn gồm đồng EUR, JPY, GBP, CAD, SEK, CHF. Nếu so đồng USD với đồng tiền của các nước cận biên, mới nổi, sự lên giá của USD còn lớn hơn rất nhiều.

Ðồng USD đại diện cho dòng chảy vốn quốc tế và dòng chảy vốn này đang có xu hướng đẩy mạnh gom vào USD.

Không những USD mà lợi tức trái phiếu kỳ hạn ngắn tại Mỹ liên tục giảm, có thời điểm xuống dưới 0%, hiện tại lợi tức trái phiếu kỳ hạn 1 tháng là 0,107%, lợi tức kỳ hạn 3 tháng 0,117%, lợi tức kỳ hạn 6 tháng 0,041%, lợi tức 1 năm là 0,346% và lợi tức 10 năm là 0,805%.

Lợi tức trái phiếu kỳ hạn 1 tháng giảm từ 1,6% về mức 0,107% trong vòng 1 tháng qua thể hiện dòng tiền đẩy mạnh vào mua trái phiếu kỳ hạn ngắn, mang tính giữ tiền hơn là đầu tư.

Hiện tượng này vẫn chưa có dấu hiệu dừng, đặc biệt kênh đầu tư trái phiếu chính phủ thông thường là các tổ chức, ngân hàng đầu tư lớn thực hiện giao dịch. Diễn biến trên cho thấy, thế giới đang ưu tiên giữ đồng tiền mạnh, cũng như giữ tiền mặt để phòng ngừa kịch bản xấu.

Tại Việt Nam, sức mạnh của nền kinh tế phụ thuộc vào sức mạnh của các tập đoàn, doanh nghiệp, chính vì vậy, làm cách nào để các doanh nghiệp duy trì được hoạt động, tiếp tục phát triển, hoặc ít nhất duy trì số việc làm hiện tại và thu nhập cho người lao động, chính là yếu tố quan trọng nhất tạo nền tảng cho nền kinh tế phục hồi sau giai đoạn khó khăn, một khó khăn cần lường trước nữa là việc huy động vốn.

Nếu TTCK tiếp tục chao đảo và kinh tế vĩ mô chưa thuận lợi, việc huy động vốn thông qua các hình thức phát hành cổ phiếu, trái phiếu sẽ không dễ dàng.

Chính vì vậy, duy trì lượng tiền mặt càng lớn sẽ càng giúp doanh nghiệp có thêm điều kiện vượt thách thức, trụ lại lâu bền với nền kinh tế và từ đó trụ lại lâu bền với TTCK cũng như các cổ đông.

Chọn lựa tỷ trọng chi bao nhiêu tiền mặt trên tổng số tiền hiện có cho mua cổ phiếu quỹ để “cứu” giá cổ phiếu phụ thuộc vào tầm nhìn và quyết sách của mỗi doanh nghiệp, tuy nhiên, nếu chi quá nhiều tiền từ “két” của doanh nghiệp mua cổ phiếu quỹ, rất có thể doanh nghiệp chỉ giải quyết được bài toán ngắn hạn, nhưng lại đuối sức trong bài toán dài hơn.

Khác với hình thức mua cổ phiếu quỹ làm cho lượng tiền mặt tại doanh nghiệp giảm xuống, việc lãnh đạo doanh nghiệp thực thực hiện bỏ tiền túi ra mua cổ phiếu sẽ được nhà đầu tư hoan nghênh hơn nhiều, khi cảm nhận sự an tâm về nỗ lực gắn kết với doanh nghiệp từ chính người lãnh đạo.

Cách làm này không làm giảm lượng tiền mặt tại doanh nghiệp, giúp doanh nghiệp chủ động bổ sung vốn lưu động lúc khó khăn, cũng như nhờ lượng tiền mặt để thực hiện nắm lấy thời cơ mà các đối thủ cạnh tranh vì áp lực dòng tiền phải bán ra, thu hẹp sản xuất.