Nhiều nhà phân tích cho rằng, làn sóng chuyển sàn giúp đánh giá lại giá trị cổ phiếu. Do đó, khi chuyển sàn, các ngân hàng có kế hoạch niêm yết trên HoSE vào cuối năm nay như ACB, LienVietPostBank và VIB sẽ có cơ hội nâng mức định giá cổ phiếu do minh bạch hơn về thông tin và thanh khoản cao. Ngoài ra, ACB sau khi chuyển sàn có thể vào VN30, từ đó sẽ có thêm dòng tiền nước ngoài vào giúp đánh giá lại giá trị cổ phiếu.

Theo Quyết định số 242 của Thủ tướng Chính phủ về việc phê duyệt Đề án Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm, đến hết năm 2020, tất cả ngân hàng thương mại sẽ phải đưa cổ phiếu lên niêm yết hoặc đăng ký giao dịch trên sàn UPCoM.

Trong quý II/2020, Viet Capital Bank lên sàn UPCoM. Trong khi, OCB sau khi hoàn tất bán vốn cho đối tác Nhật dự kiến niêm yết. NamABank được cổ đông thông qua kế hoạch lên sàn. SeABank cam kết sẽ lên sàn UPCoM hoặc niêm yết HoSE trong quý IV/2020 nếu không có yếu tố bất thường.

Công ty Chứng khoán BSC cho rằng, việc lên sàn vào thời điểm hiện tại không quá thuận lợi, các ngân hàng có thể sẽ lùi lịch trình niêm yết sang 2021.

Dưới tác động của Covid-19 đến toàn nền kinh tế, chất lượng tài sản của ngân hàng có chiều hướng giảm. Dự báo, tổng nợ nhóm 2 - 5 trên dư nợ của toàn ngành tăng 50 điểm cơ bản so với cuối năm 2019, lên 3,2%.

Còn theo ước tính của Ngân hàng Nhà nước (NHNN), có khoảng 2,5 triệu tỷ đồng dư nợ bị ảnh hưởng bởi dịch bệnh, tương đương 30% tín dụng toàn hệ thống, tiềm ẩn rủi ro với hoạt động ngân hàng.

Cuối tháng 3 vừa qua, NHNN đã ban hành dự thảo sửa đổi Thông tư 01 giúp các ngân hàng thương mại giảm áp lực trích lập dự phòng. Thông qua dự thảo này, NHNN cho phép tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài được cơ cấu lại thời gian trả nợ, miễn, giảm lãi, giữ nguyên nhóm nợ đủ tiêu chuẩn với nợ được giải ngân từ ngày 23/1/2020 đến trước ngày 25/4/2020.

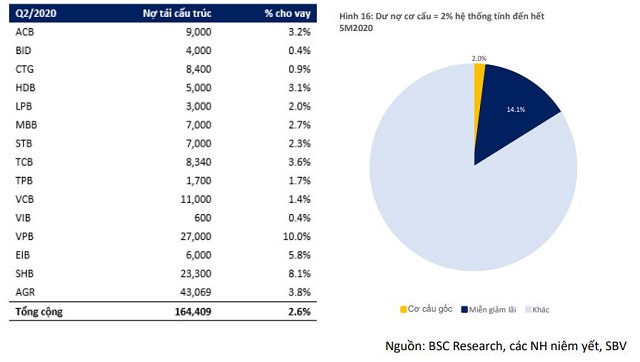

Theo số liệu của BSC, Agribank đã tái cấu trúc 43.069 tỷ đồng dư nợ, chiếm 3,8% cơ cấu cho vay trong quý II/2020. Theo sau là VPBank 27.000 tỷ đồng, chiếm 10% tổng dư nợ ngân hàng và SHB cấu trúc 23.300 tỷ đồng, chiếm 8% dư nợ.

Nhiều ngân hàng đã thực hiện tái cơ cấu nợ theo Thông tư 01/NHNN, BSC ước tính trong năm 2020 sẽ tái cơ cấu toàn hệ thống 7% các khoản vay, bắt đầu từ quý II/2020.

Một số ngân hàng khác như Vietcombank tái cấu trúc 11.000 tỷ đồng, ACB 9.000 tỷ đồng, VietinBank 8.400 tỷ đồng.

Trước diễn biến bất thường của nợ xấu, nhiều nhà băng đã tăng trích lập để dự phòng. Dù việc giãn nợ giúp các ngân hàng giảm áp lực, chi phí trích lập dự phòng trong nửa đầu năm vẫn tăng 10% so với cùng kỳ 2019.

Theo BSC, các ngân hàng hiện nay đã cẩn trọng hơn trong việc quản lý tốt chất lượng tài sản và trích lập. Tỷ lệ dự phòng/cho vay được cải thiện từ 1,32% lên gần 1,4%. Ngoài ra, giá trị tài sản đảm bảo cao cũng sẽ giúp ngành ngân hàng chống chọi với các khoản nợ xấu có thể xảy ra trong thời gian tới (giá trị tài sản đảm bảo ước tính gấp 2 lần giá trị các khoản vay).

Bên cạnh đó, lãi trước thuế của các ngân hàng hiện nay tương đương 2,4% tổng cho vay, cùng việc trích lập dự phòng, nâng tổng tỷ lệ lên gần 3,8%. Chứng khoán BSC cho rằng, ngành ngân hàng vẫn có khả năng xử lý nếu nợ xấu tăng 1 - 2% mà không ảnh hưởng đến vốn chủ sở hữu.

Nhiều ngân hàng duy trì tỷ lệ an toàn vốn cao như Techcombank, HDBank và trung vị 10,8%, cao hơn yêu cầu 8% của NHNN. Trong đó, vốn cấp 2 chiếm khoảng 2,6%, thấp hơn nhiều so với vốn chủ sở hữu chung cấp 1(CET1). Các ngân hàng còn nhiều room để phát hành thêm vốn cấp 2, từ đó đảm bảo an toàn vốn cho cả hệ thống (vốn cấp 2 tối đa = 100% CET1). Do đó, BSC cho rằng các ngân hàng sẽ tiếp tục thúc đẩy phát hành vốn cấp 2 để tăng vốn tự có trong nửa cuối năm 2020.

Nợ xấu, càng thêm lo ngại

Cổ phiếu ngân hàng đang là nhóm chiếm tới 30% vốn hóa trên sàn HoSE và được xem là “của để dành” của khối ngoại.

Nhìn vào bức tranh ngành ngân hàng hiện nay không thể phủ nhận áp lực nợ xấu và trích lập dự phòng rủi ro đang là vấn đề lớn đối với kết quả kinh doanh của các ngân hàng.

Trong thời gian qua, nhiều ngân hàng cũng đua nhau phát mãi các dự án căn hộ, đất nền, xe ô tô, thậm chí cả... vỏ bình gas để thu hồi nợ, tuy nhiên, không dễ tìm được người mua khi dịch Covid-19 đã ảnh hưởng đến phần lớn các nhóm ngành, việc bán bất động sản thế chấp cũng gần như đứng im.

Trong khi đó, vốn huy động của đa số ngân hàng đã giảm so với cùng kỳ, có ngân hàng giảm hơn 10% do các tổ chức kinh tế rút tiền gửi. Và chắc chắn đây không phải là tin tốt cho hệ thống ngân hàng.

Đáng chú ý, theo nhận định của các chuyên gia phân tích thuộc Chứng khoán SSI, sang đến quý II/2020, sự tác động của dịch bệnh đối với ngành ngân hàng bộc lộ rõ nét hơn.

Ngoài ra, nợ xấu thực tế của ngành ngân hàng có nguy cơ tăng lên là điều khó tránh khỏi vì các biện pháp cơ cấu nợ, giãn nợ, khoanh nợ nếu thực hiện về cơ bản chỉ giúp làm đẹp sổ sách; còn thực chất các khoản lãi vay của ngân hàng vẫn sẽ bị ảnh hưởng đáng kể.

Với những khoản vay không đủ điều kiện để tái cơ cấu nợ, ngân hàng buộc vẫn phải chuyển thành nợ xấu theo quy định, kéo theo áp lực thoái thu lãi và trích lập dự phòng, từ đó cũng kéo lùi lợi nhuận.