Ngân hàng kích hoạt giảm lãi suất

Kể từ sau khi Ngân hàng Nhà nước (NHNN) kích hoạt 2 đợt giảm lãi suất điều hành ngày 14/3/2023 và gần đây nhất là 31/3/2023, các ngân hàng hạn chế vay vốn trên thị trường mở.

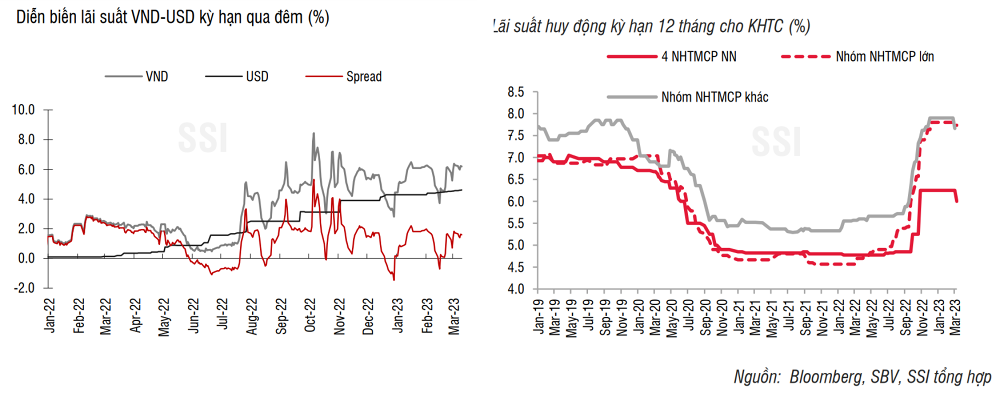

Số liệu mới nhất của NHNN cho thấy, lãi suất cho vay VND bình quân liên ngân hàng kỳ hạn đã giảm. Chốt ngày 31/3, lãi suất VND liên ngân hàng giao dịch quanh mức 1,5%. So với cuối tuần trước, lãi suất cho vay qua đêm liên ngân hàng đã giảm hơn một nửa và giảm gần 5 điểm % so với mức cao điểm ghi nhận hồi đầu tháng 3.

Lãi suất liên ngân hàng liên tục giảm sâu sau khi NHNN quyết định giảm 1 điểm % một số loại lãi suất điều hành từ ngày 15/3. Bên cạnh đó, để hỗ trợ thanh khoản hệ thống, NHNN cũng đã dừng phát hành tín phiếu mới hút tiền từ đầu tuần trước.

Thanh khoản dồi dào cùng với lãi suất liên ngân hàng ở mức thấp khiến các nhà băng không còn mặn mà với kênh cho vay cầm cố giấy tờ có giá (OMO) của NHNN.

Trước đó vào ngày 24/3, trên thị trường mở, NHNN tiếp tục chào thầu 5.000 tỷ đồng trên kênh cầm cố kỳ hạn 28 ngày, lãi suất 5,5% nhưng không có khối lượng trúng thầu. Như vậy, đây là phiên thứ 4 liên tiếp NHNN bị "ế" vốn trên thị trường mở.

Việc NHNN bị "ế" vốn qua các phiên chào thầu không có gì khó hiểu. Ngoài thanh khoản dồi dào hơn thì lãi suất chào thầu mà NHNN đưa ra là 5,5%/năm, cao hơn lãi suất liên ngân hàng. Do đó, các ngân hàng đang ưu tiên vay mượn lẫn nhau thay vì tìm đến NHNN.

Bên cạnh đó, theo quyết định của NHNN, một loạt lãi suất điều hành sẽ giảm 0,3 - 0,5% từ 3/4. Theo NHNN, việc tiếp tục điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để thực hiện mục tiêu phục hồi tăng trưởng kinh tế của Quốc hội và Chính phủ, qua đó tiếp tục định hướng giảm mặt bằng lãi suất thị trường, góp phần tháo gỡ khó khăn cho doanh nghiệp và nền kinh tế.

Tuy nhiên, đến hiện tại, nhu cầu tín dụng vẫn còn thấp. Theo số liệu của NHNN, tăng trưởng tín dụng toàn nền kinh tế đến ngày 24/2 mới chỉ đạt 0,77%, chưa bằng 1/3 mức tăng cùng kỳ năm 2022. Đặc biệt, dư nợ tín dụng cho lĩnh vực bất động sản tính đến cuối tháng 2/2023 đạt hơn 2,6 triệu tỷ đồng; tăng 2,19% so với cuối năm 2022 (2,58 triệu tỷ đồng). Như vậy, trong 2 tháng đầu năm, quy mô dư nợ tín dụng bất động sản chỉ tăng thêm 20.000 tỷ đồng.

Đáng chú ý, trong cơ cấu dư nợ tín dụng bất động sản 2 tháng đầu năm, dư nợ kinh doanh bất động sản tăng 6,45% chiếm tỷ trọng 33%; dư nợ tín dụng tiêu dùng/tự sử dụng tăng 0,25% chiếm tỷ trọng 67%. Do đó, tín dụng bất động sản những tháng đầu năm tăng chậm chủ yếu là do phân khúc tín dụng tiêu dùng (vay mua nhà).

Tín dụng bất động sản tăng chậm là một trong những nguyên nhân chính kéo giảm tăng trưởng tín dụng chung toàn nền kinh tế. Theo số liệu của NHNN, tín dụng toàn nền kinh tế tính đến ngày 28/3 mới chỉ tăng 2,06%, thấp hơn nhiều cùng kỳ các năm trước.

Thống đốc NHNN mới đây cho biết, những năm trước, tín dụng bất động sản tăng mạnh, chiếm hơn 20% tổng dư nợ của các ngân hàng thương mại, song năm nay, thị trường khó khăn khiến tín dụng bất động sản tăng chậm lại, dù vẫn tăng cao hơn tăng trưởng tín dụng chung của nền kinh tế. Khó khăn của bất động sản hiện nay là vấn đề pháp lý (chiếm 70%), do đó, nếu khó khăn này được tháo gỡ, các tổ chức tín dụng mới có điều kiện thúc đẩy giải ngân tín dụng bất động sản.

Doanh nghiệp vẫn e ngại

Ở thị trường bất động sản, theo JLL, do bối cảnh kinh tế bất ổn và các vấn đề pháp lý kéo dài, các nhà phát triển đã có tâm lý thận trọng hơn. Về phía cầu, những khó khăn trong nền kinh tế sẽ làm ảnh hưởng đến quyết định đầu tư nhà ở. Thời gian tới, đặc biệt là nửa đầu năm 2023, nguồn cầu vẫn sẽ yếu. Hầu hết người mua và nhà đầu tư áp dụng chiến thuật "chờ và xem" trong bối cảnh thị trường trầm lắng và còn nhiều bất ổn pháp lý. Bên cạnh đó, các doanh nghiệp vẫn chưa thực sự mặn mà với chủ trương giảm lãi suất của ngân hàng.

Từ phía doanh nghiệp, ông Nguyễn Ngọc Hòa, Chủ tịch Hiệp hội Doanh nghiệp TP.HCM (HUBA) cho biết, các doanh nghiệp rất khó khăn do thiếu vốn nhưng không dám vay vì lãi quá cao.

"Các doanh nghiệp đã cố gắng duy trì hoạt động trong bối cảnh khó khăn. Các ngân hàng cần có chính sách giãn nợ cho doanh nghiệp. Doanh nghiệp cần dòng vốn cho đầu tư dài hạn nhưng với lãi suất trên 10% thì không có doanh nghiệp nào dám vay chứ không phải ngân hàng không cho vay. Vì vậy, phải tính tới giải pháp cho dòng vốn dài hạn 5 - 7 năm; lãi suất đừng nhìn năm nay mà nhìn tới hy vọng của hai ba năm sau, cân đối như thế nào để kéo lãi suất xuống dưới 10%. Tương tự, đất nông nghiệp thuê nhưng tài sản trên đất cũng phải được phép thế chấp. Khi có thế chấp rồi thì định giá tài sản thế chấp như thế nào, đã vay trả lãi vài năm nhưng ngân hàng yêu cầu bổ sung tài sản thế chấp vì giá trị bất động sản xuống. Điều này thật sự khó cho doanh nghiệp", ông Hòa nói.

Giám đốc một doanh nghiệp bất động sản tại Hà Nội cũng cho rằng, lãi suất cho vay thời điểm này nên được kéo xuống dưới 9%/năm sẽ là khá hợp lý. Mức lãi suất này nhiều khả năng sẽ hút được người vay để mua nhà.

Theo vị này, thời gian qua, lãi suất neo trên đỉnh chính là rào cản lớn nhất khiến tính thanh khoản của thị trường bất động sản đứng im. Bởi hiện nay, hầu hết người mua nhà dù là để ở hay đầu tư đều dùng đến đòn bẩy tài chính. Khi lãi suất cao, đối với giới đầu cơ họ sẽ phải tính toán mức lãi suất hàng tháng so với khả năng sinh lời của sản phẩm. Đặc biệt trong thời điểm bất động sản đang có dấu hiệu chững lại thì chắc chắn nhà đầu tư không dại gì ôm hàng để gồng lãi. Trong khi đó, đối với người dân có nhu cầu thực, việc lãi suất ngân hàng quá cao sẽ khiến phương án tài chính của họ bị vỡ nên phải đứng ngoài quan sát, chờ thời điểm thích hợp mới mua nhà.

"Nếu hỏi rằng giảm lãi suất có khiến thanh khoản bất động sản bớt trầm lắng không thì câu trả lời là có. Tuy nhiên, để "hồi sinh" bất động sản và thanh khoản bất động sản cần có nhiều yếu tố khác chứ không đơn thuần chỉ là câu chuyện lãi suất. Đó là nguồn cung, đó là chính sách bán hàng của doanh nghiệp, đó là vấn đề giải ngân của ngân hàng…", Giám đốc doanh nghiệp nhấn mạnh.

Ở góc độ chuyên gia, TS. Cấn Văn Lực, Thành viên Hội đồng tư vấn chính sách tài chính - tiền tệ quốc gia, Chuyên gia Kinh tế trưởng BIDV cho rằng, lãi suất vay vốn giảm sẽ có ba tác động tích cực cho cả bên bán và bên mua trên thị trường bất động sản.

Thứ nhất, chi phí vốn giảm và giá bán hấp dẫn hơn. Áp lực chi phí vốn đối với chủ đầu tư sẽ giảm bớt do tiếp cận được nguồn vốn vay với mức lãi suất hợp lý hơn; từ đó có thể đưa ra chính sách bán hàng hấp dẫn hơn, góp phần thúc đẩy thanh khoản trên thị trường bất động sản. Đồng thời, chủ đầu tư có thêm nguồn lực để hoàn thiện các dự án dang dở, cũng như triển khai các dự án mới; kết quả là nguồn cung mới sẽ được bổ sung cho thị trường.

Thứ hai, nhu cầu mua bất động sản của khách hàng khởi sắc hơn. Trước đây, lãi suất cho vay ở mức cao là một trong những rào cản lớn đối với việc khách hàng ra quyết định mua bất động sản. Khi lãi suất vay vốn giảm, sẽ thúc đẩy nhu cầu mua bất động sản của khách hàng.

Thứ ba, tạo tâm lý tích cực hơn cho thị trường bất động sản. Khách hàng đang có tâm lý chờ đợi giá bất động sản giảm tiếp khiến thanh khoản thị trường trầm lắng. Vì vậy, trong bối cảnh lãi suất giảm dần, kỳ vọng tình trạng trên sẽ được cải thiện với tâm lý trên thị trường sẽ tích cực hơn.

"So với đầu năm, lãi suất cho vay hiện đã giảm 1 - 2%, nhiều ngân hàng đã đưa ra các gói tín dụng ưu đãi và kỳ vọng tiếp tục giảm nhẹ trong thời gian tới. Tuy nhiên, cần lưu ý rằng, tác động của việc giảm lãi suất sẽ phân hóa giữa các chủ đầu tư, dự án khác nhau, giá trị bất động sản khác nhau. Các chủ đầu tư uy tín, có kinh nghiệm triển khai thành công nhiều dự án, có năng lực tài chính lành mạnh; các dự án có pháp lý rõ ràng, minh bạch, vị trí đẹp,... sẽ có nhiều lợi thế hơn, được các ngân hàng ưu tiên giảm lãi suất và được khách hàng quan tâm, lựa chọn nhiều hơn", ông Lực nói./.