Tại báo cáo cập nhật vĩ mô vừa công bố, Công ty Cổ phần Chứng khoán VNDirect đưa ra góc nhìn tích cực khi cho rằng áp lực lạm phát khó có thể làm thay đổi chính sách tiền tệ của Ngân hàng Nhà nước (NHNN), ít nhất là trong nửa đầu năm.

Lãi suất liên ngân hàng tiếp tục tăng

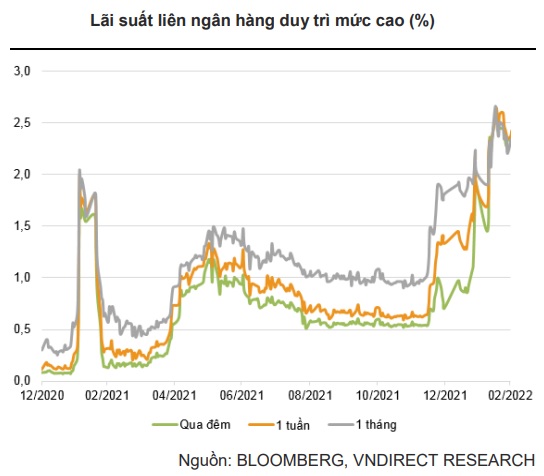

Lãi suất liên ngân hàng duy trì đà tăng trong tháng 2, đặc biệt đối với các kỳ hạn dài. Theo Bloomberg, tính đến ngày 28/2, lãi suất qua đêm ở mức 2,3%/năm, tăng 26 điểm cơ bản so với mức cuối tháng 1/2022. Lãi suất liên ngân hàng kỳ hạn 1 tuần đến 1 tháng tăng 18 - 34 điểm cơ bản so với cuối tháng 1/2022 trong khi lãi suất liên ngân hàng kỳ hạn 2 tháng đến 1 năm tăng 47 - 66 điểm cơ bản.

Trái ngược với dự báo trước đó của VNDirect về việc lãi suất liên ngân hàng sẽ hạ nhiệt sau dịp Tết Nguyên đán, trong thực tế, lãi suất liên ngân hàng vẫn duy trì đà tăng trong tháng 2/2022 do 3 nguyên nhân cơ bản:

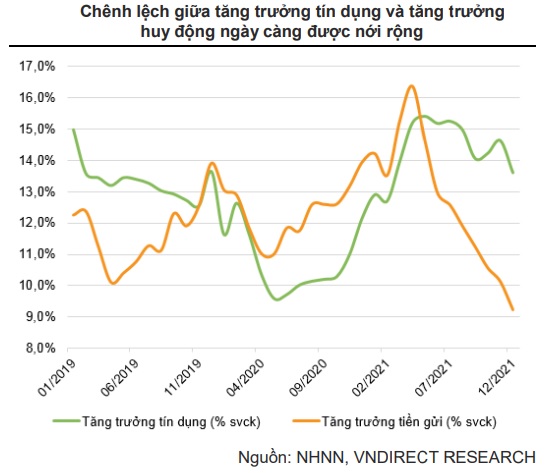

Thứ nhất, tín dụng tăng 2,5% so với đầu năm vào ngày 25/02/2022, cao hơn đáng kể so với mức tăng trưởng tín dụng 0,7% trong 2 tháng đầu năm 2021.

Thứ hai, tiền gửi có tốc độ tăng chậm hơn so với tín dụng, chỉ tăng 1,3% kể từ đầu năm vào ngày 25/02/2022 (so với mức tăng 1% kể từ đầu năm trong 2 tháng đầu năm 2021).

Thứ ba, áp lực lạm phát dự kiến sẽ gia tăng đáng kể trong những tháng tới trong bối cảnh giá hàng hóa tăng mạnh do cuộc khủng hoảng Nga - Ukraine.

Áp lực lạm phát khó có thể làm thay đổi chính sách tiền tệ của Ngân hàng Nhà nước

Cũng tại báo cáo, nhóm nghiên cứu VNDirect kỳ vọng NHNN sẽ duy trì chính sách tiền tệ nới lỏng cho đến ít nhất là cuối quý II/2022 do 3 yếu tố: Một là, mặc dù áp lực lạm phát dự kiến sẽ gia tăng trong những tháng tới, nhưng chỉ số giá tiêu dùng bình quân hai tháng đầu năm vẫn thấp hơn đáng kể so với mức 4%; Hai là, sức cầu trong nước vẫn tương đối yếu, chưa phục hồi hoàn toàn về mức bình thường trước đại dịch; Ba là, NHNN vẫn ưu tiên mục tiêu duy trì lãi suất cho vay thấp để hỗ trợ doanh nghiệp và nền kinh tế phục hồi sau đại dịch.

"Mặc dù chúng tôi không kỳ vọng NHNN sẽ cắt giảm thêm các lãi suất chính sách chủ chốt của mình, nhưng chúng tôi cũng tin rằng NHNN sẽ không nâng lãi suất này điều hành trong 6 tháng đầu năm nay, nhằm hỗ trợ nền kinh tế phục hồi", báo cáo cho hay.

VNDirect kỳ vọng NHNN sẽ hỗ trợ thị trường thông qua hoạt động thị trường mở, chẳng hạn như bơm thanh khoản tiền đồng, mua vào ngoại hối hay nâng trần tăng trưởng tín dụng cho các ngân hàng thương mại. Trên cơ sở đó, dự báo tăng trưởng tín dụng sẽ tăng khoảng 14% so với cùng kỳ trong năm 2022.

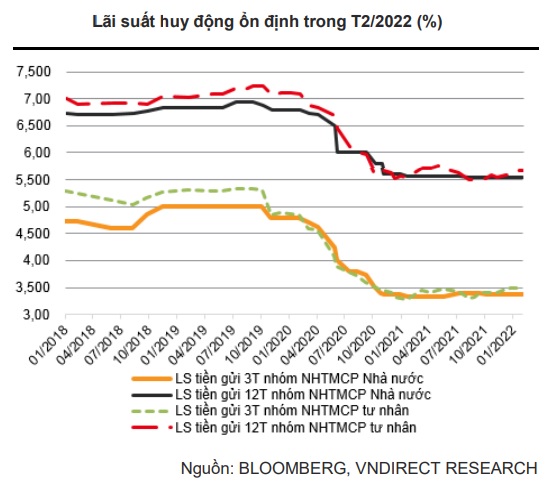

Về lãi suất huy động, VNDirect cho rằng lãi suất huy động khó có thể duy trì ở mức thấp lịch sử vào năm 2022 do các nguyên nhân sau: Nhu cầu huy động vốn cao hơn khi tín dụng tăng tốc; áp lực lạm phát ở Việt Nam sẽ gia tăng trong năm 2022 và cạnh tranh gay gắt hơn với các kênh đầu tư khác như bất động sản, chứng khoán để thu hút dòng vốn.

Tính đến ngày 2/3/2022, lãi suất huy động kỳ hạn 3 tháng và kỳ hạn 12 tháng của các ngân hàng thương mại cổ phần Nhà nước không thay đổi so với mức cuối năm 2021, trong khi tiền gửi kỳ hạn 3 tháng và kỳ hạn 12 tháng của các ngân hàng thương mại cổ phần tư nhân lần lượt tăng 7 điểm % và 13 điểm % so với mức cuối năm 2021. Do đó, VNDirect dự báo lãi suất huy động sẽ tăng nhẹ 30 - 50 điểm cơ bản trong năm 2022. Lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên mức 5,9 - 6,1%/năm vào cuối năm 2022, vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

Về lãi suất cho vay, NHNN đang triển khai gói cấp bù lãi suất với quy mô 3.000 tỷ đồng. Gói này đưa ra mức lãi suất cho vay chỉ 3 - 4%/năm đối với các doanh nghiệp bị ảnh hưởng mạnh bởi đại dịch Covid-19. Ngoài ra, Chính phủ có kế hoạch mở rộng quy mô gói cấp bù lãi suất cho doanh nghiệp lên 40.000 tỷ đồng, tập trung vào một số đối tượng ưu tiên, bao gồm doanh nghiệp nhỏ và vừa; doanh nghiệp tham gia một số của các dự án trọng điểm quốc gia; và kinh doanh trong một số ngành nhất định (du lịch, hàng không, giao thông vận tải).

"Chúng tôi kỳ vọng rằng gói cấp bù lãi suất có thể giúp giảm mặt bằng lãi suất cho vay trung bình từ 20 - 40 điểm cơ bản trong năm 2022. Tuy nhiên, tác động thực tế của gói cấp bù lãi suất đối với doanh nghiệp và nền kinh tế có thể thấp hơn nếu các ngân hàng thương mại tăng lãi suất cho vay đối với các khoản vay thông thường khác để bù đắp việc tăng lãi suất huy động", VNDirect nhấn mạnh./.