Lo ngại sức khoẻ ngành ngân hàng

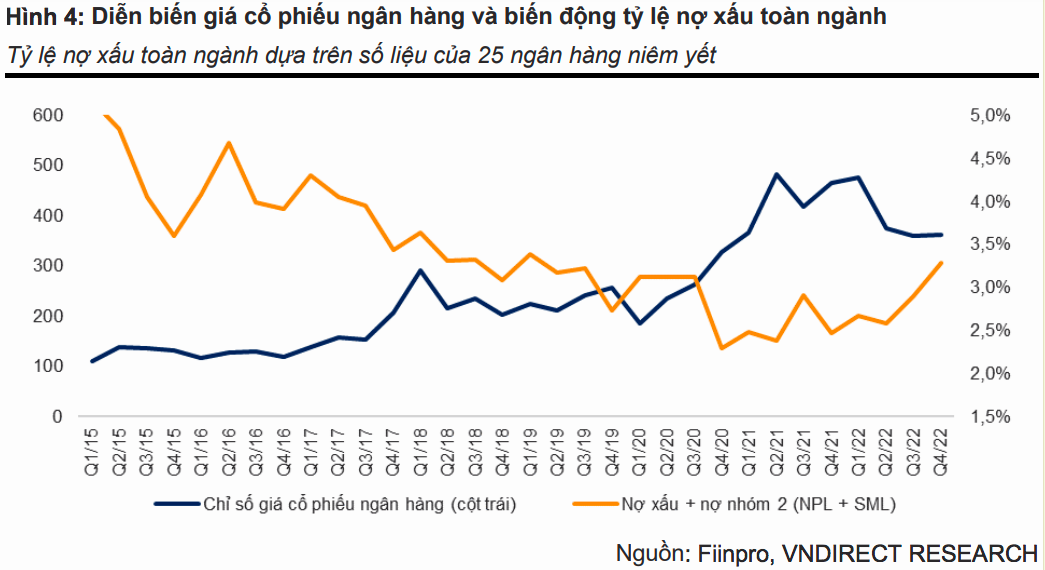

Trong năm 2022, những sóng gió của ngành bất động sản và thị trường trái phiếu doanh nghiệp đã dấy lên những lo ngại về chất lượng tài sản, và chỉ số giá cổ phiếu ngành ngân hàng khi ghi nhận diễn biến tiêu cực (- 22% svck), bất chấp lợi nhuận toàn ngành vẫn tăng trưởng mạnh 33,7% so với cùng kỳ.

Bước sang năm 2023, bức tranh chất lượng tài sản của ngân hàng hiện đang như thế nào? Theo VnDirect, ngân hàng là ngành phụ thuộc nhiều vào những biến động kinh tế vĩ mô, và khi các chỉ báo vĩ mô trở nên lạc quan hơn cũng sẽ giúp cải thiện chất lượng tài sản của các ngân hàng.

Tuy nhiên, khó khăn trong ngành bất động sản và thị trường trái phiếu doanh nghiệp hiện nay vẫn chưa được giải quyết, và điều này sẽ tác động trực tiếp lên chất lượng tài sản của ngân hàng khi rủi ro nợ xấu đang dần hiện hữu…

Đầu tiên, mặc dù không có "quy định/văn bản chính thức" nào liên quan đến việc thắt chặt dòng tín dụng vào thị trường bất động sản, nhưng cho vay bất động sản đã chậm lại với mục đích kìm hãm đà tăng nóng của thị trường này kể từ năm 2021.

Theo Thông tư 08/2020, tỷ lệ tối đa lấy vốn ngắn hạn cho vay trung và dài hạn sẽ giảm từ mức 37% xuống 34% từ ngày 1/10/2022 trở đi; và giảm còn 30% từ ngày 1/10/2023. Do cho vay bất động sản thường là các khoản vay trung và dài hạn, các ngân hàng sẽ không để dư nợ cho vay bất động sản tăng lên quá mạnh trong danh mục tín dụng.

Do vay vốn từ ngân hàng đã trở nên khó khăn hơn, thị trường trái phiếu doanh nghiệp đã chứng kiến sự bùng nổ mạnh mẽ kể từ 2020 - 2021 như một kênh dẫn vốn thay thế cho nguồn vốn từ ngân hàng đối với các doanh nghiệp bất động sản. Cuối 2022, giá trị trái phiếu doanh nghiệp của bất động sản chiếm 35% trong tổng giá trị trái phiếu doanh nghiệp được phát hành.

Tuy nhiên, kể từ quý II/2022, Chính phủ đã bắt đầu giám sát chặt chẽ thị trường trái phiếu doanh nghiệp, đặc biệt là sửa đổi Nghị định 153. Trong ngắn hạn, thị trường đã chứng kiến hàng loạt vụ điều tra, trong đó có nhiều trường hợp phát hành sai mục đích/sai quy định, và một số lãnh đạo cấp cao bị bắt giữ. Điều này đã làm mất lòng tin của nhà đầu tư đối với các tổ chức phát hành và dẫn đến sự "tẩy chay" đối với thị trường trái phiếu doanh nghiệp.

Do đó, các chủ đầu tư đã thật sự gặp khó khăn trong việc huy động qua kênh trái phiếu doanh nghiệp. Mặt khác, lãi suất cho vay đã tăng rất mạnh trước bối cảnh vĩ mô khó khăn, đặc biệt trong nửa cuối 2022.

Trái phiếu doanh nghiệp gặp khó khăn và doanh số ký bán suy yếu đã khiến cho các chủ đầu tư rơi vào tình trạng thiếu hụt dòng tiền một cách nghiêm trọng, làm ảnh hưởng lên khả năng trả nợ và theo đó tác động tiêu cực lên chất lượng tài sản cũng như là rủi ro tín dụng của các ngân hàng trong năm nay.

Bên cạnh đó, việc các doanh nghiệp Việt Nam đang gặp khó khăn về thanh khoản, đặc biệt là các doanh nghiệp vừa và nhỏ. Các doanh nghiệp Việt Nam đang phải đối mặt với chi phí lãi vay tăng cao và việc này sẽ gây ảnh hưởng lên khả năng trả nợ của các doanh nghiệp.

Bà Trần Thu Thảo, Khối phân tích VnDirect nhìn nhận: "Những khó khăn trong việc tiếp cận vốn của doanh nghiệp và khả năng trả nợ suy giảm sẽ lại là một yếu tố tác động xấu đến chất lượng tài sản của ngân hàng trong năm 2023. Chỉ khi rủi ro về nợ xấu có dấu hiệu được giải quyết, giá cổ phiếu ngân hàng sẽ lấy lại đà tăng trưởng mạnh mẽ. Chúng tôi kỳ vọng bức tranh toàn ngành sẽ tích cực hơn vào nửa cuối 2023, khi áp lực tỷ giá và lãi suất hạ nhiệt, thanh khoản cải thiện cùng với hiệu lực của Nghị định 8/2023. Về ngắn hạn, nhà đầu tư duy trì quan điểm thận trọng và ưu tiên các ngân hàng có khả năng phòng thủ trước những biến động (quản trị rủi ro tốt và đa dạng hóa danh mục cho vay), như CTG và ACB".

Trông chờ ở chính sách tiền tệ trên thị trường bất động sản

Từ giữa tháng 5/2022, chính sách thắt chặt tín dụng khiến thị trường bất động sản càng khó tiếp cận nguồn vốn. Riêng quý IV/2022, tỷ lệ hấp thụ chỉ ở mức hơn 14%, giảm mạnh so với giai đoạn nửa đầu năm. Doanh thu sụt giảm, chi phí tăng cao khiến nhiều doanh nghiệp bất động sản "đói vốn", phải tạm dừng triển khai dự án.

Đến ngày 5/3/2023, khoảng 46 doanh nghiệp thông báo chậm trả lãi, hoặc gốc trái phiếu với cùng lý do "chưa thu xếp kịp nguồn thanh toán". Nghị định số 08/2023/NĐ-CP cho phép trái chủ thanh toán gốc, lãi trái phiếu đến hạn bằng tài sản sẽ giúp tháo gỡ nghẽn cho doanh nghiệp ở thời điểm này. Song lại gặp khó về việc định giá chính xác bất động sản để đàm phán với trái chủ. Nếu doanh nghiệp không thêm phương án giải quyết, con số này chắc chắn tăng thêm giữa bối cảnh áp lực đáo hạn ngày càng cao.

Các đơn vị tính toán, trong số tổng dư nợ 12 triệu tỷ đồng ở hệ thống ngân hàng, khoảng 75% giá trị tài sản đảm bảo là bất động sản. Giá đất giảm, giá trị khối bất động sản đang thế chấp ở ngân hàng cũng trượt theo. Nếu những người vay tiền ngân hàng thế chấp bằng bất động sản không nộp bổ sung tiền, tài sản khác, ngân hàng sẽ phát mãi tài sản đảm bảo nhằm thu hồi nợ. Khi nợ xấu tăng cao dẫn tới hệ lụy xấu cho nền kinh tế.

Từ diễn biến hiện tại, giới phân tích cho rằng việc áp dụng chính sách tiền tệ giúp kiềm chế lạm phát, ổn định tỷ giá là đúng đắn. Nhưng nếu tiếp tục kéo dài, không có sự chọn lọc, phân loại thì kinh tế sẽ lao dốc, doanh nghiệp khốn đốn phá sản, người dân đói kém, thị trường bất động sản tiếp tục gặp khó sẽ kéo theo sức khoẻ của loạt doanh nghiệp ngành khác, trong đó có ngân hàng.

Đặc biệt, các chính sách can thiệp vào thị trường cần tính toán hết sức cẩn thận để tránh việc gây ra đổ vỡ hàng loạt.

TS. Nguyễn Văn Đính, Phó Chủ tịch Hiệp hội Bất động sản Việt Nam, Chủ tịch Hội Môi giới Bất động sản Việt Nam đưa ra 3 giải pháp:

Thứ nhất là hoàn thiện hành lang pháp luật, đặc biệt là các công cụ tài chính bất động sản. Cần có chính sách phát triển các kênh dẫn vốn mới như quỹ đầu tư bất động sản (REIT), chứng khoán hóa bất động sản, Quỹ nhà ở…

Thứ hai là tái cơ cấu thị trường bất động sản, thúc đẩy nguồn cung nhà ở thương mại giá phù hợp, nhà ở xã hội, nhà ở cho công nhân. Nhà nước chủ động điều tiết nguồn cung đất đai cho thị trường bất động sản sơ cấp thông qua việc giao đất, cho thuê đất, chuyển mục đích sử dụng đất. Sử dụng cơ chế chính sách như thuế để điều tiết, quản lý thị trường bất động sản.

Thứ ba là xây dựng hệ thống thông tin, đặc biệt là chỉ số giá bất động sản làm cơ sở cho việc tính tiền sử dụng đất, chống thất thoát nguồn thu ngân sách,...; bảo đảm thị trường bất động sản hoạt động một cách công khai, minh bạch.

Cuối cùng là cần có các biện pháp quản lý chặt chẽ tín dụng bất động sản, kiểm soát tốt dòng tiền bơm vào thị trường, phải hướng vào các phân khúc sản phẩm phù hợp, đưa mức giá bất động sản nhà ở xuống mức dễ chịu hơn với những hộ gia đình có nhu cầu thực.

GS.TS Hoàng Văn Cường, Ủy viên Ủy ban Tài chính - Ngân sách của Quốc hội, Phó Hiệu trưởng Trường ĐH Kinh tế Quốc dân cho rằng, doanh nghiệp bất động sản đang nằm trong một vòng tròn có tác động liên hoàn với nhau. Thị trường hiện nay thanh khoản kém nên khiến việc thu hồi vốn chậm. Thu hồi chậm nên ngân hàng có xu hướng kiểm soát chặt hơn các nguồn vốn cho bất động sản. Vì kiểm soát chặt nên lượng cung vốn cho các dự án vay cũng bị hạn chế.

Ngược lại, các doanh nghiệp, nhà đầu tư bất động sản vì sản phẩm chưa hoàn thành, sản phẩm không bán được ra thị trường nên không có tiền vào, từ đó nhu cầu vốn cũng tăng lên. Tuy nhiên, khó chồng khó khi trái phiếu không thể phát hành, thị trường chứng khoán đi xuống, huy động vốn từ khách hàng gặp khó nên tất cả đổ dồn vào nguồn vốn tín dụng.

Cầu về vốn từ thị trường tín dụng cao nhưng cung của hệ thống ngân hàng cho tín dụng bất động sản thấp nên bị mất cân đối cung cầu. Nếu mất cân đối cung cầu thì giá vốn cao, lãi suất cho vay bất động sản cũng cao. Lãi suất cho vay cao thì các doanh nghiệp sẽ khó tiếp cận với nguồn vốn này. Giả sử có tiếp cận được thì cũng không có đủ khả năng tạo nguồn vốn lớn để hồi phục cũng như hoàn thiện các dự án bất động sản để đưa thanh khoản vào thị trường.

Và chính những yếu tố đó khiến bất động sản rơi vào vòng luẩn quẩn: khó khăn - tiếp cận nguồn vốn khó khăn - không có khả năng thanh khoản sản phẩm - thiếu tiền - huy động vốn nhiều hơn - lãi suất cao - khó khăn. Vòng luẩn quẩn này khiến các doanh nghiệp có nguy cơ càng lún sâu vào các khó khăn.

"Giải quyết vấn đề của doanh nghiệp cũng chính là giải quyết các vấn đề của ngân hàng. Bởi lẽ dư nợ bất động sản trong hệ thống tín dụng không hề nhỏ. Nếu ngân hàng có những tháo gỡ khó khăn thì dòng tiền sẽ vận hành, nhiều dự án được thanh khoản, doanh nghiệp có thể hoàn trả vốn đã vay của ngân hàng, luân chuyển dòng vốn…", ông Cường nhấn mạnh./.