Các biện pháp phòng và xử lý nợ xấu được tăng cường

Tuy mới có một vài ngân hàng công bố số liệu kinh doanh quý I/2020, nhưng những số liệu này phần nào đã phản ánh tác động tiêu cực của dịch Covid-19 làm lợi nhuận ngân hàng sụt giảm, nợ xấu tăng vọt.

Bức tranh lợi nhuận có thể thấy hơn một nửa ngân hàng lợi nhuận vẫn tăng trưởng so với cùng kỳ năm trước nhưng tốc độ tăng trưởng không cao. Trong đó có thể kể đến như VpBank, VIB, TPBank, LienVietPostBank, VietABank, SeABank, VietBank và NCB. Nhưng vẫn có những ngân hàng lớn lợi nhuận giảm từ 6 – 30% như Saigonbank, Sacombank hay ngân hàng lớn mạnh như Vietcombank.

Trong quý I/2020, các hoạt động kinh doanh cốt lõi của Vietcombank tăng trưởng chậm hoặc giảm nhẹ khiến thu nhập lãi thuần của ngân hàng chỉ tăng 4% so với cùng kỳ năm ngoái, cộng trích lập dự phòng rủi ro tăng 43% khiến lợi nhuận trước thuế của ngân hàng giảm tới 11%. Tuy nhiên, Vietcombank là một trong những ngân hàng đi đầu trong công cuộc hỗ trợ doanh nghiệp chịu tác động của dịch Covid-19. Giảm lãi suất cho vay cũng tác động đến lợi nhuận của ngân hàng.

Với Sacombank, mặc dù các lĩnh vực kinh doanh cốt lõi vẫn tăng trưởng khá song lãi thuần từ hoạt động khác giảm 70% và chi phí hoạt động tăng 20% là nguyên nhân khiến lợi nhuận trước thuế quý I/2020 của Sacombank đạt 987 tỷ đồng, giảm 7% so với cùng kỳ năm ngoái.

Sau khi trừ chi phí, lợi nhuận trước thuế của Saigonbank giảm 30% còn 48 tỷ đồng. Nguyên nhân lợi nhuận Saigonbank sút giảm quý I/2020 một phần do trích lập dự phòng rủi ro tăng 50% so với cùng kỳ

Hay như, lợi nhuận sau thuế hợp nhất của Ngân hàng TMCP Kiên Long (Kienlongbank) quý I/2020 giảm 23% so với cùng kỳ, xuống còn 45,5 tỷ đồng. Chi phí dự phòng rủi ro tín dụng trong quý I/2020 của ngân hàng này gấp rưỡi lợi nhuận.

Nếu dịch bệnh đang khiến các doanh nghiệp bất động sản gồng mình với sức lực cuối cùng, nhất là các chủ đầu tư sử dụng đòn bẩy tài chính cao trong quá trình phát triển dự án, thì các ngân hàng cũng “đau đầu” không kém. Nhiều ngân hàng đã phải đưa các khoản nợ ra đấu giá.

Nói như TS. Nguyễn Trí Hiếu thì đây là một trong những động tác cần của các ngân hàng khi xử lý nợ xấu. Bán nợ bất động sản là cách để ngân hàng có thể giải quyết nợ xấu và giúp hoạt động ngân hàng trở nên minh bạch, trôi chảy hơn.

Ngân hàng BIDV chi nhánh sở giao dịch 2 vừa bán đấu giá khoản nợ là quyền sử dụng đất và tài sản gắn liền với đất hình thành trong tương lai thuộc dự án Kenton (huyện Nhà Bè, TP.HCM) liền kề khu đô thị Phú Mỹ Hưng.

Trước đó, BIDV cũng rao đấu giá nhiều khoản nợ lớn thuộc đối tượng xử lý theo quy định nghị quyết 42 về thí điểm xử lý nợ xấu của các tổ chức tín dụng.

Ba thửa đất và quyền sử dụng đất tại xã Phong Phú, huyện Bình Chánh đang được Sacombank rao bán gần 800 tỷ đồng. Một thửa đất khác tại xã Tân Kiên, huyện Bình Chánh có diện tích gần 53.000m2 cũng đang được rao bán gần 400 tỷ đồng.

Đầu tháng 4, Techcombank rao bán hai bất động sản tại Tây Ninh với tổng giá trị hơn 1.220 tỷ đồng. Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) cũng dồn dập bán đấu giá hàng trăm khoản nợ đã mua lại từ các tổ chức tín dụng. Mới nhất, VAMC thông báo đấu giá lần 2 khoản nợ của Công ty cổ phần bất động sản Việt Toàn Cầu mua lại từ Agribank với giá khởi điểm hơn 22 tỷ đồng.

Còn TS. Nguyễn Minh Phong cho rằng, ngân hàng đang đứng trước khó khăn do thị trường bất động sản trầm lắng và dịch bệnh Covid-19. Khoảng 23% tổng dư nợ ngân hàng đang có nguy cơ ảnh hưởng. Do đó các ngân hàng phải bán nợ để đảm bảo hoạt động. Đây là biện pháp phòng bị cần thiết. Tuy nhiên, nếu bán tháo với giá rẻ thì tài sản bị giảm. Do đó, các ngân hàng cũng tính phương án làm sao không bán tháo ồ ạt ra thị trường khiến cung vượt cầu quá mức.

Nợ xấu hệ thống có thể lên 1,7%

Trong báo cáo chiến lược quý II, CTCK BIDV (BSC) đề cập các ngân hàng giảm lãi suất, hỗ trợ các doanh nghiệp bị ảnh hưởng bởi dịch bệnh, theo chỉ đạo của Ngân hàng Nhà nước (NHNN). Việc hỗ trợ lãi suất này sẽ ảnh hưởng một phần đến thu nhập lãi của các ngân hàng. Do đó, BSC điều chỉnh giảm nhẹ NIM toàn hệ thống xuống mức 3,56% ( giảm 8 điểm cơ bản so với báo cáo gần nhất).

Bên cạnh đó, nợ xấu có thể tăng trong bối cảnh dịch bệnh. Dịch bệnh làm ảnh hưởng chung đến lợi nhuận các ngành sản xuất và dịch vụ, hiện chiếm khoảng 82% cơ cấu cho vay, từ đó ảnh hưởng đến khả năng trả nợ của các doanh nghiệp.

Với giả định thận trọng, BSC điều chỉnh dự báo tăng tỷ lệ nợ xấu của toàn hệ thống lên mức 1,7%, so với mức giả định 1,4% ban đầu. Bên cạnh đó, chi phí trích lập dự phòng cũng điều chỉnh tăng do nhận định việc chất lượng tài sản suy giảm.

Mặt khác, BSC nhận định thu nhập ngoài lãi vẫn là cơ hội tiềm năng của các ngân hàng. CTCK kỳ vọng thu nhập ngoài lãi của toàn ngành tiếp tục tăng 25 - 30% trong năm nay nhờ việc tiếp tục tăng phí dịch vụ, tăng trưởng khách hàng cá nhân và khai phá các mảnh đất mới nhiều tiềm năng (bancassurance, trái phiếu...).

Những thương vụ nổi bật trong năm 2020 có thể kể đến như FWD ký độc quyền bancassurance với Vietcombank, TPBank cũng ghi nhận phí trả trước từ hợp đồng độc quyền bancassurance với Sun Life Việt Nam. Dịch covid khiến đã phần các ngân hàng tăng các biện pháp phòng nợ xấu, đồng thời thận trong với kế hoạch lợi nhuận. Báo cáo thường niên năm 2019 các ngân hàng mới công bố đa phần chưa đưa ra con số lợi nhuận mục tiêu cụ thể cho năm 2020. Một số ngân hàng cũng dự kế hoạch lợi nhuận tăng trên dưới 10%. So với năm trước hoặc so với kế hoạch dự định trước dịch bệnh sẽ thấp hơn rất nhiều.

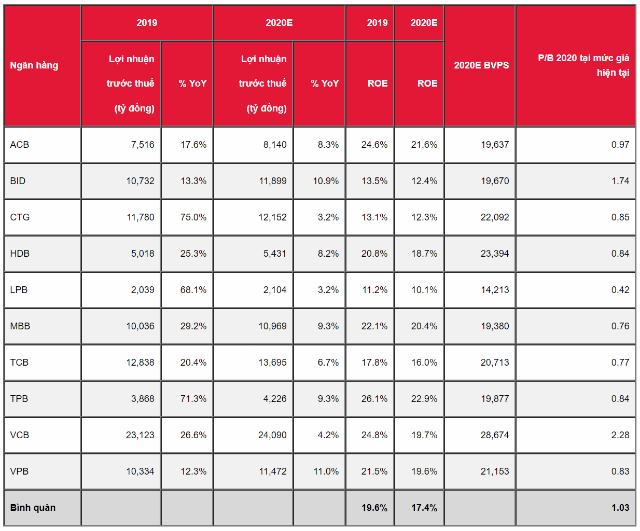

Trong ước tính của chứng khoán SSI, trong kịch bản xấu nhất, tổng lợi nhuận năm 2020 của 10 ngân hàng: ACB, BIDV, VietinBank, HDBank, LienVietPostBank, MBBank, Techcombank, TPBank, Vietcombank, VPBank có thể tăng chưa đến 1%.

Trong đó, ở kịch bản này, 3 ngân hàng có thể phải tăng trưởng âm là BIDV, VietinBank, LienVietPosstBank. Theo dự báo của SSI, lợi nhuận trước thuế năm 2020 của BIDV có thể chỉ đạt 10.779 tỷ đồng, giảm 0,9% so với năm 2019.

Còn tại VietinBank, ước tính trong tình huống tệ nhất, lợi nhuận ngân hàng này có thể giảm 2,3% xuống còn 11.516 tỷ đồng; LienVietPostBank giảm 4,2% xuống còn 1.954 tỷ đồng.

Trong khi đó, SSI dự kiến dù kịch bản xấu nhất, lợi nhuận ACB vẫn tăng 1,6%; HDBank tăng 0,4%; MBBank tăng 2,4%; Techcombank tăng 0,6%; TPBank tăng 4,7%; Vietcombank tăng 1,6%; VPBank tăng 0,1%.

Theo SSI, hai ngân hàng ACB và Vietcombank có chiến lược thận trọng nhất để vượt qua đại dịch, và sở hữu chất lượng tài sản tốt nhất trong số các ngân hàng mà SSI nghiên cứu.

Đối với ACB, danh mục trái phiếu chính phủ tích lũy trong những năm gần đây cho phép ngân hàng này có thể vay từ Ngân hàng Nhà nước với lãi suất ưu đãi. Điều này cũng mang lại cho các nhà đầu tư lợi ích thứ hai, có nghĩa là ngân hàng có sự linh hoạt hơn khi có thể bán các trái phiếu này và ghi nhận lợi nhuận.

Trong khi đó, vị thế dẫn đầu ngành của Vietcombank sẽ mang lại cho ngân hàng nhiều cơ hội kinh doanh hơn để gia tăng lợi nhuận và thu nhập từ phí. Từ năm 2021 trở đi, khả năng hai ngân hàng này sẽ ít bị ảnh hưởng nhất từ nợ xấu hình thành khi kịch bản xấu nhất xảy ra.

Tính đến ngày 24/4, dịch bệnh đang được kiểm soát tốt trong nước. Trong một tuần chưa phát hiện ca mới nhiễm Covid-19 mới. Nếu ý thức người dân vẫn được nâng cao thì Việt Nam sẽ sớm hết dịch bệnh. Với diễn biến này, lợi nhuận của ngân hàng sẽ không rơi vào kịch bản xấu nhất như nói trên. Tuy vậy, nợ xấu vẫn chưa thể giảm so với kế hoạch trước khi dịch bệnh xuất hiện.