Mới đây, Ngân hàng Nhà nước lấy ý kiến Dự thảo sửa đổi Thông tư 36/2014/TT-NH NN ngày 20/11/2014 Quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài. Theo đó sẽ hạ tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn xuống còn 30%; tăng hệ số rủi ro từ 50% lên 150% đối với các khoản vay cá nhân phục vụ nhu cầu đời sống có số dư nợ gốc từ 3 tỷ đồng trở lên.

Động thái này được kỳ vọng sẽ thúc đẩy thị trường bất động sản vận hành theo quỹ đạo bình ổn, đồng thời tránh nguy cơ bong bóng xảy ra, nhất là trong thời điểm nhiều địa phương đang diễn ra tình trạng sốt đất cục bộ. Tuy nhiên, thị trường bất động sản hiện vẫn phụ thuộc vào ngân hàng, cả người xây nhà lẫn người mua nhà. Do đó, chính sách thắt chặt tín dụng nếu không có lộ trình cũng như hài hoà với thực tế có thể khiến cả thị trường chao đảo.

Cafe cuối tuần xin chia sẻ quan điểm của TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng, về vấn đề này:

VÌ MỘT THỊ TRƯỜNG BẤT ĐỘNG SẢN BỀN VỮNG

Có rất nhiều tranh cãi xung quanh Dự thảo sửa đổi Thông tư 36. Nhiều nhất trong đó là những lo ngại về tác động của các quy định mới với thị trường bất động sản. Người lo chủ đầu tư sẽ khó có vốn phát triển dự án, người lo khách hàng không thể mua bất động sản, rồi cảnh thừa cung thiếu cầu gây đổ vỡ... Tựu chung lại đều là những dự báo về một tương lai không mấy sáng sủa với thị trường bất động sản khi dòng vốn có thể đột ngột bị siết lại.

Phải thừa nhận, cả việc hạn chế dòng vốn ngắn hạn cho vay trung dài hạn và việc tăng hệ số rủi ro với các khoản vay trên 3 tỷ đồng đều chắc chắn có tác động mạnh đến thị trường, nhất là trong thời điểm hiện nay. Tuy nhiên, đây là một động thái cần thiết nhằm giúp thị trường vận động theo đúng quỹ đạo bền vững. Bởi thị trường bất động sản Việt Nam hiện đang có nhiều rủi ro.

Khi lượng tiền đổ quá nhiều vào bất động sản, sẽ dễ dẫn tới nguy cơ bong bóng.

Thực tế cho thấy, vỡ bong bóng bất động sản xảy ra tại Mỹ năm 2008 hay tại Việt Nam giai đoạn 2009, 2011 đến từ việc luồng tiền đổ vào lĩnh vực này quá nhiều. Ngân hàng sẵn sàng đổ vốn vào bất động sản mà không lường trước những rủi ro xảy ra, dẫn tới hệ lụy domino đổ vỡ. Nhiều ý kiến cho rằng, siết chặt tín dụng vào bất động sản sẽ tạo ra cú sốc lớn cho thị trường. Điều này sẽ có, vì "thắt" nguồn tiền dĩ nhiên lượng giao dịch sẽ giảm. Tuy nhiên phải khẳng định rằng, siết tín dụng là điều cần thiết và cũng không cần lo ngại vì siết tín dụng mà xuất hiện bong bóng bất động sản.

Hơn nữa, về khách quan hiện nay, nền kinh tế thế giới đang có những dấu hiệu khủng hoảng. Cuộc chiến tranh thương mại Mỹ - Trung đang có những diễn biến căng thẳng khi hai bên liên tục trả đũa nhau bằng việc áp thuế. Khi nền kinh tế thế giới đang có dấu hiệu khủng hoảng thì chắc chắn một số sản phẩm sẽ bị ảnh hưởng, trong đó có du lịch. Điều này dẫn tới bất động sản nghỉ dưỡng sẽ có nhiều rủi ro. Trong khi đó ở Việt Nam hiện nay, bất động sản nghỉ dưỡng đang thu hút nguồn tiền quá lớn.

Trước bối cảnh đó, việc siết tín dụng vào bất động sản là phải thực hiện sớm.

VÌ SAO LÀ 30% VÀ 150%?

Nhưng, như đã nói ở trên, để thị trường bất động sản Việt Nam phát triển bền vững, cần có những hành động phù hợp, từ cả góc độ chính sách và thực tiễn. Với động thái siết chặt tín dụng vào thị trường bất động sản lần này, có thể hiểu bao gồm hai “công cụ” chủ yếu: Thứ nhất là hạ tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn xuống còn 30%. Thứ hai là tăng hệ số rủi ro từ 50% lên 150% đối với các khoản vay cá nhân phục vụ nhu cầu đời sống có số dư nợ gốc từ 3 tỷ đồng trở lên.

Trước hết, đối với phương án hạ tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn xuống còn 30%, trước đó, con số này rơi vào khoảng 40 - 45%. Tức là đối với khoản vay huy động trong vòng 1 năm (1 tháng, 2 tháng, 3 tháng… 12 tháng) thì chỉ được phép dùng tối đa 30% đồng vốn cho vay trung và dài hạn. Với 100 đồng vốn ngắn hạn, phía ngân hàng chỉ được dùng 30 đồng để cho vay trung và dài hạn. Và, với thời hạn thường kéo dài 3 - 5 năm, các khoản vay bất động sản chắc chắn sẽ là một trong những đối tượng mà quy định này hướng đến. Bởi rõ ràng, trong trường hợp khi khoản vay bất động sản chưa đến hạn hoặc bị nợ đọng vì nhiều nguyên nhân, phía ngân hàng sẽ gặp khó trong việc trả tiền cho khoản vốn ngắn hạn. Phương án này nhằm hạn chế rủi ro cho hệ thống tài chính.

Đối với phương án tăng hệ số rủi ro từ 50% lên 150% đối với các khoản vay cá nhân phục vụ nhu cầu đời sống có số dư nợ gốc từ 3 tỷ đồng trở lên sẽ khiến giảm quy mô tín dụng. Giả sử phía ngân hàng có 1.000 đồng vốn chủ sở hữu. Thông thường đối với 1 khoản vay 10 đồng thì khoản tiền trích lập dự phòng sẽ là 5 đồng (tức 50%). Nhưng với quy định tăng 150%, khoản tiền trích lập dự phòng sẽ là 15 đồng. Như vậy, với 1.000 đồng vốn chủ sở hữu, phía ngân hàng buộc phải bỏ ra nhiều hơn số tiền trích lập dự phòng. Số khoản cho vay sẽ giảm, quy mô tín dụng co hẹp.

Cần phải thấy rằng, tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn được hạ xuống còn 30% cần thực hiện sớm nhưng nên từ từ, có lộ trình. Nếu làm được điều đó thì trong 5 - 10 năm nữa, con số này có thể giảm ở mức 20% như nhiều nước đã làm.

Trong khi đó, việc áp dụng đối với những sản phẩm bất động sản trên 3 tỷ đồng là thiếu cơ sở. Câu hỏi đặt ra là, tại sao lại là 3 tỷ đồng mà không phải 1 tỷ, 2 tỷ hay 10 tỷ đồng. Nếu cho rằng, cơ sở của 3 tỷ đồng là nhắm đến bất động sản cao cấp hoặc chủ yếu là bất động sản nghỉ dưỡng thì giải pháp này đang chặn tính thanh khoản của dòng sản phẩm này.

Với thị trường bất động sản Việt Nam hiện tại, việc phân hệ số rủi ro nên áp dụng phương pháp đối với mỗi nhóm sản phẩm bất động sản khác nhau thì có thể áp dụng các mức hệ số rủi ro khác nhau. Ví dụ với đất nền, rõ ràng việc đầu cơ đất nền và các hoạt động giao dịch ở phân khúc này không kéo theo sự gia tăng dòng tiền giống như việc xây chung cư, khu nghỉ dưỡng kéo theo sự vận động của ngành vật liệu xây dựng, dịch vụ... Hệ số rủi ro đối với đầu cơ đất nền có thể áp dụng lên tới 200%, còn đối các loại hình bất động sản khác nên để ở mức 100%.

Phía ngân hàng cần có sự phân rõ giữa các loại hình bất động sản để đưa ra những con số phù hợp.

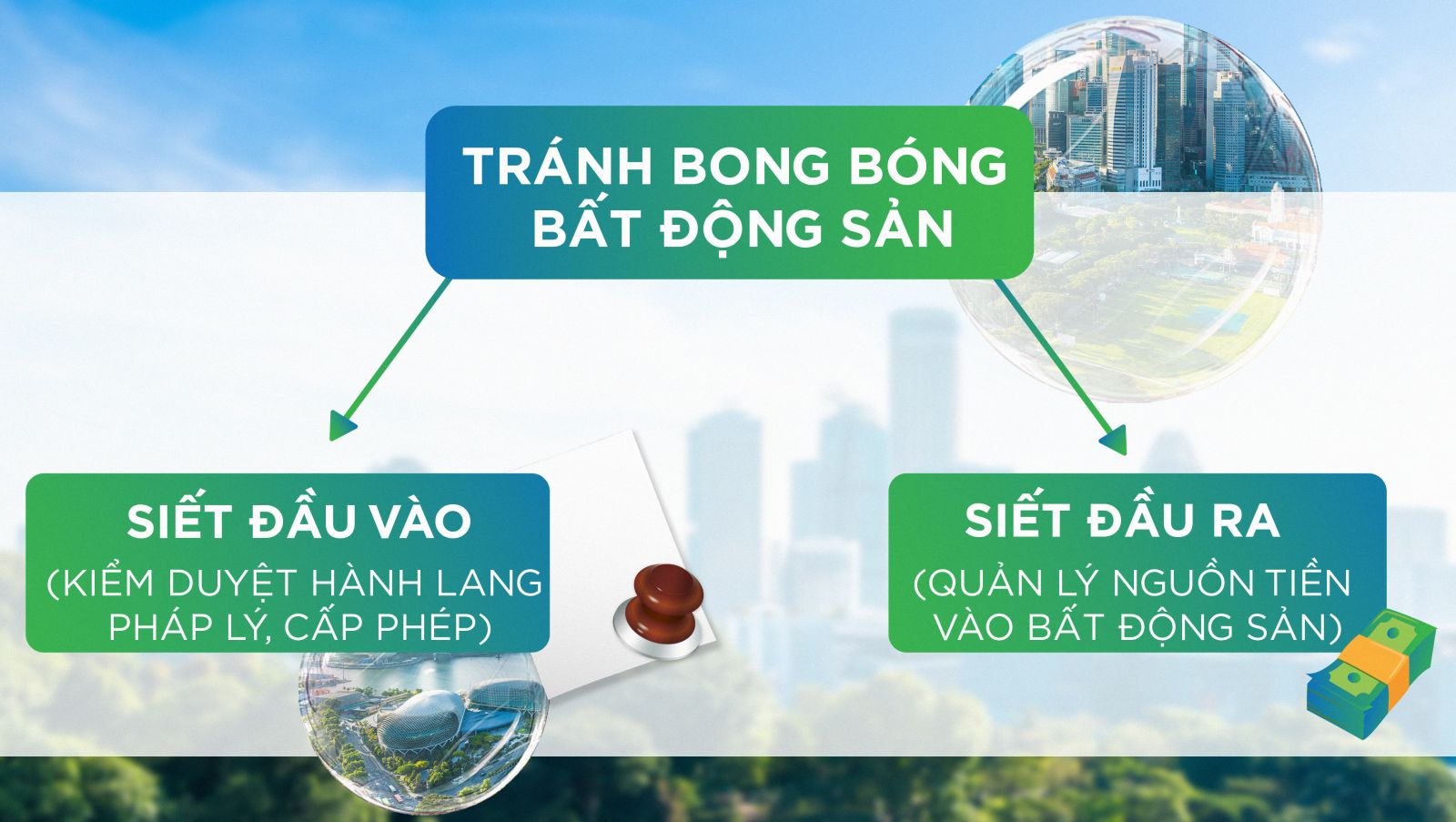

Bên cạnh đó, để ổn định thị trường bất động sản, các cơ quan quản lý Nhà nước không chỉ tác động vào đầu ra mà cần phải siết chặt đầu vào như tính pháp lý dự án, năng lực của chủ đầu tư...

Đang có sự lo lắng về bong bóng bất động sản, do đó Chính phủ đã có những bước đi hạn chế nguồn tín dụng vào bất động sản, dự báo sắp tới sẽ còn siết chặt hơn nữa. Đặc biệt là thông tư 36/2014/TT-NHNN quy định giảm tỷ lệ dùng vốn ngắn hạn và cho vay dài hạn từ 60% xuống 40% trong vòng 2 năm, từ 1/2019 tỷ lệ này đã giảm tới 40%. Trong khi đó, lại tăng tỷ lệ an toàn trong vay bất động sản từ 150% lên 250%. Như vậy, tốc độ tăng trưởng tín dụng vào bất động sản giảm và bắt đầu giảm từ cuối 2018. Tuy nhiên, nên có sự đánh giá xác đáng hơn với từng sản phẩm bất động sản. Căn hộ dù ở phân khúc nào cũng không có khả năng đột biến giá nhưng dễ cho thuê, phát sinh lợi nhuận tốt trong quá trình vận hành. Loại nhà liền đất giá mua thì đắt, tỷ trọng cho thuê không được cao nhưng lại có khả năng tăng giá đột biến. Người mua có thể tuỳ vào năng lực và chiến lược kinh doanh để lựa chọn đầu tư. Do đó, thay vì siết tín dụng cho vay mua nhà cao cấp, nên hạn chế cho vay mua đất nền. Bởi vì những công trình nhà ở sẽ kéo theo sự tăng trưởng của các ngành nghề như xi măng, sắt thép, nội thất, điện tử... và chủ sở hữu có thể dễ tìm kiếm khách thuê, lợi nhuận ổn định. Trong khi đó, ở nhiều nơi đất được mua nhưng không xây dựng, không kéo theo sự tăng trưởng của vật liệu, tiêu dùng mà chỉ ngâm, chờ lên giá bán, ăn chênh lệch. Hơn nữa, nếu vay dưới 3 tỷ đồng mà khách hàng không trả được thì cũng vỡ trận. Ngược lại có những khách hàng vay 30 tỷ đồng nhưng họ trả được cả gốc, lãi đầy đủ thì tại sao không cho vay. Do đó, vấn đề ở đây là ngân hàng phải kiểm soát chặt việc người vay có đủ khả năng trả nợ hay không chứ không phải là quy định phân khúc cho vay hay không cho vay. |

Muốn biết thị trường bất động sản phát triển có lành mạnh hay không chúng ta phải nhìn vào tài chính bất động sản. Khi xuất hiện những tác động tiêu cực đến thị trường bất động sản đương nhiên sẽ dẫn đến vỡ bong bóng, mà dấu hiệu đầu tiên là những nơi có dòng tiền đổ vào mạnh nhất. Do đó, khủng hoảng bất động sản thường gắn liền với khủng hoảng tài chính. Ở thời điểm hiện tại, chúng ta không nên vội vàng kết luận việc thắt chặt tín dụng vào bất động sản sẽ tác động tiêu cực đến thị trường. Tôi cho rằng, đây là cái nhìn chưa đúng khi chính sách tiền tệ có thể đảm bảo cho thị trường phát triển lành mạnh hơn. Và nếu không kiểm soát chặt chẽ sẽ dẫn đến vỡ bong bóng, lúc đó toàn bộ nền kinh tế sẽ bị ảnh hưởng. Tuy nhiên chính sách cũng phải tạo sự ổn định cho thị trường phát triển, để người dân mua nhà, đặc biệt phân khúc nhà ở thương mại giá thấp và nhà ở xã hội an tâm. |