Trên thế giới, thuế tài sản (PT) làm tăng thu ngân sách trung bình dưới 1% GDP ở các nước đang phát triển. Ở nhiều nước châu Phi, nó đóng góp dưới 0,5%. Với những đóng góp thấp như vậy, liệu có sự háo hức ngày càng tăng ở các nhà hoạch định chính sách để tăng tỷ trọng của PT trong GDP?

Chúng ta hãy thử xem PT có phải là thuế “tốt” so với các loại thuế khác (như thuế thu nhập và thuế tiêu thụ). Đồng thời chỉ ra các điều kiện, theo đó PT có thể dẫn đến sự thiếu hiệu quả và bất bình đẳng; hoặc các lý do khác nhau cho hiệu suất tổng doanh thu thấp của PT ở các nước đang phát triển và các tác động chính sách được đưa ra xem xét.

Đóng góp của thuế tài sản trong GDP

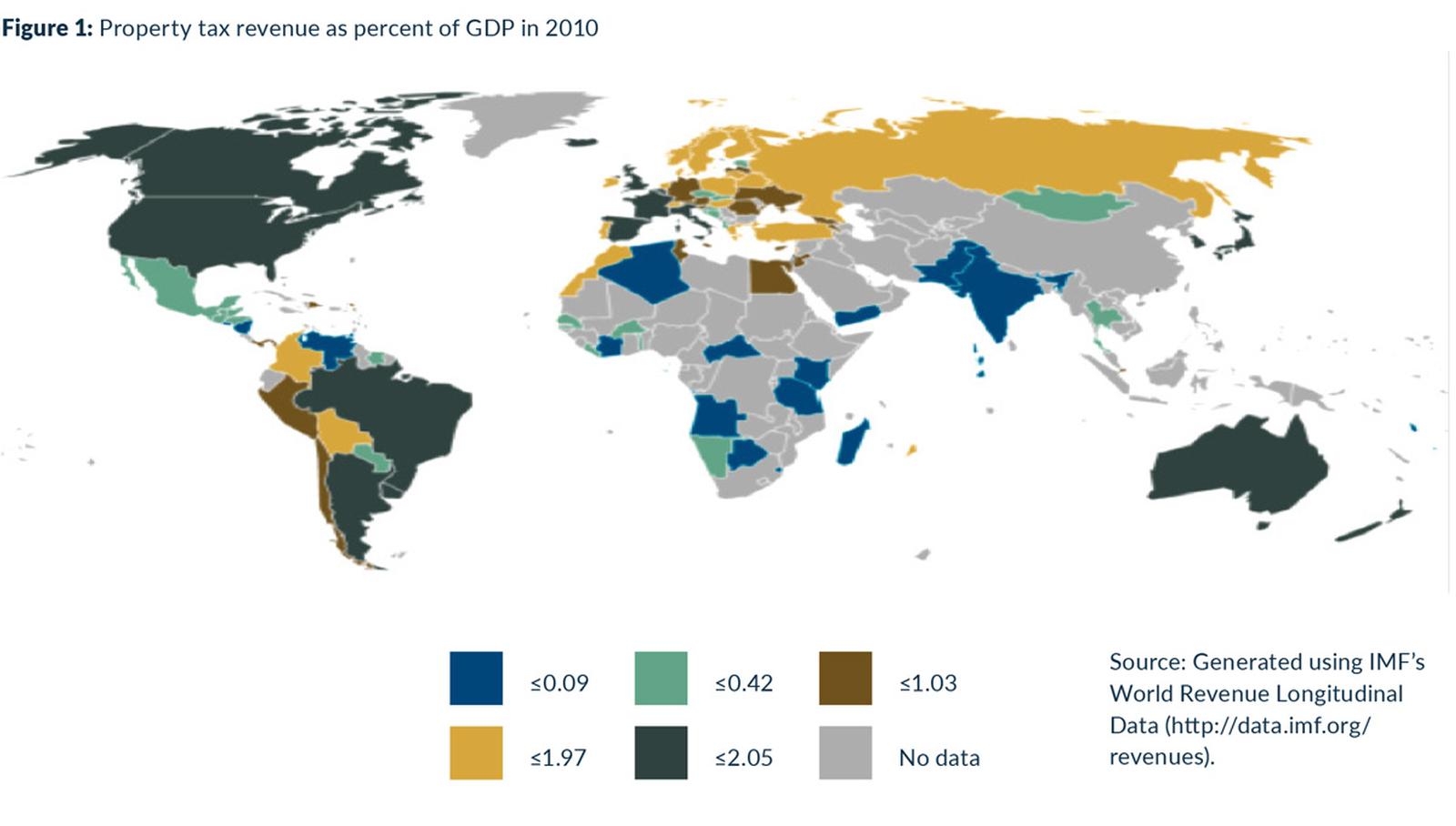

Tỷ lệ thu thuế tài sản trên GDP ở các nước năm 2010.

Mặc dù có thể có nhiều hình thức, nhưng nhìn chung thuế tài sản (PT) là thuế đánh hằng năm đối với giá trị của bất động sản như đất đai, nhà cửa. Có những ngoại lệ đối với định nghĩa này là vốn đầu tư trên đất nói chung và các hoạt động phi cư trú như doanh nghiệp nói riêng, có thể di chuyển.

Trong khi PT là một phần của GDP có thể đạt tới 2% hoặc cao hơn ở các nước có thu nhập cao, nhưng ở các nước đang phát triển nó chỉ chiếm dưới 1%. Dữ liệu từ IMF (Quỹ tiền tệ quốc tế) cho thấy, các nước Tây Âu, Mỹ, Canada và Australia có số thu PT trung bình gần bằng 2% GDP.

Một số quốc gia có thu nhập trung bình cao như Brazin và Argentina cũng có tỷ lệ tương tự như hầu hết các nước phát triển. Các nước Trung và Đông Âu và các nước thuộc Liên Xô cũ có nguồn thu từ PT chiếm gần 1% GDP. Đối với hầu hết các nước châu Phi có thu nhập thấp, ở những nơi thu thập được dữ liệu, PT đóng góp dưới 0,1% GDP.

Thuế tài sản là thuế “tốt”

Có một số lý do chính trị và lý thuyết cho sự cần thiết phải thúc đẩy PT ở các nước đang phát triển.

Hiệu quả: PT được coi là hiệu quả hơn so với các hình thức thuế khác như thuế tiêu thụ và thuế thu nhập, vì việc áp dụng không ảnh hưởng đến phân bổ nguồn lực bằng cách bóp méo quyết định cung cấp và đầu tư dưới hình thức vốn và vật chất. Bởi vì đó là loại thuế đánh vào sự giàu có, chứ không phải vào hoạt động sản xuất. Do đó nó không làm suy yếu các ưu đãi sản xuất, thậm chí có khi còn khuyến khích sử dụng đất và tài sản hiệu quả hơn. Lợi thế này là do bản chất “bất động” của cơ sở thuế.

Công bằng: PT được coi là thuế lũy tiến vì đất đai và vốn, nói chung, được sở hữu bởi các cá nhân tương đối giàu có. Kết quả là người có thu nhập trung bình và cao có thể chịu được gánh nặng thuế này.

Đổi mới hành chính: PT yêu cầu tạo ra việc lưu trữ và tổ chức hệ thống hồ sơ, và liên quan đến việc thu thập dữ liệu chi tiết về đất đai và tài sản, do đó có khả năng thúc đẩy các cải tiến hành chính rộng hơn.

Nguồn thu nhập chính đáng của địa phương: Bởi vì cơ sở thuế được giới hạn về mặt địa lý và do những người sinh sống tại địa phương chi trả, PT thường được coi là nguồn thu ổn định và có thể dự đoán được cho chính quyền địa phương. Bởi vì tài sản là cố định, nên khá đơn giản cho chính quyền khi xác định và tính thuế, ngay cả khi năng lực hành chính còn hạn chế.

Thúc đẩy tính minh bạch và trách nhiệm giải trình: PT dễ sáng tỏ đối với người nộp thuế, và về nguyên tắc, được kết nối để cải thiện các dịch vụ địa phương. Kết quả là, nó giữ tiềm năng duy nhất làm nền tảng cho việc trao đổi giữa người nộp thuế và chính quyền về doanh thu và chi tiêu công, do đó, khiến cho các nhà hoạch định chính sách và các nhà quản lý địa phương phải có trách nhiệm hơn.

Thuế “tốt” biến thành thuế “xấu”

Có một số ngoại lệ đối với những ưu điểm nêu trên của PT có thể dẫn đến sự thiếu hiệu quả và bất bình đẳng. Những trường hợp ngoại lệ này có thể phát sinh từ các yếu tố như cơ sở tính thuế, phương pháp được sử dụng để đánh giá cơ sở số thu và sự khác biệt trong việc thực thi tổng thể thuế trên địa bàn.

Sử dụng các thuộc tính biến động làm cơ sở tính thuế: Sử dụng các thuộc tính biến động có thể dẫn đến sự không hiệu quả làm ảnh hưởng đến phân bổ nguồn lực. Cơ sở thu thập PT thường bao gồm đất đai và các tòa nhà. Lợi thế hiệu quả của PT phát sinh từ bản chất cố định của cơ sở thuế chỉ áp dụng cho đất và thường không áp dụng đối với các tòa nhà, đặc biệt là các cấu trúc phi dân cư di động.

Ví dụ, áp dụng PT vào các doanh nghiệp sử dụng tương đối nhiều tài sản như là một đầu vào trong sản xuất có thể bị biến dạng do ảnh hưởng đến quyết định của họ về cách thức, địa điểm và hình thức đầu tư. Các tòa nhà phải đóng thuế cao hơn nhiều so với đất đai cũng có thể ngăn cản việc bảo trì, đặc biệt nếu các cải thiện trên các tòa nhà được coi là sự gia tăng trong cơ sở tính thuế.

Hơn nữa, khi các tòa nhà mới và được xây dựng tốt bị đánh thuế nặng hơn nhiều khu ổ chuột, nó có thể làm chậm quá trình đô thị hóa hoặc tăng trưởng của các thành phố do cắt giảm xây dựng các tòa nhà mới.

Sử dụng đánh giá dựa trên khu vực để đánh giá cơ sở thuế: Luận cứ công bằng với PT có thể giữ được hoặc không tùy thuộc vào cách đánh giá cơ sở thuế. Việc sử dụng giá trị thị trường để đánh giá cơ sở thuế thường được coi là công bằng hơn là sử dụng các phương pháp thay thế như đánh giá dựa trên khu vực trước đây, vì nó phản ánh các lợi ích được cung cấp bởi các dịch vụ địa phương được chi trả nhờ nguồn thu từ thuế. Ví dụ, tài sản gần khu vườn công cộng hoặc phương tiện giao thông chính mang đến nhiều lợi ích hơn cho chủ sở hữu chứ không nhất thiết do độ lớn một tài sản đó dựa trên khu vực. Nhìn chung, việc định giá các tài sản mà không nắm bắt được giá trị thực của tài sản đó có thể dẫn đến sự khác biệt về thuế suất hiệu quả giữa các tài sản và điều đó dẫn đến sự không công bằng.

Sự thay đổi đáng kể về thuế suất giữa các địa phương: Điều này có thể tạo ra sự kém hiệu quả theo cách làm ảnh hưởng đến quyết định lựa chọn của người nộp thuế chuyển sang các nơi có thuế thấp. Nó có thể làm giảm giá trị thị trường của tài sản ở các địa phương có thuế cao theo thời gian và dẫn đến mất số thu thuế.

Sự thay đổi đáng kể trong thực thi và quản lý thuế giữa các địa phương: Ngay cả khi thuế suất không thay đổi nhiều giữa các địa phương để ảnh hưởng đến phân bổ nguồn lực, thì sự thay đổi trong thực hiện cũng có thể dẫn đến kết quả như vậy.

Ví dụ, người nộp thuế cư trú ở các địa phương thực hiện thu thuế lỏng lẻo hơn, nói chung, sẽ chịu mức thuế thấp hơn so với nơi thực thi chặt chẽ có thể dẫn đến không công bằng. Những biến thể này có thể phát sinh do sự khác biệt về khả năng giữa các địa phương hoặc chính sách. Ví dụ như các viên chức địa phương có thể phải trả giá bằng sinh mệnh chính trị khi bắt buộc phải thu PT tại các khu vực giới tinh hoa chính trị hoặc tội phạm sinh sống.

Không xem xét khả năng thu nhập của chủ tài sản: Nếu PT không tính đến khả năng thu nhập của chủ sở hữu (như người cao tuổi hoặc những người có nguồn thu nhập không thể đoán trước), có thể dẫn đến việc biến dạng phân phối lại thu nhập và làm xói mòn sự thịnh vượng của cá nhân theo thời gian.

Điều này đặc biệt sẽ trở thành vấn đề đối với các nước đang phát triển, nơi thị trường vốn thường kém phát triển và các phương tiện nắm giữ tài sản khác như cổ phiếu hoặc tài sản tài chính khác hầu như không có.

Lý do số thu PT nghèo nàn

Một trong những lý do cho sự đóng góp nghèo nàn của PT ở các nước đang phát triển là mức phân cấp tài chính thấp. Về nguyên tắc, chính quyền địa phương có khả năng thu PT hiệu quả hơn các chính quyền trung ương vì họ có thể dễ dàng giám sát người dân địa phương, có thông tin tốt hơn về tài sản của họ và theo dõi sự tuân thủ của họ. Tuy nhiên, việc thu PT ở các nước có hệ thống thu chi phi tập trung thường kém hơn.

Một trong những rào cản lớn nhất để đánh thuế tài sản hiệu quả là sự phản ứng gay gắt của các tầng lớp sở hữu tài sản, những người tạo thành một nhóm vận động hành lang mạnh mẽ có thể ngăn chặn các cải cách chính sách và thực thi hiệu quả. Đây là một vấn đề đặc biệt ở các thành phố thủ đô lớn, nơi các nguồn lực tập trung trong tầng lớp tinh hoa chính trị và kinh tế vốn có khuynh hướng liên kết chặt chẽ với nhau.

Ở những thành phố đó, tệ quan liêu có thể tạo thành trở ngại chính. Các lý do khác cho sự đóng góp số thu thấp của PT ở các nước đang phát triển là việc quản lý và thực hiện PT yếu kém, cùng với thái độ của người nộp thuế.

Quản lý thuế kém: Điều này phần lớn là do nguồn nhân lực, cơ sở hạ tầng và thông tin hạn chế về tài sản. Những thách thức này được phản ánh trong một số nhiệm vụ quản lý thuế như cơ sở thuế thu hẹp, đánh giá không hiệu quả về thuế tài sản và thuế suất rất thấp.

Thái độ của người nộp thuế: PT thường không được phổ cập cho người nộp thuế ở các nước đang phát triển vì một số lý do. Thứ nhất, PT được cho là đánh vào sự giàu có của các cá nhân hoặc doanh nghiệp có thể không nhất thiết tương ứng với thu nhập của người nộp thuế.

Điều này đặc biệt có thể trở thành gánh nặng quá tải với những người thu nhập hạn chế, như người về hưu. Thứ hai, PT về khía cạnh là tài sản phi cư trú có thể không được các chủ doanh nghiệp đồng tình vì nó có thể ảnh hưởng đến việc phân bổ nguồn lực và quyết định đầu tư của họ…

Thực hiện yếu: Tỷ lệ thu thấp kết hợp với việc thực thi yếu kém là một vấn đề khác ở các nước đang phát triển. Sự yếu kém của các quan chức địa phương được giao nhiệm vụ thu PT từ những người giàu và có thế lực có thể làm trầm trọng thêm mức thu.

Do tính chất không phổ biến của PT trong số những người nộp thuế, các chính trị gia cũng có thể không muốn mạnh tay thực thi PT đối với những người nghèo để tối đa hóa phiếu bầu của họ trong cuộc bầu cử. Hơn nữa, hình phạt cho việc không tuân thủ như tịch thu tài sản có thể không khả thi về mặt chính trị.

Các giải pháp nâng cao hiệu quả

Thuế tài sản được coi là nền tảng của những nỗ lực hiện tại để tăng cường thuế trực tiếp trên diện rộng ở nhiều nước đang phát triển. Tuy nhiên, ở hầu hết các nước đang phát triển, đến nay PT vẫn chỉ đóng góp rất hạn chế.

Với các nguyên nhân trên, các yếu tố sau đây có thể giúp cải thiện sự đóng góp của PT vào GDP theo thời gian:

- Sửa đổi cơ cấu hành chính PT xuất phát từ các quan điểm hiệu quả và công bằng như lựa chọn cơ sở thuế, thuế suất và chính sách miễn thuế.

- Cải thiện về kỹ thuật để đánh giá chính xác hơn. Điều này có thể được thực hiện thông qua lập bản đồ Hệ thống thông tin địa lý (GIS), giúp tăng cường phạm vi bảo hiểm và đào tạo nhân viên để nâng cao kỹ thuật định giá. Thường xuyên cập nhật sổ đăng ký tài sản và điều chỉnh định giá là điều cần thiết.

- Cải thiện tỷ lệ thu thuế bằng cách thúc đẩy các chương trình nâng cao nhận thức cộng đồng để giúp tăng sự chấp hành cũng như tăng cường các biện pháp thực thi pháp luật.

- Tăng cường phân cấp tài chính bằng cách trao quyền tự chủ nhiều hơn cho chính quyền địa phương để quản lý thu PT, cải thiện việc cung cấp dịch vụ địa phương.