Các ngân hàng quốc doanh hiện chiếm hơn 50% thị phần tín dụng, nay được gỡ “nút thắt” tăng vốn điều lệ, sẽ góp phần thúc đẩy tăng trưởng tín dụng cuối năm nay.

“Nút thắt” tăng vốn

Nếu như BIDV đã bán 15% vốn cho Keb Hana Bank từ cuối 2019 để tăng vốn, hay Vietcombank có kế hoạch tăng vốn nhờ nguồn lợi nhuận giữ lại, thì Vietinbank khá khó khăn trong tăng vốn.

Ngay cả như vậy, thì cả 3 ngân hàng nói trên vẫn gặp khó trong tăng vốn ở năm 2020 nếu không có cơ chế hỗ trợ, như tăng vốn bằng ngân sách, chia cổ tức bằng cổ phiếu hoặc giữ lại lợi nhuận tăng vốn, thoái vốn hoặc phát hành mới...

Nếu tính chung cả nhóm Big 4, chỉ riêng Agribank do chưa cổ phần hóa nên câu chuyện tăng vốn bằng ngân sách, thông thường thuận lợi hơn.

Trong 9 tháng đầu năm 2020, đại dịch COVID-19 càng làm cho kế hoạch tăng vốn của các ngân hàng nói trên thêm sức ép. Bởi vì, các ngân hàng này đều đã và đang “đứng mũi chịu sào” trong gói tín dụng hỗ trợ nền kinh tế.

Một quyết định nhiều lợi ích

Theo TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, việc tăng vốn Ngân hàng TMCP quốc doanh là rất cấp bách và không thể trì hoãn. “Tăng vốn sẽ giúp các tổ chức này củng cố sức mạnh tài chính để tiếp vốn dồi dào hơn, giúp nền kinh tế vượt đại dịch”, TS. Cấn Văn Lực nhấn mạnh.

Với vị thế “Big 3” ngân hàng có thị phần khoảng 50% toàn ngành, trong đó Vietcombank có lợi nhuận 6 tháng giảm gần 3%, nợ cần chú ý tăng gấp 3 lần; BIDV có lãi giảm 5%, nợ xấu tăng 15%; Vietinbank cũng có nợ xấu tăng mạnh tới 16.000 tỷ đồng… Một khi các ngân hàng này không được tăng vốn, thì những hệ lụy có thể xảy ra.

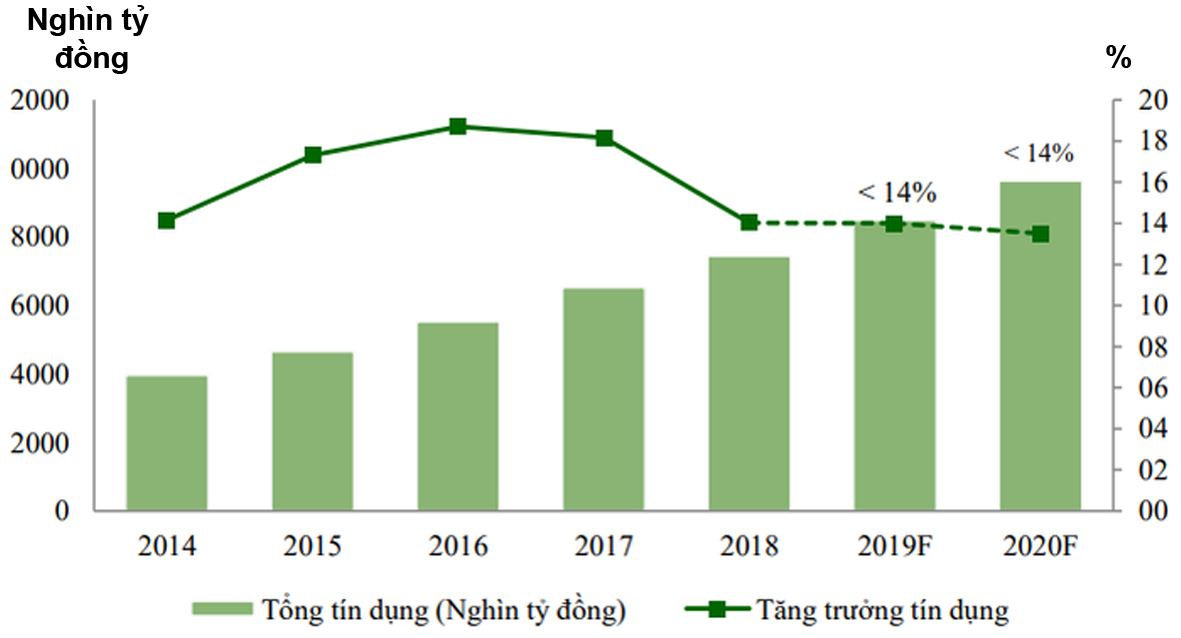

Ngược lại, nếu các tổ chức này dồi dào vốn, thì cơ hội giảm tiếp lãi suất, dù lãi suất đã về mức thấp kỷ lục, có thể sẽ tốt hơn. Việc dẫn dắt xu hướng tín dụng quý cuối của 2020 và cả năm 2021, đang trông chờ vào động thái triển khai ngay Nghị định 121/2020/NĐ-CP của các tổ chức này.