Mỗi năm, thuyết minh báo cáo tài chính của TTC Land lại đưa ra một thông tin khác nhau về dự án này

Cuối năm 2017, Công ty Địa ốc Sài Gòn Thương Tín (TTC Land, SCR) thông báo hợp tác cùng Công ty Thực phẩm CJ Cầu Tre để phát triển một dự án bất động sản. Hai bên thành lập Công ty TNHH Thương Tín – CJ Cầu Tre với vốn điều lệ 700 tỷ đồng, do SCR nắm 74% (518 tỷ đồng), phần còn lại là CJ Cầu Tre. Mục tiêu nhằm phát triển dự án Jamona Cầu Tre quận Tân Phú.

Khu đất mà thương vụ này hướng tới có diện tích gần 8ha tại 125/208 Lương Thế Vinh, phường Tân Thới Hòa, Tân Phú, TP.HCM. Ban đầu địa điểm này là nhà xưởng của CJ Cầu Tre.

Thỏa thuận này khi đó cũng được giới đầu tư bất động sản đặt nhiều kỳ vọng, bởi TTC Land được ví như “ngôi sao đang lên” của thị trường TP.HCM, còn Cầu Tre ngay trước khi tham gia thỏa thuận đã được một công ty thành viên của Tập đoàn CJ (Hàn Quốc) thâu tóm.

Dù vậy, ba năm sau cái bắt tay giữa SCR và Cầu Tre, những kỳ vọng ban đầu dần trở thành sự thất vọng khi thông tin về dự án này mỗi năm lại thay đổi.

Năm 2018, những thông tin đầu tiên về dự án này trên báo cáo thường niên của SCR cho biết Jamona Cầu Tre được định vị là phân khúc dự án cao cấp của khu Tây với quy mô đầu tư gần 2.900 tỷ đồng. Thời điểm bàn giao dự án dự kiến là quý I/2022 với tổng số căn hộ cung cấp ra thị trường là 1.167 căn.

Tuy nhiên, sang năm 2019, cũng là báo cáo thường niên của SCR nhưng thông tin về Jamona Cầu Tre hoàn toàn thay đổi. Dự án này bị hạ xuống phân khúc trung cấp, cùng toàn bộ những thông tin đã công bố trước đó hoàn toàn biến mất. Ngoài diện tích xây dựng hơn 7ha được giữ nguyên, những thông tin về quy mô đầu tư, thời gian bàn giao hay số sản phẩm đều không được công bố.

Một điểm đặc biệt khác là thông tin về dự án này ngay từ năm 2018 đã cho biết TTC Land nắm 100% thay vì liên doanh với CJ Cầu Tre như thỏa thuận đã ký cuối năm 2017.

Những thay đổi này đang đặt ra nhiều nghi vấn. Liệu có trục trặc gì lớn khiến TTC Land phải chuyển dự án này từ dạng tiềm năng sang dạng “ngủ đông”, hay công ty này muốn thoái vốn?

Cấu trúc tài chính bộc lộ nhiều điểm “chưa sáng”

Sự thay đổi tại dự án Jamona Cầu Tre thực tế chỉ là một mảnh ghép trong bức tranh biến động của TTC Land trong những năm gần đây.

Giai đoạn 2014 - 2017, TTC Land nổi lên như một nhà phát triển bất động sản lớn tại TP.HCM. “Ngôi sao đang lên” của thị trường sở hữu một loạt dự án tại các vị trí đắc địa với hai thương hiệu chính là Jamona và Charmington, như Jamona City, Jamona Golden Silk, Jamona Home Resort, Jamona Heights Charmington La Pointe, Charmington Plaza.

Bán hàng thuận lợi giúp công ty có một cấu trúc tài chính tương đối vững với lượng vốn lớn chiếm dụng từ khách hàng, tương đương 20 - 30% tổng nguồn vốn, có thời điểm lên tới gần 1.000 tỷ đồng. Số tiền này đến từ việc đặt cọc hay tạm ứng theo tiến độ khi khách hàng của TTC Land mua các bất động sản dang dở.

Bên cạnh nguồn tiền này, nguồn vốn tự có của TTC Land cũng tương đối dồi dào nhờ bán thêm cổ phần, quy mô nợ vay trong giai đoạn này chỉ ở ngưỡng vài trăm tỷ đồng.

Tuy nhiên, khi việc phát triển các dự án gối đầu bị đứt gãy, như trường hợp của Jamona Cầu Tre, cấu trúc tài chính của công ty này bắt đầu bị ảnh hưởng.

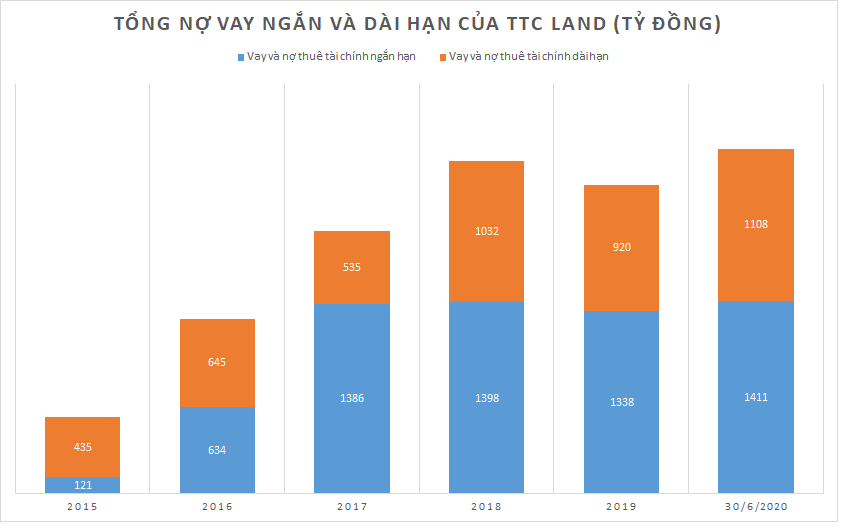

So với giai đoạn 2014 - 2015, nợ vay đến cuối quý II năm nay đã có sự gia tăng đáng kể. Mặc dù tỷ lệ nợ phải trả trên tổng nguồn vốn của SCR mới ở ngưỡng 60%, con số không phải quá nghiêm trọng nếu so với những công ty bất động sản khác. Nhưng nếu so với chính TTC Land 5 năm trước, kết quả này là sự biến động mạnh.

Đến cuối quý II, tổng nợ phải trả của công ty này đạt hơn 6.300 tỷ đồng, trong đó, thay vì phần vốn chiếm dụng của khách hàng, nợ vay đã vươn lên với tỷ trọng cao nhất. Quy mô vay nợ ngắn và dài hạn của TTC Land đạt gần 2.600 tỷ đồng, tăng gần 10% so với đầu năm nay và gấp 5 lần so với 5 năm trước.

Không chỉ thay đổi về cấu trúc tài chính, việc phát triển các dự án gối đầu bị đứt gãy cũng tác động ngày càng rõ đến kết quả kinh doanh của doanh nghiệp có quy mô tài sản hơn 11.000 tỷ đồng.

Trong nửa đầu năm nay, tổng doanh thu của TTC Land chỉ đạt hơn 235 tỷ đồng, bằng một nửa so với cùng kỳ năm 2019. Cũng phải nhắc lại là kết quả kinh doanh năm 2019 của công ty này cũng chỉ bằng 1/3 so với cùng kỳ năm 2018. Cả năm 2019, tổng doanh thu hợp nhất của TTC Land chỉ đạt hơn 1.000 tỷ đồng, so với mức hơn 3.000 tỷ của năm 2018.

Ngoài ra, một điểm cố hữu không mấy tích cực với tài chính của TTC Land là hoạt động cho vay các bên liên quan. Một lượng tiền lớn của công ty này đang bị chiếm dụng bởi các công ty thành viên trong hệ thống TTC. Thuyết minh báo cáo tài chính cho thấy, đến cuối quý II, các khoản cho vay bên liên quan của TTC Land xấp xỉ 2.000 tỷ đồng, tương đương cuối năm 2019.

Đặc biệt, khoản cho vay đối với Công ty Cổ phần Mai Tiến Phát tăng đều qua các kỳ báo cáo gần đây, đến cuối quý II là 1.400 tỷ đồng. Khoản vay này có lãi suất từ 6 đến 10,5%, trong khi TTC Land đang phải huy động vốn từ các cá nhân và nhà băng với lãi suất 10 - 12%. Điều này đồng nghĩa, hoạt động vay gần như không mang lại lợi ích gì cho cổ đông và hoạt động của TTC Land.

Trong một giai đoạn khó khăn của thị trường bất động sản, đặc biệt là thị trường TP HCM, những thay đổi tại TTC Land sau một năm đổi bộ nhận diện thương hiệu vẫn chưa có thấy sự cải thiện rõ ràng. Lợi thế của danh mục dự án lớn không được khai thác đúng tiềm năng, trong khi cấu trúc tài chính đang nghiêng hơn về khía cạnh tiêu cực để lại nhiều lo ngại cho nhà đầu tư, hơn là kỳ vọng vào sự trở lại trong tương lai gần.