Tình trạng dư cung và cạnh tranh gay gắt vẫn sẽ tiếp diễn trong giai đoạn 2022 - 2023

Tại báo cáo phân tích ngành xi măng công bố mới đây, nhóm nghiên cứu Công ty Cổ phần Chứng khoán VNDirect nhìn nhận, ngành xi măng Việt Nam đang ở trong tình trạng “vừa thừa, vừa thiếu”. Hai thực trạng được chỉ ra là dư thừa nguồn cung xi măng khi công suất sản xuất vượt quá nhu cầu thị trường nội địa và thiếu các nhà máy xi măng quy mô lớn.

Trong khi nhu cầu xi măng nội địa hiện nay chỉ đạt dưới 65 triệu tấn thì quy mô công suất toàn ngành đã lên tới gần 107 triệu tấn, thực tế có thể sản xuất khoảng 120 - 130 triệu tấn thành phẩm nếu điều chỉnh tỷ lệ trộn phụ gia. Điều này dẫn đến tình trạng dư cung trầm trọng, đặc biệt tại khu vực miền Bắc và ngày càng phụ thuộc vào xuất khẩu của xi măng Việt Nam.

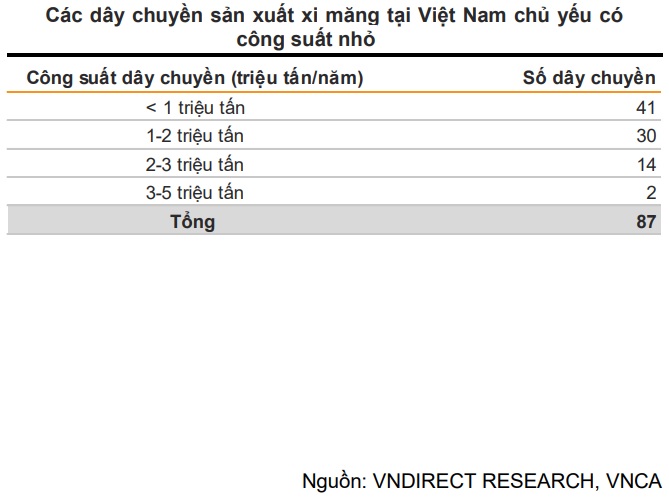

Mặc dù vậy, có tới 41/87 dây chuyền sản xuất tại Việt Nam có công suất dưới 1 triệu tấn/năm, chiếm 21% tổng sản lượng toàn ngành. Theo ước tính của VNDirect, quy mô tối thiểu để một nhà máy xi măng đạt được hiệu quả kinh tế là 2 triệu tấn/năm và mỗi doanh nghiệp phải có công suất tối thiểu 5 - 10 triệu tấn/năm để đảm bảo hiệu quả trong dài hạn thông qua việc tiết kiệm chi phí. "Việc thiếu hiệu quả sản xuất theo quy mô và tình trạng dư cung kéo dài là những lý do chính hạn chế khả năng sinh lời của các doanh nghiệp trong ngành", báo cáo nêu.

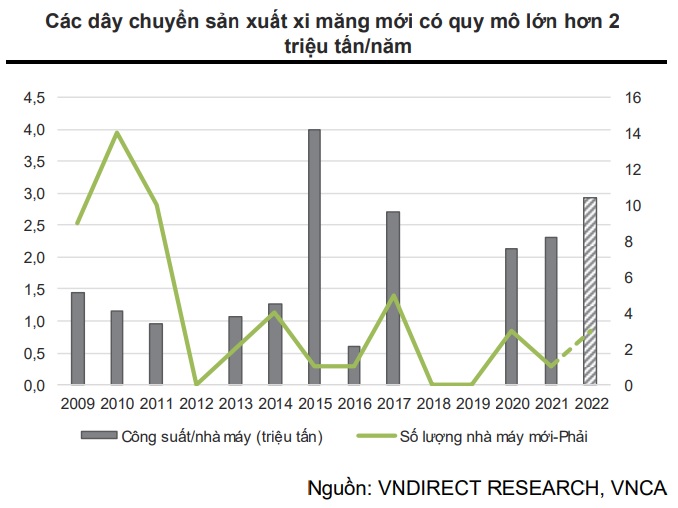

Nhận thức được vấn đề này, Chính phủ đã tích cực nâng các rào cản gia nhập ngành xi măng, đặc biệt chỉ cấp phép cho những dự án lớn (trên 2 triệu tấn/năm) nhằm giảm bớt tình trạng phân mảnh của thị trường. Tuy nhiên, theo đánh giá, trong ngắn hạn việc cấp phép xây dựng nhà máy mới sẽ khiến tình trạng dư cung thêm nghiêm trọng.

Dự kiến trong năm 2022 sẽ có thêm 3 dây chuyền xi măng với tổng công suất 8,8 triệu tấn/năm đi vào hoạt động, bao gồm Xuân Thành 3, Long Thành và Đại Dương 1. Tổng công suất toàn ngành năm 2022 sẽ tăng lên 115,4 triệu tấn/năm, tăng 8% so với cuối năm 2021. Đáng chú ý, 3 dây chuyền mới được đặt tại Hà Nam và Thanh Hóa - hai tỉnh có công suất thiết kế lớn nhất Việt Nam, qua đó càng làm tăng cạnh tranh tại khu vực miền Bắc.

Nhu cầu xi măng nội địa chưa thể hồi phục lại mức trước dịch bệnh

Kể từ khi dịch bệnh Covid-19 bùng phát tại Việt Nam trong năm 2020, các đợt giãn cách xã hội lớn đã làm ảnh hưởng đáng kể đến tiến độ của các công trình xây dựng, kéo theo nhu cầu xi măng nội địa suy giảm.

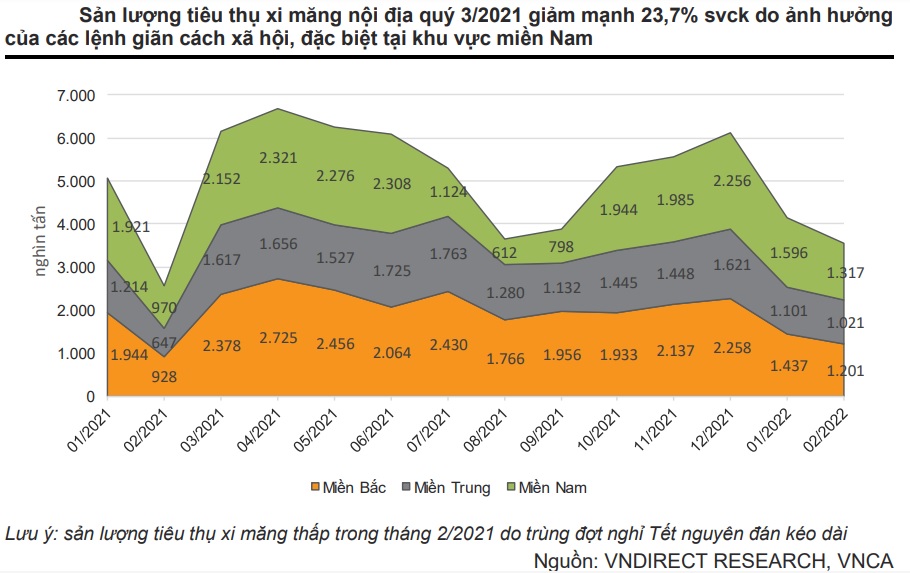

Theo số liệu của Hiệp hội Xi măng Việt Nam (VNCA), sản lượng tiêu thụ xi măng nội địa năm 2020 đạt 62,1 triệu tấn (giảm 4,3% so với cùng kỳ) và là lần đầu tiên ghi nhận mức giảm so với cùng kỳ kể từ năm 2013. Tương tự trong năm 2021, khi dịch bệnh Covid-19 bùng phát mạnh vào tháng 4 - tháng 11 đã khiến sản lượng tiêu thụ xi măng cả năm chỉ đạt 62,7 triệu tấn, tăng nhẹ 1% so với cùng kỳ. Đáng chú ý, khi Chính phủ ban hành Chỉ thị giãn cách xã hội trong tháng 7/2021 đã khiến sản lượng tiêu thụ xi măng tại khu vực miền Nam giai đoạn tháng 7 - tháng 9/2021 chỉ đạt 2,5 triệu tấn (giảm 53% so với cùng kỳ).

Phát triển cơ sở hạ tầng và thị trường bất động sản sôi động là động lực tăng trưởng chính

Trong bối cảnh thị trường bất động sản dần hồi phục, VNDirect kỳ vọng nguồn cung căn hộ mới tại cả Hà Nội và TP.HCM sẽ hồi phục mạnh mẽ lần lượt 40 - 60% so với cùng kỳ trong năm 2022 nhờ các nút thắt pháp lý trong cấp phép đầu tư dự án mới được nới lỏng và dịch bệnh được kiểm soát tốt giúp hoạt động xây dựng không bị gián đoạn.

Bên cạnh đó, loại hình bất động sản nghỉ dưỡng cũng sẽ hồi phục nhanh chóng trong thời gian tới nhờ sự hồi phục của thị trường du lịch Việt Nam.

Một động lực nữa thúc đẩy sự tăng trưởng của ngành xi măng đến từ hoạt động giải ngân vốn đầu tư công. Theo VNDirect, giải ngân vốn đầu tư công năm 2022 sẽ tăng 20 - 30% so với giải ngân thực tế năm 2021 nhờ 5 nguyên nhân chính: Một là, nguồn vốn bổ sung phát triển kết cấu hạ tầng từ gói kích thích kinh tế mới được thông qua. Hai là, nút thắt thiếu đá xây dựng và đất đắp đã được giải quyết khi Chính phủ cấp phép khai thác cho các mỏ mới. Ba là, giá vật liệu xây dựng như sắt thép, xi măng, đá xây dựng được dự báo sẽ giảm trong năm tới.

Thứ tư là, thực tế giải ngân vốn đầu tư công năm 2021 ở mức thấp, chỉ đạt 85% kế hoạch cả năm. Thứ năm là, nhiều dự án hạ tầng giao thông trọng điểm đã hoàn thành công tác chuẩn bị, giải phóng mặt bằng và sẽ bắt đầu thi công các hạng mục chính vào năm sau. Chính phủ cũng cho biết sẽ tập trung đẩy nhanh tiến độ các dự án hạ tầng lớn trong năm 2022 như sân bay Long Thành, cao tốc Bắc - Nam…

Trên cơ sở đó, nhóm nghiên cứu kỳ vọng nhu cầu xi măng nội địa năm 2022 - 2023 sẽ phục hồi mạnh mẽ và sản lượng tiêu thụ cao hơn mức trước dịch, đạt lần lượt 66,5 - 69,8 triệu tấn (tăng 5 - 6% so với cùng kỳ).

Triển vọng kết quả kinh doanh hồi phục trong năm 2022 đã được phản ánh đáng kể vào giá cổ phiếu

Các con số báo cáo cho hay, hầu hết các doanh nghiệp xi măng đều ghi nhận kết quả kinh doanh kém khả quan trong nửa cuối năm 2021 do sản lượng tiêu thụ giảm và chi phí than đầu vào tăng cao.

Đáng chú ý, doanh nghiệp xi măng đầu ngành - Công ty Cổ phần Xi Măng Vicem Hà Tiên (HT1) đã ghi nhận biên lợi nhuận gộp quý III/2021 chỉ đạt 4,4%, giảm 12,4 điểm % so với cùng kỳ và là mức thấp nhất kể từ khi niêm yết. Chỉ duy nhất Công ty Cổ phần Xi măng La Hiên VVMI (CLH) là doanh nghiệp có thể duy trì biên lợi nhuận gộp ở mức cao trong nửa cuối năm 2021 nhờ được hưởng lợi từ giá bán xi măng tăng trong khi giá than đầu vào được ký hợp đồng trước đó với công ty mẹ là Tập đoàn Công nghiệp Than - Khoáng sản Việt Nam (TKV).

Có thể thấy, mức nền thấp của kết quả kinh doanh 2021 giúp tạo dư địa tăng trưởng cho các công ty xi măng trong năm 2022. Nhiều doanh nghiệp niêm yết đã công bố kế hoạch lợi nhuận trước thuế tham vọng trong năm nay với các mức tăng trưởng lớn như Công ty Cổ phần Xi măng VICEM Hoàng Mai (HOM): 15 tỷ đồng, tăng 455,7% so với cùng kỳ; Công ty Cổ phần Xi măng Vicem Bút Sơn (BTS): 83 tỷ đồng, tăng 48,6% so với cùng kỳ; Công ty Cổ phần Xi măng Bỉm Sơn (BCC): 200 tỷ đồng, tăng 42,7% so với cùng kỳ.

Bất chấp khả năng chuyển đổi rủi ro tăng giá nguyên vật liệu đầu vào sang người mua hạn chế, VNDirect bày tỏ quan điểm rằng các doanh nghiệp xi măng niêm yết hoàn toàn có thể cải thiện kết quả kinh doanh trong năm 2022 nhờ nhu cầu xi măng tại thị trường nội địa hồi phục, giúp giảm bớt việc xuất khẩu bán thành phẩm - clinker.

Các doanh nghiệp xi măng (bao gồm HT1, BCC) hiện đang được giao dịch ở mức rất cao, dao động trong khoảng 22 - 25x, cao hơn nhiều so với mức trung bình ngành 3 năm là 7x - 10x. Mặc dù triển vọng tăng trưởng lợi nhuận ròng trong năm 2022 là khả quan nhưng nhóm nghiên cứu đánh giá mức P/E forward (dựa trên kế hoạch năm 2022) của ngành vẫn ở mức khá cao - khoảng 17 - 20x.

"Do đó, chúng tôi cho rằng triển vọng của các doanh nghiệp xi măng đã được phản ánh hết vào thị giá cổ phiếu", báo cáo nhấn mạnh./.