Áp lực đáo hạn trái phiếu tăng mạnh trong năm 2023 - 2024

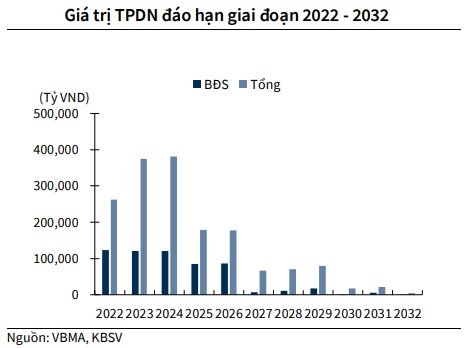

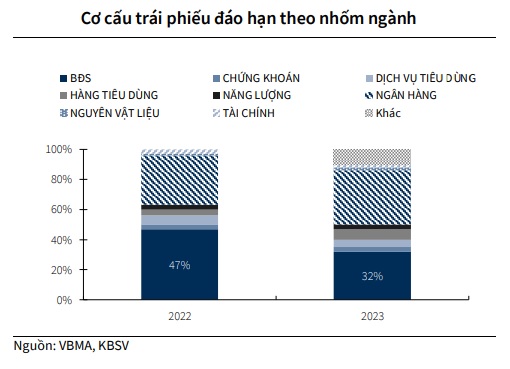

Báo cáo phân tích mới đây của CTCP Chứng khoán KB Việt Nam (KBSV) nhìn nhận: Việc các doanh nghiệp đẩy mạnh phát hành trái phiếu giai đoạn 2019 - 2021 làm gia tăng áp lực đáo hạn vào năm 2022 - 2026. Cụ thể, năm 2023 và 2024, tổng giá trị đáo hạn trái phiếu sẽ lần lượt đạt 374,3 nghìn tỷ đồng và 381,2 nghìn tỷ đồng. Trong đó, nhóm bất động sản chiếm tỷ trọng lớn thứ hai, lần lượt đạt 120,4 nghìn tỷ đồng (32,1%) và 121,1 nghìn tỷ đồng (32%).

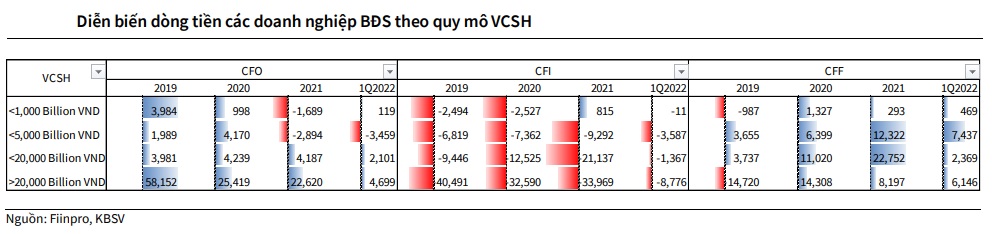

Con số thống kê cho thấy, trong giai đoạn 2020 - 2021, các doanh nghiệp bất động sản quy mô vốn chủ dưới 20.000 tỷ đồng có dòng tiền thuần từ hoạt động kinh doanh (CFO) dương không ấn tượng, riêng nhóm có vốn chủ sở hữu từ 1.000 - 5.000 tỷ đồng âm CFO trong năm 2021 - quý I/2022. Nhóm doanh nghiệp này đẩy mạnh hoạt động đầu tư, mua dự án mới giá trị lớn bằng dòng vốn vay nợ cũng như phát hành cổ phiếu. Trong khi đó, nhóm cổ phiếu vốn hóa trên 20.000 tỷ đồng có kết quả kinh doanh ấn tượng hơn với CFO dương mạnh trong giai đoạn 2019 - 2021 mặc dù duy trì đầu tư dự án lớn mới.

"Với diễn biến thị trường bất động sản ảm đạm trong thời gian vừa qua, rủi ro cao hơn nằm ở nhóm quy mô nhỏ và vừa do sử dụng đòn bẩy cao trong giai đoạn vừa qua cùng với chất lượng dự án và khả năng bán hàng thấp hơn", báo cáo cho hay.

Một thông tin tích cực là dự kiến cuối tháng 8 - đầu tháng 9, Ngân hàng Nhà nước sẽ thực hiện nới room tín dụng cho hệ thống ngân hàng để hoàn thành chỉ tiêu tăng trưởng tín dụng 14% trong năm 2022. KBSV đánh giá động thái này phần nào sẽ có tác động tích cực đến dòng tiền của các doanh nghiệp bất động sản theo 2 góc độ:

Thứ nhất, các doanh nghiệp có nguồn tiền mới để vay đảo phần nợ trái phiếu đến hạn. Tuy nhiên phương án này chỉ áp dụng được đối với các doanh nghiệp có dự án mới và còn tài sản đảm bảo chất lượng tốt.

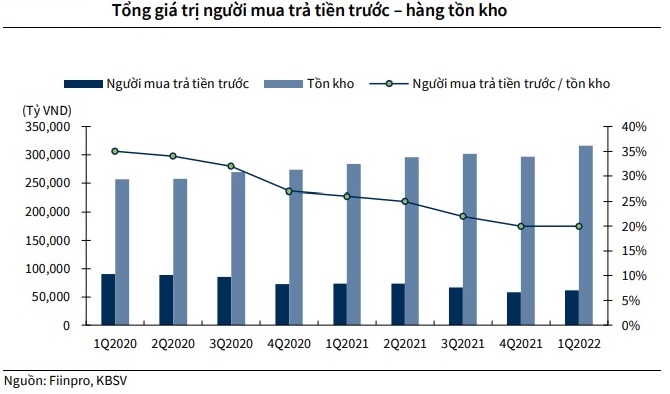

Thứ hai, thị trường bất động sản được kỳ vọng sẽ ấm trở lại vào các tháng cuối năm khi dòng tín dụng được khai thông, doanh nghiệp giải phóng được lượng hàng tồn kho, có thêm nguồn tiền để trả nợ.

Nhưng nhìn chung, khả năng bán hàng sẽ giảm do ảnh hưởng của diễn biến lãi suất tăng. Bởi, với diễn biến lạm phát diễn ra căng thẳng, động thái tăng lãi suất đang trở nên phổ biến ở các quốc gia trên thế giới và Việt Nam dự kiến khó tránh khỏi xu hướng chung để giảm bớt áp lực về tỷ giá. Yếu tố lãi suất tăng cao sẽ ảnh hưởng trực tiếp đến chi phí vốn đầu tư bất động sản của doanh nghiệp cũng như cá nhân trong năm 2023, khiến khả năng hấp thụ của thị trường giảm sút trong khi lượng hàng tồn kho tích lũy còn rất lớn sau giai đoạn vừa qua.

Phát hành trái phiếu mới gặp khó khăn

Nhóm nghiên cứu KBSV cho rằng, phát hành trái phiếu mới để đảo nợ sẽ gặp nhiều khó khăn trong thời gian tới do tác động từ phương diện chính sách và phần cầu.

Về mặt chính sách, mới đây dự thảo sửa đổi lần 5 Nghị định số 153/2020/NĐ-CP quy định về chào bán trái phiếu doanh nghiệp được công bố với các thay đổi theo hướng tiếp tục siết chặt hơn đối với các tổ chức phát hành và nhà đầu tư bao gồm:

(1) Cấm doanh nghiệp phát hành trái phiếu để góp vốn dưới hình thức góp vốn hoặc mua cổ phần tại doanh nghiệp khác hoặc cho doanh nghiệp khác vay vốn;

(2) Tổng dư nợ trái phiếu không vượt quá 3 lần vốn chủ sở hữu, năm liền kề có lãi và không có lỗ lũy kế;

(3) Nhà đầu tư chuyên nghiệp là cá nhân chỉ được mua trái phiếu riêng lẻ do công ty đại chúng phát hành và phải có tài sản đảm bảo hoặc bảo lãnh thanh toán.

Dự thảo này nếu được thông qua sẽ khiến các doanh nghiệp vốn gặp khó khăn tài chính, giới hạn trong việc tiếp cận nguồn tín dụng ngân hàng sẽ không thể phát hành trái phiếu riêng lẻ.

Chưa kể, nhu cầu của nhà đầu tư cá nhân cũng sẽ giảm sút trong thời gian tới do mất niềm tin vào thị trường trái phiếu sau một số sự cố và mặt bằng lãi suất tiền gửi ngân hàng tăng cùng với các rủi ro về kinh tế khiến một bộ phận nhà đầu tư ngại rủi ro chuyển tiền về kênh ngân hàng.

Nhìn chung, theo KBSV, cuối năm 2022 và năm 2023, 2024 sẽ là giai đoạn khó khăn về dòng tiền đối với các doanh nghiệp bất động sản có trái phiếu đáo hạn. Đặc biệt, các doanh nghiệp quy mô vừa và nhỏ, chất lượng tài sản không cao sẽ gặp nhiều khó khăn trong việc tìm kiếm nguồn vốn để xoay vòng khi nguồn vốn vay ngân hàng khó tiếp cận, nguồn vốn từ phát hành trái phiếu bị siết chặt và sức hấp thụ của thị trường bị suy giảm do ảnh hưởng của suy thoái kinh tế.

Đối với nhóm doanh nghiệp bất động sản lớn, áp lực sẽ ít hơn nhờ quỹ đất lớn, còn tài sản đảm bảo để vay ngân hàng cùng với đó đủ điều kiện để phát hành trái phiếu mới cũng như có khả năng vay trái phiếu quốc tế. "Tuy nhiên, các doanh nghiệp này vẫn phải liên tục tích lũy và triển khai dự án mới bất chấp các giai đoạn thị trường tăng trưởng nhanh và ở mức định giá cao để có khả năng huy động thêm nguồn vay nợ nhằm bổ sung dòng tiền thanh toán các nghĩa vụ đến hạn. Điều này cũng sẽ gây mất cân đối dòng tiền và làm giảm hiệu quả hoạt động trong những năm tới", KBSV nhấn mạnh./.

6 tháng đầu năm 2022, tổng giá trị phát hành trái phiếu doanh nghiệp đạt 180 nghìn tỷ đồng, giảm 31,5% so với cùng kỳ do lượng phát hành trong quý II sụt giảm mạnh sau khi Chính phủ có các động thái cứng rắn trong quản lý thị trường tài chính và ảnh hưởng từ sự kiện TPDN của Tân Hoàng Minh.

Cụ thể, trong quý II/2022, khối lượng phát hành đạt 119 nghìn tỷ đồng, giảm 45% so với cùng kỳ, trong đó có đến 70% thuộc nhóm ngân hàng nhằm tăng vốn để cải thiện hệ số an toàn vốn (CAR). Nhóm bất động sản tiếp tục xếp thứ 2 về tổng giá trị phát hành, tuy nhiên đã sụt giảm mạnh so với cùng kỳ trước ảnh hưởng từ các yếu tố trên.

Quy mô TPDN/dư nợ tín dụng giảm từ 15,2% vào cuối năm 2021 về 14,2% vào cuối quý II/2022, tương ứng quy mô TPDN/GDP giảm từ 18,9% về 18,3%.