Trái phiếu ngân hàng: ACB thu xếp trái phiếu lãi suất cao nhất

Theo số liệu cập nhập của SSI Retail Research, lũy kế 10 tháng, tổng lượng trái phiếu doanh nghiệp phát hành là 178.732 tỷ đồng (bao gồm các lô phát hành ra công chúng nhưng không bao gồm các đợt phát hành riêng lẻ trong 3 tháng đầu năm do chưa được công bố). Trong đó, các ngân hàng thương mại (NHTM) vẫn là tổ chức phát hành lớn nhất với tổng lượng phát hành hơn 79.411 tỷ đồng (chiếm 44,4%).

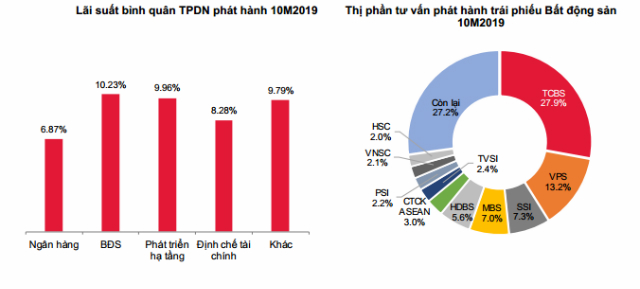

Theo sau là các doanh nghiệp bất động sản (61.269 tỷ đồng, chiếm 34,3%). Còn lại là các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác

Riêng tháng 10/2019, có 17.071 tỷ đồng trái phiếu doanh nghiệp được phát hành nhưng chủ thể phát hành nhiều nhất không phải là các NHTM mà thuộc về các công ty bất động sản với quy mô 9.349 tỷ đồng.

Đối với nhóm ngân hàng, tháng 10 các NHTM chỉ phát hành thêm 2.781 tỷ đồng trái phiếu. Trong đó, có 1.000 tỷ đồng phát hành dưới hình thức chào bán ra công chúng của Vietinbank, còn lại là các lô phát hành riêng lẻ của ABBank, Seabank, SHB, BacABank, HDB, MB. Lượng phát hành này thấp hơn nhiều so với lượng phát hành trong các tháng trước đó mà cao điểm là trong tháng 9. Lãi suất trái phiếu ngân hàng bình quân trong tháng 10 tăng lên 7,6% do gần 60% lượng phát hành là các kỳ hạn 5 - 10 năm.

Lãi suất bình quân các trái phiếu phát hành trong tháng 10 là 10,5%, tăng 2,7% so với bình quân tháng 9. Nguyên nhân do các NHTM giảm phát hành, trong khi nhóm này có mức lãi suất bình quân thấp nhất.

Lãi suất phát hành TPDN trong tháng 10 đều tăng lên trong đó nhóm bất động sản với lãi suất bình quân tháng 10 là 10,5%, cao hơn mức 9,6% của tháng 9. Cá biệt có lô phát hành hơn 1.400 tỷ đồng trái phiếu 5 năm của CTCP Đầu tư Thương mại Hồng Hoàng có mức lãi suất đáng kinh ngạc, lên tới 20%/năm do ACBS thu xếp phát hành.

Về cơ cấu nhà đầu tư, nhà đầu tư nước ngoài mua khoảng 7,6% tổng lượng phát hành còn lại là các nhà đầu tư trong nước. Nhiều lô phát hành không có thông tin cụ thể mà chỉ chung chung là nhà đầu tư tổ chức trong nước.

Với những lô có thông tin cụ thể, công ty chứng khoán là bên mua lớn nhất với tổng lượng mua 10 tháng là 31.427 tỷ đồng, chiếm 18% lượng phát hành, trong đó hơn 80% là trái phiếu của các NHTM. Các NHTM mua 12.000 ỷ đồng hầu hết là của doanh nghiệp bất động sản và phát triển hạ tầng.

Nhóm bất động sản dẫn đầu số lượng trái phiếu phát hành

Trong nhóm doanh nghiệp bất động sản phát hành trái phiếu, Công ty TNHH Vinametric, chủ sở hữu của khách sạn Saigon Prince Hotel phát hành 3.705 tỷ đồng, kỳ hạn 2 năm, lãi suất thả nổi (kỳ đầu 10,5%/năm, các kỳ sau bằng lãi suất tham chiếu +3,65%/năm), kỳ trả lãi 6 tháng. Toàn bộ lượng trái phiếu đều do CTCP Chứng khoán Kỹ Thương làm đầu mối phát hành, lưu ký.

Theo tìm hiểu, trong vòng 2 tháng (10 và 11), Công ty TNHH Vinametric - chủ sở hữu của khách sạn 4 sao Saigon Prince Hotel đã huy động được tổng cộng 3.990 tỷ đồng qua 26 đợt phát hành trái phiếu cho nhà đầu tư trong nước, danh tính chưa được công bố.

Đây là loại trái phiếu kỳ hạn 24 tháng, không chuyển đổi, không kèm chứng quyền, có đảm bảo. Kỳ tính lãi của trái phiếu là 6 tháng/lần kể từ ngày phát hành, lãi suất cho kỳ tính lãi đầu tiên là 10,5%/năm. Từ các kỳ tính lãi tiếp theo được tính bằng tổng của 3,65%/năm và trung bình cộng của các mức lãi suất tiền gửi tiết kiệm trả lãi sau áp dụng cho khách hàng cá nhân kỳ hạn 12 tháng bằng VNĐ do BIDV, VietinBank, Vietcombank, Techcombank công bố vào ngày xác định lãi suất có liên quan. Tài sản đảm bảo là các cổ phần phổ thông thuộc sở hữu của bên thứ ba (Vinametric không nêu rõ là bên nào).

Công ty TNHH Vinametric là chủ sở hữu khách sạn 4 sao Saigon Prince Hotel, TP.HCM. Khách sạn nằm trên con đường đắt đỏ bậc nhất Sài Gòn - đường Nguyễn Huệ. Khách sạn gồm các phòng hội nghị, sự kiện và các dịch vụ khác như gym, bar...

Tháng 5, công ty tăng vốn điều lệ từ 218 tỷ đồng lên 1.000 tỷ đồng. Tháng 9, công ty tăng vốn tiếp lên 1.500 tỷ đồng, Tổng giám đốc là ông Nguyễn Tấn Đạt.

Xếp thứ 2, CTCP Bất động sản Sài Gòn Vina (Land Saigon) phát hành 1.850 tỷ đồng trái phiếu kỳ hạn 3 năm; lãi suất cố định 11%/năm và toàn bộ do HDBS thu xếp phát hành, lưu ký. Tại báo cáo tài chính quý III, Land Saigon ghi nhận lỗ 14,2 tỷ đồng, hệ số nợ/tổng tài sản là 69%, dòng tiền hoạt động kinh doanh âm nên việc phát hành thêm lượng lớn trái phiếu là khá rủi ro.