Báo cáo ngành ngân hàng công bố mới đây bởi CTCP Chứng khoán VNDirect nhìn nhận nhóm ngành này đã phải đối mặt với không ít khó khăn do lo ngại về lạm phát, NIM thu hẹp và nợ xấu gia tăng khi Thông tư 14/2021/TT-NHNN kết thúc.

Tuy vậy, nhóm nghiên cứu cho rằng những sự kiện nói trên sẽ không gây ra hệ quả nghiêm trọng lên toàn ngành, thay vào đó, ngân hàng sẽ có thể vượt qua rủi ro chất lượng tài sản nhờ vào bộ đệm dự phòng dày dặn và đợt bán tháo ồ ạt trên thị trường vừa qua đã đưa định giá của các ngân hàng về mức rất hấp dẫn.

Duy trì triển vọng tăng trưởng tín dụng

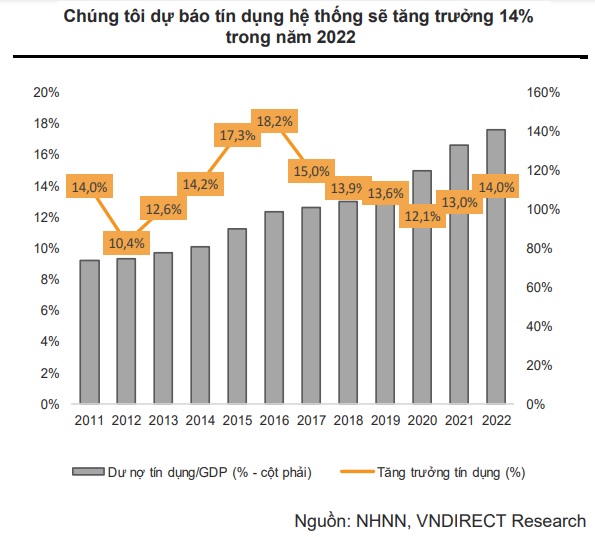

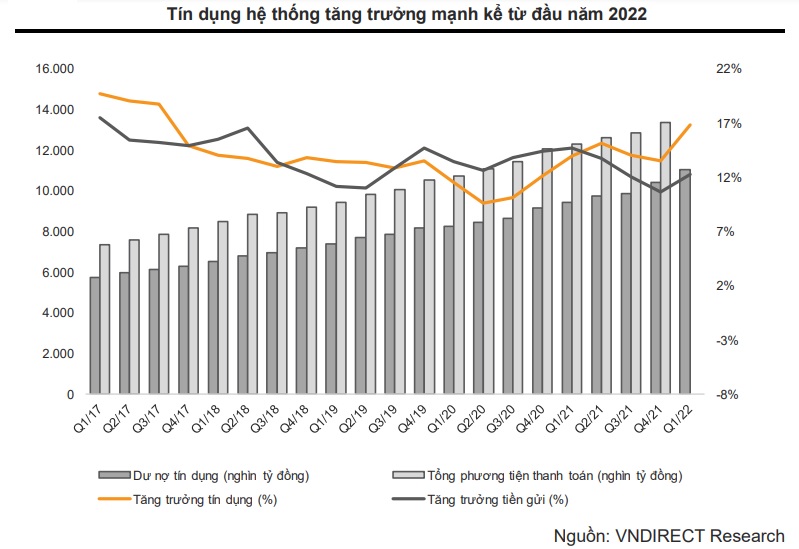

Tính đến ngày 31/5/2022, tín dụng hệ thống đã tăng 8% từ đầu năm (5 tháng đầu năm 2021 tăng 5%), cho thấy nhu cầu tín dụng tăng mạnh nhằm phục vụ cho hoạt động kinh doanh quay trở lại sau đại dịch. Tính đến quý I/2022, tín dụng tăng 6% kể từ đầu năm (+16,9% so với cùng kỳ) lên 11.149 nghìn tỷ đồng, nhờ vào tăng trưởng từ các ngành nghề sản xuất - kinh doanh và các lĩnh vực ưu tiên.

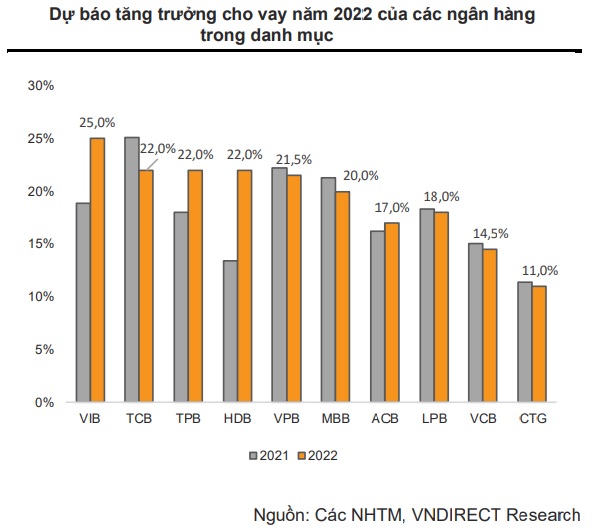

Ba ngân hàng thương mại Nhà nước (NHTM Nhà nước) niêm yết là Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam (BID), Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam (VCB), Ngân hàng Thương mại cổ phần Công thương Việt Nam (CTG) hiện chiếm 33,5% thị phần cho vay cả nước, ghi nhận tín dụng tăng 6,7% từ đầu năm, cao hơn mức tăng của toàn hệ thống. Tổng dư nợ cho vay của 15 ngân hàng niêm yết, chiếm 62% tín dụng hệ thống, tăng 6,7% tính đến cuối quý I/2022.

Đối với tăng trưởng cung tiền (M2), M2 cải thiện 3,45% từ đầu năm, 12,3% so với cùng kỳ tính đến cuối quý I/2022, thấp hơn tốc độ tăng 6% của tín dụng hệ thống. Tiền gửi của dân cư tăng trưởng chậm lại, chỉ tăng 3,3% so với đầu năm.

Theo VNDirect, khách hàng cá nhân vẫn đang tìm kiếm các công cụ đầu tư có lợi suất cao hơn như trái phiếu doanh nghiệp, chứng khoán, bất động sản trong bối cảnh lãi suất tiền gửi vẫn ở mức thấp tại thời điểm trước. Tổng tiền gửi của khách hàng tại 3 NHTM Nhà nước (chiếm 30% tổng M2), tăng 4,2% từ đầu năm, cao hơn mức tăng trưởng chung. Tổng tiền gửi của 15 ngân hàng niêm yết, chiếm 56% tổng M2, tăng 4,2% so với đầu năm ở cuối quý I/2022 (cao hơn nhiều so với mức 1,6% kể từ đầu năm ở cuối quý I/2021).

"Chúng tôi nhận thấy rằng chênh lệch tăng trưởng huy động - tín dụng đang nới rộng sẽ phần nào đè nặng lên các ngân hàng có thanh khoản thấp", báo cáo cho hay.

Trên cơ sở đó, nhóm nghiên cứu kỳ vọng tăng trưởng tín dụng hệ thống sẽ tiếp tục tăng tốc và đạt ít nhất là 14% trong năm 2022, nhờ vào hoạt động sản xuất kinh doanh phục hồi mạnh mẽ; lãi suất cho vay thấp để kích thích nhu cầu vay vốn của người mua nhà và tỷ lệ giải ngân vốn đầu tư công cao hơn.

Theo quan điểm của VNDirect, việc Việt Nam trở lại bình thường hóa kể từ tháng 10/2021 cùng với các gói hỗ trợ hiện hành của Chính phủ và lãi suất cho vay thấp sẽ thúc đẩy doanh nghiệp hồi phục và nhận các khoản vay mới để hoạt động, thúc đẩy tăng trưởng tín dụng. Tuy vậy, mục tiêu của Ngân hàng nhà nước là ổn định vĩ mô, kiểm soát, không để xảy ra lạm phát và sẽ phải căn cứ vào mức độ tuân thủ của các ngân hàng về độ an toàn vốn để xét cấp hạn mức tín dụng.

Lãi suất cho vay duy trì mức thấp, lãi suất tiền gửi tiếp đà tăng mạnh

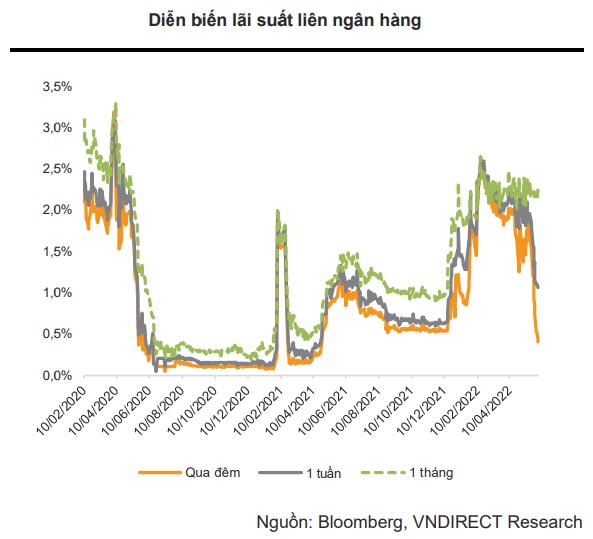

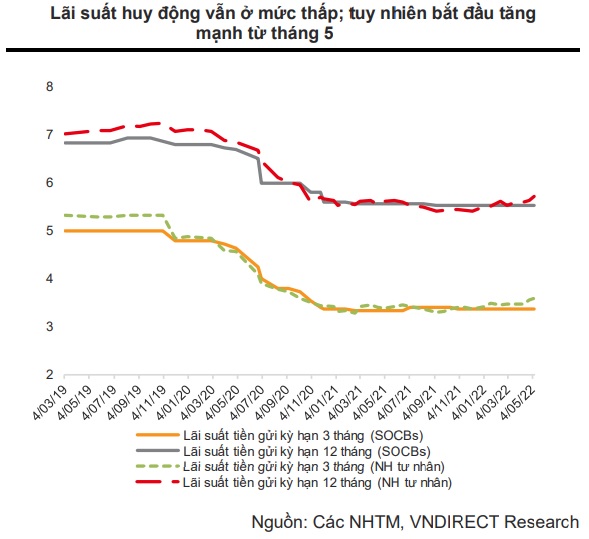

Theo báo cáo thống kê, tại thời điểm cuối quý I/2022, lãi suất tiền gửi kỳ hạn 3 và 12 tháng không đổi so với mức cuối năm 2020 và năm 2021, tuy nhiên đã tăng trở lại kể từ tháng 5/2022.

Liên quan đến lãi suất cho vay, cần nhắc lại một chút về việc Ngân hàng nhà nước đã thực hiện hỗ trợ lãi suất với quy mô 3.000 tỷ đồng vào năm ngoái. Chính sách này hỗ trợ mức lãi suất cho vay từ 3 - 4%/năm đối với các doanh nghiệp bị ảnh hưởng mạnh bởi dịch Covid-19. Quan trọng hơn, Chính phủ đã có phương án khác trong năm nay với gói hỗ trợ lên đến 40.000 tỷ đồng với mức lãi suất cho vay ưu đãi 2% đến hết năm 2023. Đây là chính sách hỗ trợ lãi suất đầu tiên được Ngân hàng Nhà nước sử dụng, và được triển khai trên diện rộng thông qua các ngân hàng thương mại, với mục tiêu hỗ trợ doanh nghiệp, hợp tác xã, hộ kinh doanh… tiếp cận vốn ngân hàng với lãi suất ưu đãi.

Nhờ những chính sách hỗ trợ này, VNDirect kỳ vọng lãi suất cho vay sẽ giảm trung bình khoảng 10 - 30 điểm cơ bản so với cùng kỳ trong năm 2022.

Ngược lại, lãi suất tiền gửi sẽ khó duy trì ở mức thấp và sẽ bắt đầu tăng trở lại trong năm nay do nhu cầu huy động vốn tăng dựa trên tín dụng tăng trưởng, sự cạnh tranh từ các kênh đầu tư hấp dẫn như bất động sản, chứng khoán và nhất là áp lực lạm phát. Theo đó, lãi suất tiền gửi sẽ tăng 30 - 50 điểm cơ bản trong năm 2022. VNDirect dự đoán lãi suất tiền gửi kỳ hạn 12 tháng tại các NHTM sẽ tăng lên mức 5,9 - 6,1%/năm vào cuối năm 2022, tuy nhiên vẫn thấp hơn mức 6,8%/năm giai đoạn trước dịch bệnh.

Ngoài ra, theo nhóm nghiên cứu, trong trường hợp Thông tư 08/21/TT-NHNN không được gia hạn thêm một năm nữa, tỷ lệ tối đa vốn ngắn hạn cho vay dài hạn sẽ giảm từ mức 37% xuống 34% bắt đầu từ ngày 1/10/2022, đồng nghĩa với việc các ngân hàng sẽ phải giảm nguồn vốn ngắn hạn hoặc tăng cho vay trung và dài hạn để đáp ứng yêu cầu nói trên.

Bước ngoặt đến gần

Với kỳ vọng nền kinh tế sẽ tăng tốc vào năm 2022 nhờ xuất khẩu tăng trưởng mạnh, nhu cầu phục hồi và được các chính sách tài khóa hỗ trợ, VNDirect cho rằng ngành ngân hàng sẽ là lựa chọn đầu tư tiêu biểu trong bối cảnh nền kinh tế phục hồi sau đại dịch.

"Mặc dù biên lãi thuần NIM khó có thể tiếp tục cải thiện do lãi suất huy động cao hơn, các ngân hàng vẫn có thể duy trì tăng trưởng lợi nhuận tốt và khả năng sinh lời mạnh mẽ ở mức 22% trong năm nay, do tín dụng tăng trưởng ổn định, thu nhập từ phí tăng nhanh và chi phí tín dụng được kiểm soát tốt", báo cáo nhấn mạnh.

Theo quan điểm của VNDirect, ngành ngân hàng đang giao dịch ở mức P/BV dự phóng trung bình là 1,46 lần trong năm 2022 - thấp hơn nhiều so với mức P/BV trung bình 3 năm là 2 lần mặc dù lợi nhuận toàn ngành ước tính vẫn tăng trưởng mạnh mẽ và khả năng sinh lời ROE cao, điều này cho thấy mức định giá rất hấp dẫn đối với ngành.

Ngành ngân hàng đã phải đối mặt với những khó khăn do lo ngại về lạm phát, NIM thu hẹp và nợ xấu tăng nhanh sau khi Thông tư 14 kết thúc. Hơn nữa, tâm lý dè chừng đối với cổ phiếu ngân hàng đã trở nên nghiêm trọng hơn do phản ứng thái quá của nhà đầu tư khi Chính phủ có những động thái quản lý và giám sát chặt chẽ hơn đối với thị trường vốn, cho dù việc này sẽ giúp cải thiện tính minh bạch và bền vững của thị trường trong dài hạn.

Tuy nhiên, nhóm nghiên cứu tin rằng những sự kiện nói trên sẽ không đem lại hệ quả nghiêm trọng và các ngân hàng Việt Nam có thể vượt qua mọi rủi ro về chất lượng tài sản nhờ vào bộ đệm dự phòng lớn, việc kiểm soát chặt chẽ khi giải ngân vào phân khúc bất động sản có rủi ro cao và đợt bán tháo ồ ạt vừa qua đã đưa định giá của các ngân hàng về mức rất hấp dẫn./.