Kỳ vọng về con số tăng trưởng tín dụng mục tiêu 14%

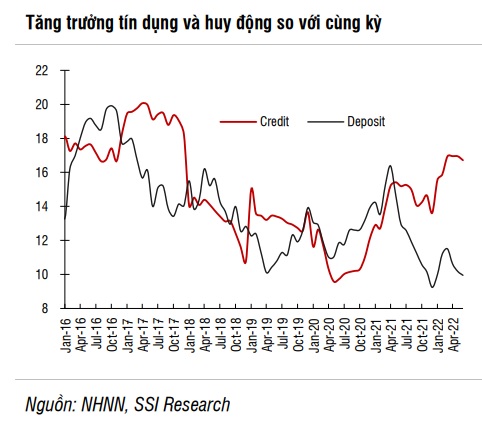

Báo cáo phân tích ngành ngân hàng công bố bởi SSI Research đưa ra góc nhìn thận trọng khi cho rằng tăng trưởng tín dụng trong 6 tháng cuối năm 2022 sẽ chậm hơn so với mức tăng trưởng tín dụng nửa đầu năm.

Quan sát của nhóm nghiên cứu cho thấy, trong nhiều năm qua, Ngân hàng Nhà nước (NHNN) đã nới hạn mức tín dụng cho các ngân hàng trong nước mỗi năm hai lần, mỗi lần bình quân vào khoảng 2 - 3%. "Căn cứ vào hạn mức ban đầu được NHNN cấp vào đầu năm 2022, tăng trưởng tín dụng được tính ở mức 11,1% đối với các ngân hàng nằm trong phạm vi phân tích của chúng tôi. Con số này thấp hơn 3% so với con số tăng trưởng tín dụng mục tiêu là 14% của NHNN", báo cáo nêu.

Theo đó, để kiểm soát lạm phát, NHNN có thể thận trọng hơn trong việc nới hạn mức tín dụng trong nửa cuối năm 2022. Hạn mức được cấp thêm có thể chỉ ở mức vừa phải, đi cùng với điều kiện các ngân hàng phải hạn chế giải ngân cho các phân khúc rủi ro. Tuy nhiên, ngay cả trong trường hợp việc nới hạn mức tăng trưởng tín dụng thấp hơn so với những năm gần đây, SSI Research vẫn kỳ vọng tăng trưởng tín dụng cả năm có thể đạt hoặc nhỉnh hơn con số 14%, phản ánh tác động của lạm phát. Điều này vẫn có nghĩa là tăng trưởng tín dụng trong 6 tháng cuối năm 2022 sẽ chậm hơn so với mức tăng trưởng tín dụng nửa đầu năm

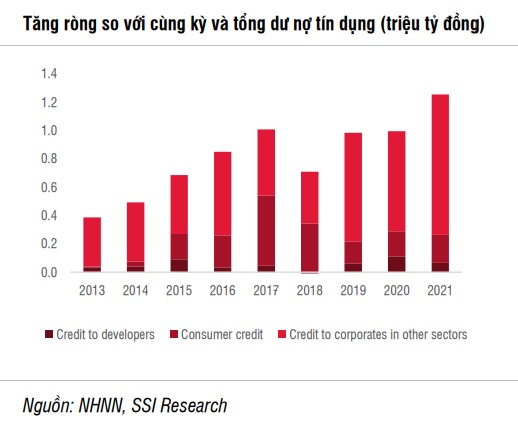

Động lực tăng trưởng tín dụng cho 6 tháng cuối năm 2022 được nhìn nhận có thể sẽ khác với nửa đầu năm, khi trọng tâm chuyển sang cho vay dài hạn đối với các lĩnh vực cơ sở hạ tầng, sản xuất, giáo dục, y tế và truyền tải điện. Trong vài năm qua, theo số liệu của NHNN, dư nợ dành cho chủ đầu tư bất động sản chiếm từ 5 - 10% mức tăng ròng của tổng dư nợ tín dụng. Báo cáo cho rằng ngay cả khi hoạt động cho vay chủ đầu tư bất động sản bị hạn chế, nhu cầu tín dụng từ các lĩnh vực khác vẫn đủ lớn để đạt được mục tiêu tăng trưởng tín dụng cho năm 2022

Đối với năm 2023, SSI Research dự báo tăng trưởng tín dụng sẽ chậm hơn so với năm 2022 và quay trở lại mức trước giai đoạn dịch bệnh Covid-19 là khoảng 13 - 14% so với đầu năm. Hoạt động cho vay tài chính tiêu dùng có thể sẽ bị ảnh hưởng do tiêu dùng giảm xuống. Tuy nhiên, dư nợ cho vay đối với các doanh nghiệp sản xuất, lĩnh vực cơ sở hạ tầng và các lĩnh vực đang phục hồi sẽ tăng trưởng tốt; với khoảng 1,2 triệu tỷ đồng sẽ được giải ngân thông qua chương trình hỗ trợ lãi suất 2%.

Mức tăng nào cho lãi suất?

Cũng theo báo cáo, NHNN đã cố gắng duy trì mặt bằng lãi suất phù hợp xuyên suốt nửa đầu năm 2022 nhằm hỗ trợ việc phục hồi kinh tế. Trên thực tế, trước những áp lực về lạm phát và tỷ giá tăng nhanh trong quý II, NHNN đã sử dụng công cụ bán ngoại tệ từ dự trữ ngoại hối nhằm có thể ổn định thị trường và hạn chế việc tác động lên mặt bằng lãi suất.

Tuy nhiên, do chênh lệch tăng trưởng tín dụng - tiền gửi hiện ở mức cao và tiền gửi từ Kho bạc Nhà nước có thể không còn dồi dào nếu đầu tư công bắt đầu được đẩy mạnh, nhóm nghiên cứu nhận thấy áp lực tăng lãi suất huy động trong nửa cuối năm 2022 là hiện hữu nếu hạn mức tín dụng được nới. Đồng thời, một số ngân hàng cũng sẽ có nhu cầu tăng vốn dài hạn, vì mức trần tỷ lệ vốn ngắn hạn sử dụng cho vay trung và dài hạn sẽ được điều chỉnh từ 37% xuống 34%, và cho vay dài hạn có thể là động lực tăng trưởng tín dụng trong 6 tháng cuối năm 2022.

"Nhìn chung, chúng tôi kỳ vọng lãi suất huy động có thể tăng thêm 50 - 70 bps sau khi nới hạn mức tăng trưởng tín dụng. Cả năm, lãi suất huy động kỳ vọng tăng 1 - 1,5%. Lãi suất cho vay đối với các khoản giải ngân mới sẽ cao hơn 1 - 2% so với năm 2021, trong khi đó, thông thường phải mất từ 1 - 2 quý để lãi suất cho vay đối với các khoản vay dài hạn cũ điều chỉnh lại hoàn toàn theo lãi suất huy động", báo cáo cho hay.

Do đó, SSI Research cho rằng so với cùng kỳ, NIM vẫn cao hơn 6 tháng cuối năm 2021 nhưng có thể thấp hơn một chút so với 6 tháng đầu năm 2022. Trong năm 2023, diễn biến của lãi suất có thể sẽ có sự khác biệt giữa nửa đầu năm và nửa cuối năm. Nhiều khả năng lãi suất huy động sẽ vẫn chịu áp lực tăng trong nửa đầu năm 2023, với CPI theo ước tính là 5,2%. Sau đó, lãi suất huy động có thể sẽ hạ nhiệt trong nửa cuối năm 2023, khi áp lực lạm phát giảm dần. Trong cả năm, lãi suất huy động dự kiến sẽ tăng khoảng 70 - 80 bps và tiệm cận mức trước Covid-19 tại một số ngân hàng.

Vừa qua, tại cuộc họp với Thủ tướng Chính phủ để bàn về việc giữ vững ổn định kinh tế vĩ mô, kiểm soát lạm phát, thúc đẩy phục hồi nhanh và phát triển bền vững, khi nói về lãi suất và tỷ giá, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết cơ quan quản lý đang chịu sức ép lớn do các ngân hàng trung ương trên toàn thế giới đã thực hiện 196 lượt điều chỉnh lãi suất trong 2 năm qua. Ngoài ra, đồng đô la Mỹ có xu hướng tăng giá mạnh so với các đồng tiền khác.

Theo đó, trong bối cảnh hiện tại, cơ quan quản lý không thể hạ lãi suất khi mà việc này có thể khiến giá trị đồng Việt Nam rẻ hơn, gây ra tình trạng găm giữ ngoại tệ. Vì vậy, các ngân hàng cần chủ động điều tiết lãi suất ngắn hạn để ổn định tỷ giá và thị trường ngoại hối.

“Hiện mặt bằng lãi suất điều hành của Việt Nam tương đối ổn định khi mới tăng 0,2% so với đầu năm. Đây là sự điều hành rất cố gắng”, bà Hồng nói đồng thời khẳng định, cơ quan quản lý vẫn giữ mục tiêu tăng trưởng tín dụng 14% cả năm 2022, dù nhận được một số kiến nghị về việc nới “room” tăng trưởng tín dụng lên khoảng 15 - 16%./.