Tăng trưởng mạnh

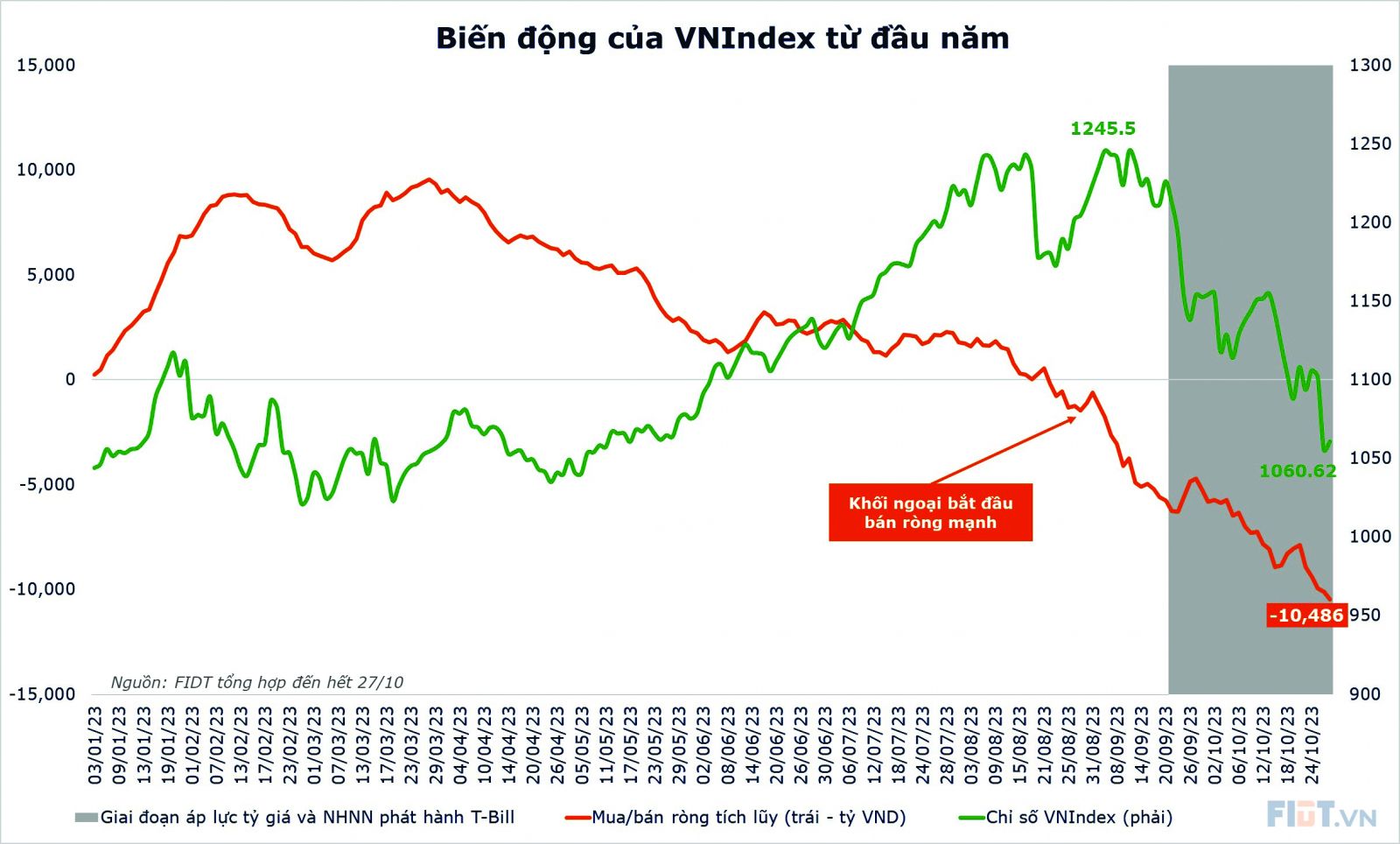

Sau khi tạo đáy vào tháng 11/2022, thị trường chứng khoán đã có giai đoạn tích lũy trong 5 tháng đầu năm nay trước khi có xu hướng tăng kéo dài 3,5 tháng từ tháng 6 đến giữa tháng 09/2023. Tính đến hết quý III/2023, VN-Index tăng 14,6% so đầu năm và là một trong những kênh đầu tư sinh lãi hiệu quả nhất trong năm 2023.

Nguyên nhân của con sóng này đến từ kỳ vọng phục hồi kinh tế và phục hồi hoạt động kinh doanh mạnh mẽ trong nửa sau 2023 khi chính sách tiền tệ và tài khóa đồng bộ hỗ trợ nền kinh tế. Theo đó, chính sách tiền tệ mở rộng với việc NHNN đã 4 lần cắt giảm các mức lãi suất điều hành và lãi suất của nền kinh tế đã rơi về mức thấp tương đương giai đoạn hỗ trợ dịch Covid-19. Với chính sách tài khóa, Chính phủ liên tục đưa ra nhiều giải pháp hỗ trợ nền kinh tế và gỡ khó cho thị trường bất động sản. Điều này dẫn đến kỳ vọng phục hồi kinh doanh của các doanh nghiệp niêm yết trong 6 tháng cuối năm.

Bối cảnh giảm sốc

Từ các tuần giữa tháng 9/2023, các báo cáo cập nhật triển vọng kinh doanh của các doanh nghiệp đa phần cho thấy mức độ phục hồi kinh doanh trong nửa cuối năm 2023 của các doanh nghiệp niêm yết không đạt những kì vọng trước đây.

Số liệu tăng trưởng GDP quý III/2023 của Việt Nam đã xác nhận sự phục hồi chậm hơn dự kiến với mức tăng trưởng 5,33%. Các dự báo cho thấy GDP cả năm 2023 của Việt Nam sẽ đạt khoảng 5%, thấp hơn kỳ vọng trung bình 6,5% trước đó.

Đồng thời với các thông tin cơ bản về nội tại nền kinh tế và doanh nghiệp niêm yết phục hồi chậm hơn mong đợi, sức mạnh đồng USD gia tăng, dòng vốn ngoại rút ra khỏi các thị trường mới nổi trở về Mỹ, trong đó có Việt Nam, cũng khiến khối ngoại bán ròng liên tiếp kéo dài trên thị trường chứng khoán.

Trong giai đoạn này, áp lực tỷ giá USD/VND tăng dần và NHNN đã phải phát hành tín phiếu để hút thanh khoản VND dư thừa trong hệ thống, hỗ trợ tỷ giá. Điều này gián tiếp gây các áp lực nhất định lên thị trường chứng khoán, đặc biệt là tâm lý thị trường.

Sự kết hợp của các yếu tố nội tại và áp lực từ bên ngoài khiến VN-Index đã giảm hơn 12% so với giữa tháng 9/2023 về quanh mức 1.110 điểm vào ngày 23/10. Thị trường chứng khoán Việt Nam rơi vào cảnh giao dịch “ảm đạm” với thanh khoản thấp, tâm lý thị trường “yếu”.

Các cú sốc về thông tin

Trong bối cảnh như trên thì thị trường chứng khoán rất dễ bị ảnh hưởng bởi yếu tố thông tin. Từ ngày 26/10, các thông tin liên quan đến Vingroup, sau đó là tin đồn liên quan đến SK Group có thể thoái vốn hơn 10 nghìn tỷ đồng khỏi Masan đã kích hoạt hành động bán mạnh của khối ngoại với các cổ phiếu này.

Do tâm lý thị trường yếu và nhạy cảm, thị trường chứng khoán đã phản ứng tiêu cực với thông tin này, kích hoạt đợt bán mạnh của khối ngoại.

Cần hành động phù hợp

Kinh nghiệm và thống kê của FIDT cho thấy, trong những lần thị trường giảm mạnh do phản ánh yếu tố thông tin trong bối cảnh “nhạy cảm” về mặt tâm lý thì thị trường thường phản ứng mạnh (giảm mạnh) và nhanh. Do đó, tôi cho rằng đà giảm mạnh của thị trường sẽ nhanh chóng chấm dứt vào đầu tháng 11/2023 và dần ổn định trở lại. Sau đó, thị trường thường phục hồi nhẹ hoặc tích lũy lại trước khi phản ánh các kỳ vọng mới của năm 2024.

Hiện nay, thị trường vẫn phải đối mặt với các rủi ro ngắn hạn đến từ độ nhạy cảm thông tin, tỷ giá vẫn tiếp tục căng thẳng và một số yếu tố bất định của quốc tế như xung đột Israel - Hamas.

Tuy nhiên, các yếu tố trung hạn đang ủng hộ thị trường sau đợt điều chỉnh vừa qua. Trước tiên, bức tranh kinh tế năm 2024 sáng hơn với các dự báo tăng trưởng tốt hơn sau khi các chính sách kích thích kinh tế 2023 phát huy tác dụng. Ngoài ra, thị trường giảm mạnh đang phản ánh các tiêu cực ngắn hạn và định giá thị trường đã rơi về vùng định giá hấp dẫn sau đợt giảm vừa qua. Đây là cơ hội tốt cho việc tích lũy dần các cổ phiếu tốt cho năm 2024./.

Huỳnh Hoàng Phương, Giám đốc Khối Nghiên cứu phân tích FIDT