Xây dựng, hạ tầng, vật liệu xây dựng không nên bỏ qua

Đánh giá chung về vĩ mô và nhóm ngành triển vọng đầu tư cuối năm 2021, theo ông Phạm Tiến Dũng - Giám đốc Khối phân tích Chứng khoán Bảo Việt (BVSC), CPI trong 2 tháng vừa qua có mức giảm. Hai tháng gần đây, mặc dù có nhiều mặt hàng tăng giá nhưng có hai nhóm chính chiếm tỷ trọng lớn là hàng ăn và dịch vụ ăn uống (chiếm 36% trong "rổ" CPI) và nhóm nhà ở, vật liệu xây dựng (chiếm 15%) đều có xu hướng giảm.

Khi lạm phát có xu hướng tăng trở lại, các nhà đầu tư có thể tái cân đối và cơ cấu lại danh mục của mình. Tuy nhiên, việc cơ cấu danh mục không chỉ là câu chuyện liên quan đến lạm phát mà thay vào đó, câu chuyện nhà đầu tư cần chú ý đến chính là gói kích thích kinh tế - xã hội hoặc những nhóm ngành liên quan đến hạ tầng, nguyên vật liệu hay bất động sản.

Và một nhóm ngành hưởng lợi không thể thiếu khi gói kích thích được đưa ra đó là ngân hàng. Bên cạnh đó, khi mặt bằng lãi suất được thiết lập ở mức cao hơn, nhóm bảo hiểm với danh mục đầu tư trái phiếu lớn sẽ được hưởng lợi và tăng giá.

Nhóm chuyên gia của Chứng khoán Rồng Việt (VDSC) dự báo rằng, hoạt động kinh tế sẽ quay lại mạnh mẽ trong quý IV/2021. Sự hỗ trợ từ Chính phủ là một trong những yếu tố then chốt để kích hoạt nền kinh tế và thị trường chứng khoán. Việc Bộ Kế hoạch và Đầu tư trình Chính Phủ chương trình phục hồi, phát triển kinh tế sau đại dịch Covid-19 cũng được đánh giá là sẽ đẩy nhanh tốc độ phục hồi nền kinh tế Việt Nam.

Bên cạnh đó, dự báo tăng trưởng GDP giai đoạn 2021 - 2025 sẽ cao hơn nhờ gói hỗ trợ này khi đạt 6,5 - 7,0% so với mức 6,4 - 6,8% như ước tính trước đây. Do đó, tâm lý thị trường sẽ trở nên khá tích cực nhờ thông tin về những gói kích thích này.

Trong số các đối tượng được hưởng lợi từ gói kích thích, đầu tư cơ sở hạ tầng là một trong những trụ cột quan trọng, vì vậy các công ty hoạt động trong lĩnh vực xây dựng/vật liệu xây dựng/bất động sản được kỳ vọng có thể sẽ được hưởng lợi lớn nhờ vào việc giải ngân gói hỗ trợ trong hai năm tới.

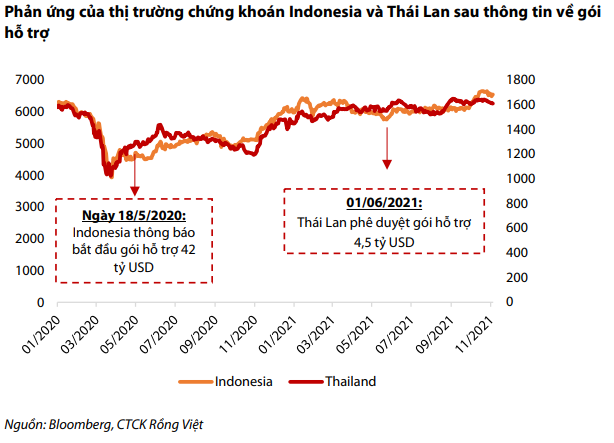

Nhìn vào lịch sử từ các thị trường khác như Indonesia và Thái Lan, tác động tích cực trong ngắn hạn là điều có thể dự đoán được. Trong 10 ngày sau khi thông tin về việc phê duyệt gói hỗ trợ trị giá 4,5 tỷ USD, chỉ số SET (Thái Lan) đã tăng 1%. Đối với Indonesia, thị trường thậm chí còn diễn biến tốt hơn khi tăng 5% sau khi có tin tức về gói hỗ trợ.

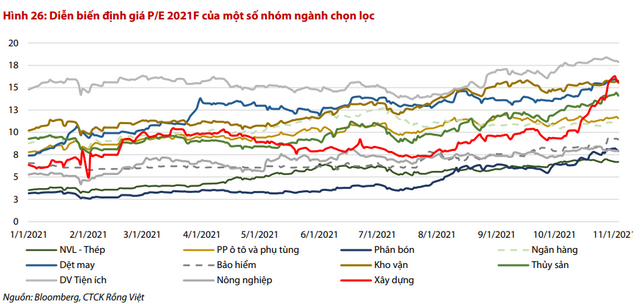

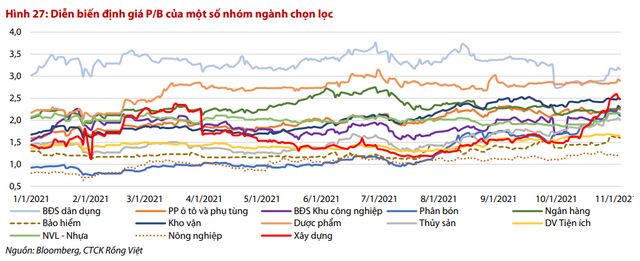

Tuy nhiên nhóm phân tích cho rằng, biến động ngắn hạn là có thể xảy ra. Việc thị trường đã bứt phá nhanh kể từ cuối tháng 10 đã khiến cho định giá ở nhiều ngành trở nên kém hấp dẫn, đồng nghĩa với việc các nhà đầu tư cần lựa chọn cổ phiếu một cách cẩn trọng. Nhà đầu tư cần kết hợp với một kỳ hạn đầu tư dài để giảm thiểu rủi ro biến động thị trường trong ngắn hạn. Trên thực tế, việc tái định giá ở nhiều ngành đã diễn ra rất nhanh trong khoảng thời gian ngắn, trong khi một số ít ngành được xúc tác bởi kết quả kinh doanh đột biến, phần lớn các ngành còn lại hưởng lợi từ sự dồi dào của dòng vốn trên thị trường.

Mặt khác, VDSC nhận thấy rằng, định giá của những ngành như nông nghiệp, phân phối và sản xuất phụ tùng ô tô không thay đổi quá nhiều, bất chấp kết quả kinh doanh sụt giảm mạnh. Tương tự, ngành ngân hàng, kho vận đã chứng kiến mức định giá dao động trong biên độ hẹp nhưng tăng trưởng lợi nhuận ròng quý III lại tương đối khả quan. Đây cũng là hai ngành mà VDSC đánh giá cao về khả năng được tái định giá trong những tháng cuối năm khi tính đến tốc độ tăng trưởng lợi nhuận dự phòng trong quý IV/2021 và năm 2022.

Việc các ngân hàng đã trích lập dự phòng mạnh tay trong quý III sẽ hỗ trợ cho triển vọng tăng trưởng lợi nhuận của ngành ở các quý tiếp theo trong bối cảnh doanh nghiệp quay trở lại hoạt động trong điều kiện bình thường mới.

Kết quả kinh doanh quý III/2021 đã phản ánh phần lớn vào giá cổ phiếu trong tháng 10

Trung tâm phân tích Chứng khoán SSI (SSI Research) công bố báo cáo chiến lược thị trường tháng 11, đánh giá sự bứt phá của thị trường chứng khoán Việt Nam tháng 10 là từ môi trường chính sách thuận lợi.

Chính sách tiền tệ nới lỏng đã duy trì lợi thế cho kênh đầu tư chứng khoán và chính sách tài khóa có khả năng mở rộng tạo động lực cho nền kinh tế phục hồi trở lại. Điều này đã được SSI Reseach đánh giá là hai yếu tố then chốt để giữ nhịp sôi động trên thị trường.

Mặt khác, tăng trưởng lợi nhuận trên HoSE trong quý III (số báo cáo tính đến ngày 4/11) đạt mức 21,6% so với cùng kỳ, dù chậm lại đáng kể so với mức tăng trưởng 65,1% ở quý II nhưng vẫn là mức tăng trưởng đáng khích lệ. Tăng trưởng lợi nhuận có sự phân hóa khi ghi nhận sự chậm lại rõ rệt ở các ngành liên quan đến tiêu dùng nội địa như: Bán lẻ, bia, ô tô/xe máy, dầu khí và ngân hàng. Trong khi đó, một số ngành lại được hưởng lợi từ giá hàng hóa vẫn ghi nhận mức tăng trưởng mạnh như: Sắt thép, đường, phân bón, hóa chất. Kết quả kinh doanh quý III đã phản ánh phần lớn giá cổ phiếu và điểm số thị trường chung trong tháng 10/2021.

Trong ngắn hạn, SSI Research cho rằng động lực đi lên của thị trường trong tháng 11 có thể sẽ chậm lại nếu không có nhân tố tác động nào thực sự lớn. Trọng tâm chính của tháng 11 là cuộc họp Quốc hội khóa XV, trong đó tâm điểm chú ý chính là kế hoạch kinh tế - tài khóa năm 2022 và kế hoạch phục hồi kinh tế trong giai đoạn 2022 - 2023.

Về mặt định giá, P/E hiện tại và 2021 của VN-Index đang ở mức 16,8 và 16,6 lần, cho thấy dư địa tăng cao trong ngắn hạn của chỉ số có thể không còn nhiều, đặc biệt trong bối cảnh giai đoạn nhộn nhịp nhất của mùa kết quả kinh doanh quý III đã qua.

Mặc dù vậy SSI Research cho rằng, thị trường vẫn sẽ duy trì sự sôi động với các câu chuyện xoay quanh gói kích thích kinh tế mới, câu chuyện đẩy mạnh giải ngân đầu tư công cũng như sự phục hồi trở lại của hoạt động sản xuất và tiêu dùng sau thời gian giãn cách. Những yếu tố này sẽ là động lực cho tăng trưởng lợi nhuận quý IV cũng như triển vọng năm 2022. P/E năm 2022 của VN-Index hiện đang ở mức 13,65 lần là mức rất hấp dẫn.

Về quan điểm kỹ thuật, sau khi chinh phục cạnh trên của mẫu hình tam giác (hình thành từ cuối tháng 7 đến đầu tháng 9), chỉ số VN-Index đã liên tiếp hình thành các mức đỉnh lịch sử mới. Kết thúc phiên ngày 4/11, chỉ số đóng cửa tại ngưỡng 1.448,3 điểm, tạm thời lấy lại trạng thái cân bằng sau phiên điều chỉnh trước đó với khối lượng kỷ lục.

Dựa trên mẫu hình Elliot, VN-Index đang vận động trong sóng 5 tăng giá (sóng 1 được hình thành từ tháng 8/2020). Trong giai đoạn này, chỉ số có nhiều khả năng đối diện với sự rung lắc và điều chỉnh ngắn hạn do cung chốt lời giá cao.

Dự báo VN-Index có thể dao động trong biên độ 1.400 - 1.480 điểm trong thời gian còn lại của tháng 11. Với các giao dịch ngắn hạn, nhà đầu tư được khuyến khích cân nhắc hạ tỷ trọng tại vùng cận trên 1.480 điểm và gia tăng tỷ trọng trở lại khi VN-Index lùi về gần khu vực 1.400 điểm cùng với các tín hiệu tiết cung để quản trị tốt rủi ro và đạt lợi nhuận kỳ vọng.