Nghịch lý dư nợ margin cao nhưng giao dịch hàng ngày thấp

Thị trường chứng khoán đang chứng kiến nghịch lý khi dư nợ margin ghi nhận ở các công ty chứng khoán (CTCK) rất cao, trong khi giao dịch thực tế hàng ngày lại rất thấp. Các chuyên gia cũng đồng thuận cho rằng, các tài sản dễ thanh khoản như cổ phiếu đang bị bán ra hoặc sử dụng làm tài sản đảm bảo nhằm lấy tiền mặt cho nhu cầu ngoài giao dịch.

Tuy nhiên, điểm tích cực được nhìn nhận là áp lực bán cổ phiếu để tạo thanh khoản tiền mặt cũng đã diễn ra một thời gian và là nguyên nhân khiến thị trường lao dốc liên tục. Do đó, có thể giai đoạn hiện tại nhu cầu này đã giảm đi. Nếu thị trường từ từ cân bằng lại được và không giảm thêm, đó sẽ là tín hiệu tốt cho thấy áp lực thanh khoản đã qua giai đoạn cao nhất trong ngắn hạn.

Tuần qua, thị trường một lần nữa phản ứng tích cực với ngưỡng 1.000 điểm, chỉ số VN-Index sau khi giảm xuống mức thấp nhất 962,45 điểm đã phục hồi lên mức 1.027,36 điểm. Các chuyên gia cũng nghiêng về cơ hội tạo 2 đáy trong ngắn hạn. Tuy vậy, thị trường mới được đánh giá là bớt tiêu cực hơn, vì dòng tiền vào vẫn rất yếu, kết hợp với nhiều số liệu lợi nhuận kém khả quan. Bối cảnh hiện tại vẫn tập trung vào hai đợt tăng lãi suất kế tiếp của FED trong năm 2022. Việc Ngân hàng Nhà nước tăng sớm lãi suất điều hành có thể là một bước đi trước, nhưng tín hiệu quan trọng vẫn là diễn biến tỷ giá.

Theo ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội, thị trường trên phương diện kỹ thuật xác suất tạo 2 đáy là khá cao khi xuất hiện phân kỳ giữ RSI và Giá, cũng như nhiều chỉ báo kỹ thuật khác đều xác nhận thị trường tạo 2 đáy. Về vấn đề dòng tiền yếu thì thường vùng đáy nhà đầu tư vẫn khá thận trọng nên thanh khoản lúc mới đáy sẽ không ở mức cao. Để chắc chắn đáy và có sóng hồi tốt thì cần thêm những phiên tăng tốt và dòng tiền vào mạnh hơn.

Cũng theo ông Quang, hiện dòng tiền trong nền kinh tế không được dồi dào và nhiều doanh nghiệp cần nguồn vốn ngắn hạn để giải quyết các vấn đề cấp bách mà giải pháp cầm cố cổ phiếu để rút tiền là một giải pháp có thể thực hiện trong giai đoạn này. Lượng margin quý III khá lớn nên khả năng gia tăng từ cầm cố cổ phiếu để rút tiền mặt là khá cao.

Mặt khác, theo ông Lê Minh Nguyên - Giám đốc Khách hàng cá nhân Chứng khoán Rồng Việt, với bối cảnh thị trường sụt giảm và thanh khoản xuống mức thấp vừa qua cho thấy dòng tiền vào thị trường đang khá e dè và thận trọng. Tuy nhiên, thống kê cho thấy dư nợ margin quý III tăng nhẹ so với quý trước dù thị trường trải qua giai đoạn sụt giảm mạnh và làn sóng “margin call” lan rộng khắp nơi. Có thể thấy, các nhà đầu tư trên sàn ít mạo hiểm tăng mạnh dư nợ margin khi thị trường còn nhiều diễn biến khó đoán phía trước. Nhiều khả năng sự gia tăng dư nợ trong quý III này đến từ hoạt động đi vay của doanh nghiệp, cổ đông lớn do thiếu nguồn vốn từ việc room tín dụng hạn chế và siết chặt trái phiếu.

Các chuyên gia phân tích thị trường chứng khoán cho rằng, trong bối cảnh dòng tiền chung thu hẹp, giá cổ phiếu đều giảm theo thị trường sẽ khiến giá trị tài sản ròng (NAV) của nhà đầu tư sẽ giảm, cùng với tỷ lệ cho vay margin trên từng cổ phiếu không có thay đổi nhiều, thì logic bình thường là lượng tiền nhà đầu tư vay đầu tư cổ phiếu phải giảm theo tỷ lệ giảm của NAV.

Trong khi đó, con số thống kê cho thấy lượng margin quý III lại tăng so với quý II, với con số tại 40 công ty chứng khoán đầu ngành thì lượng margin ở quý III đã tăng 30 nghìn tỷ so với con số gần 140 nghìn tỷ của quý II. Điều này đang đi ngược lại với logic ở bối cảnh hiện tại, và cho thấy dòng tiền cho vay thông qua margin này rõ ràng đã được rút ra ngoài với tài sản cầm cố là một lượng cổ phiếu của nhóm nhà đầu tư vay phục vụ cho mục đích khác, chứ không phải từ lớp nhà đầu tư vay với mục đích giao dịch cổ phiếu bởi NAV của họ đã suy giảm.

Vì thế, nghịch lý thị trường giảm, thanh khoản sa sút nhưng lượng cho vay margin tăng, thì lượng margin tăng lên này có thể đã được luân chuyển ra khỏi thị trường cổ phiếu nhằm giải toả áp lực thanh khoản cho các thị trường khác.

Theo các chuyên gia phân tích, dòng tiền chung trên thị trường chứng khoán đang bị thu hẹp là bởi sự luân chuyển sang các kênh đầu tư khác, đặc biệt là nhằm xoa dịu căng thẳng thanh khoản cho thị trường trái phiếu. Theo thống kê, lượng trái phiếu đáo hạn sẽ tập trung lớn vào hai tháng cuối năm, và bối cảnh thanh khoản trên thị trường này đang rất căng thẳng, thì khả năng dòng tiền rút ra khỏi thị trường cổ phiếu thông qua hoạt động cầm cố cổ phiếu để vay margin hay bán cổ phiếu ra vẫn là rủi ro lớn với thị trường chứng khoán.

Năm 2020 - 2021 trái ngược khi thanh khoản bùng nổ, dòng vốn dư thừa

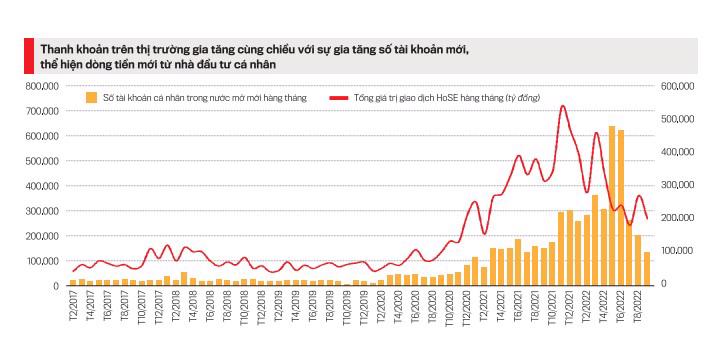

Suốt quãng thời gian 2020 - 2021 khi đại dịch Covid-19 hoành hành, thị trường chứng khoán toàn cầu cũng như Việt Nam chứng kiến sự bùng nổ của thanh khoản trong giao dịch, khi dòng vốn dư thừa theo đúng nghĩa đen - do bế tắc trong hoạt động kinh doanh và dừng các trò cá cược, bóng đá, xổ số - chảy vào tìm kiếm cơ hội sinh lời.

Một vòng xoáy được lặp lại, khi dòng vốn rẻ thúc đẩy giá tài sản tăng, giá tài sản tăng thu hút thêm dòng tiền chảy vào. “Giấc mơ” này được hy vọng sẽ kéo dài mãi dựa trên giả định rằng dòng vốn rẻ sẽ không bao giờ dừng lại.

Sự bùng phát lượng tiền đổ vào thị trường chứng khoán khiến hệ thống giao dịch (của sàn HoSE) bị quá tải là điều chưa từng có tiền lệ. Chỉ riêng sự kiện có một không hai trên thế giới như vậy, cũng đủ chứng minh cho mối quan tâm bùng nổ đối với kênh đầu tư này.

Từ cuối năm 2020, hệ thống giao dịch của HoSE bắt đầu đạt ngưỡng tối đa cho quy mô khoảng 15-16 ngàn tỷ đồng/ngày đối với khớp lệnh và sau lần cải tiến đầu tiên trên hệ thống cũ vào tháng 4/2021, ngưỡng tối đa tăng lên 20-21 ngàn tỷ đồng/ngày. Đây là mức giao dịch lớn chưa từng thấy khi đó vì chỉ 6 tháng trước, mức giao dịch 7-8 ngàn tỷ đồng/ngày đã là con số gây ấn tượng mạnh, thậm chí được xem là kỷ lục.

Tuy nhiên, đỉnh cao thật sự của thanh khoản trên thị trường chứng khoán Việt Nam phải đợi đến tháng 11/2021 khi liên tục xuất hiện các phiên giao dịch trên 40 ngàn tỷ đồng/ngày chỉ tính riêng khớp lệnh và kỷ lục hơn 50 ngàn tỷ đồng/ngày tính cả thỏa thuận ở hai sàn khi đưa vào hoạt động hệ thống giao dịch mới của FPT.

Đối với thị trường chứng khoán, đây là hiệu ứng tích cực của “pha” đầu tiên trong chu kỳ lãi suất, khi mặt bằng lãi suất rất thấp tạo nguồn tiền rẻ dồi dào. Minh chứng cho chu kỳ này là mặt bằng lãi suất liên ngân hàng thấp kỷ lục trong suốt giai đoạn từ tháng 6/2020 đến tháng 12/2021 khi lãi suất qua đêm chỉ trong biên độ 0,2%/năm đến 0,7%/năm và lãi suất liên ngân hàng kỳ hạn 3 tháng chỉ từ 1,5%/năm đến 2%/năm. Các CTCK trong giai đoạn này cũng khởi động một cuộc đua hạ lãi suất cho vay đòn bẩy giao dịch (lãi suất vay margin) để tranh giành khách hàng, với mức phổ biến trong khoảng 8 - 9%/năm ưu đãi cho khách hàng lớn (quy mô danh mục 3 tỷ đồng trở lên)./.