Bứt phá của ngành bất động sản

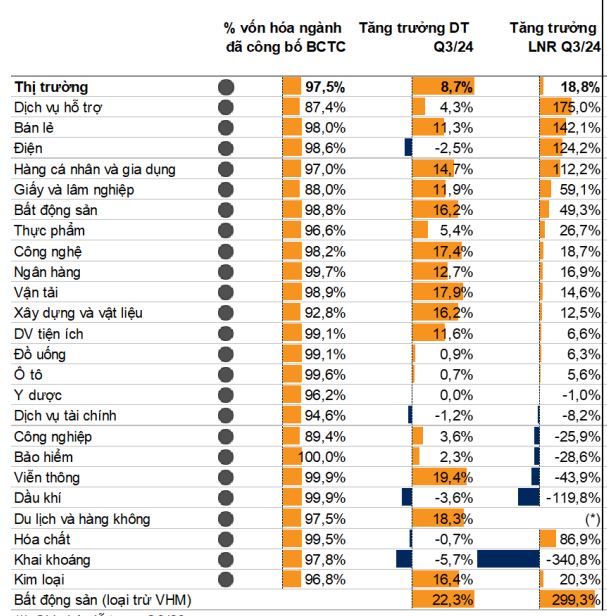

Theo thống kê của VNDIRECT tính đến ngày 1/11, đã có 1.058 công ty, chiếm 97,5% tổng vốn hóa thị trường, công bố báo cáo tài chính. Đáng chú ý, lợi nhuận ròng của toàn thị trường đạt mức tăng trưởng ấn tượng 18,8%.

Trong đó, ngành dịch vụ hỗ trợ dẫn đầu với mức tăng trưởng lợi nhuận ròng lên đến 175% so với cùng kỳ năm trước. Tiếp theo là ngành bán lẻ và điện lực, lần lượt ghi nhận mức tăng trưởng 142% và 124%. Kết quả khả quan này có được là nhờ hiệu ứng nền thấp của năm ngoái, cùng với sự phục hồi mạnh mẽ của nền kinh tế.

Đặc biệt, ngành bất động sản đã có sự bứt phá ngoạn mục, chính thức thoát khỏi chuỗi 4 quý tăng trưởng âm liên tiếp. Với doanh thu tăng 16,2% và lợi nhuận tăng 49,3% so với cùng kỳ năm trước, ngành bất động sản đang dần lấy lại vị thế vốn có của mình. Sự ấm lên của thị trường, giá đất tăng và việc các công ty bắt đầu ghi nhận doanh thu từ các dự án đã bán trước đó chính là những "chất xúc tác" quan trọng thúc đẩy sự tăng trưởng này.

Ngành bất động sản đã có sự bứt phá ngoạn mục, chính thức thoát khỏi chuỗi 4 quý tăng trưởng âm liên tiếp.

Tuy nhiên, phần lớn các dự án bất động sản được bán ra trong quý III năm nay thực chất đã được ký kết từ quý III và quý IV năm ngoái. Nói cách khác, dù đã có những tín hiệu tích cực ban đầu, nhưng ngành bất động sản vẫn cần thêm thời gian để khẳng định sự phục hồi bền vững và lấy lại niềm tin của nhà đầu tư.

Hơn nữa, đối với các doanh nghiệp không có sản phẩm mở bán trong thời gian tới sẽ tiếp tục phải đối mặt với thách thức về tài chính cũng như thách thức liên quan tới thủ tục pháp lý để đủ điều kiện mở bán do các quy định của luật ngày càng chặt chẽ. Nhà đầu tư cần đánh giá kỹ các khía cạnh liên quan tới sức khỏe tài chính và khả năng hoàn thiện thủ tục pháp lý của các dự án đang triển khai để có được sự lựa chọn doanh nghiệp bất động sản phù hợp cho quyết định đầu tư vào cổ phiếu của nhóm này.

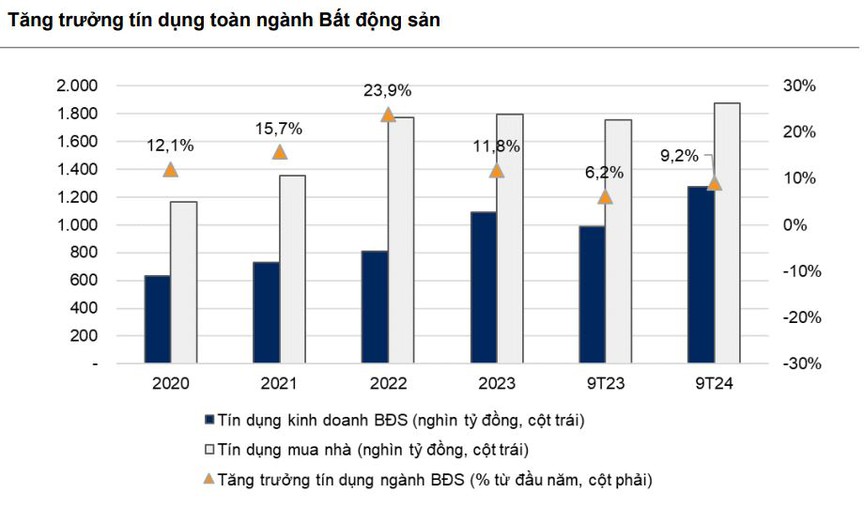

Về tình hình tín dụng trong lĩnh vực bất động sản đang cho thấy những chuyển biến tích cực. Tính đến cuối tháng 9 năm nay, tín dụng toàn ngành đã tăng 9,15% so với đầu năm.

Đáng chú ý, tín dụng kinh doanh bất động sản tiếp tục tăng trưởng mạnh mẽ, đạt mức 16%. Điều này cho thấy các doanh nghiệp đang có xu hướng ưu tiên kênh huy động vốn thông qua vay ngân hàng, đặc biệt trong bối cảnh các kênh huy động khác như thị trường trái phiếu doanh nghiệp và thị trường chứng khoán chưa thực sự khởi sắc.

Tình hình tín dụng trong lĩnh vực bất động sản đang cho thấy những chuyển biến tích cực.

Tuy nhiên, tín dụng mua nhà lại tăng trưởng ở mức thấp hơn, chỉ đạt 4,62%. Nguyên nhân có thể đến từ việc người dân e ngại sử dụng đòn bẩy tài chính để mua nhà khi giá nhà tăng nhanh hơn thu nhập khả dụng. Bên cạnh đó, nhu cầu vay mua bất động sản đầu tư, bất động sản du lịch, nghỉ dưỡng cũng giảm đáng kể.

Mặc dù vậy, vẫn có những điểm sáng đáng ghi nhận. Tín dụng mua nhà đã tăng trưởng tích cực hơn trong quý III, sau khi ghi nhận tăng trưởng 1,15% vào cuối tháng 6/2024. Điều này cho thấy thị trường bất động sản đang dần có dấu hiệu ấm lên và niềm tin của người mua nhà đang dần được khôi phục.

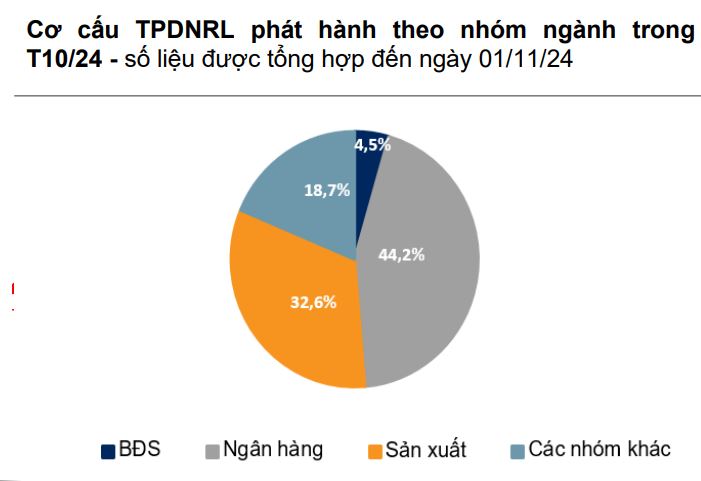

Cũng theo ghi nhận của VNDIRECT, tính đến ngày 15/10, đã có hơn 100 tổ chức phát hành đạt được thỏa thuận gia hạn với các trái chủ, với tổng giá trị trái phiếu được gia hạn lên tới hơn 156.000 tỷ đồng. Đáng chú ý là hơn 58.700 tỷ đồng trái phiếu đáo hạn trong năm 2024 đã được gia hạn, chiếm tỷ lệ 37,6% tổng giá trị. Điều này cho thấy các doanh nghiệp đang tập trung xử lý các khoản nợ ngắn hạn, giảm thiểu áp lực thanh toán trong giai đoạn thị trường còn nhiều biến động.

Phần lớn lượng trái phiếu có thời gian đáo hạn trong năm 2024 đã được gia hạn này là của các doanh nghiệp thuộc nhóm bất động sản. Bên cạnh việc gia hạn nợ, nhiều doanh nghiệp bất động sản cũng chủ động thực hiện các giải pháp mạnh mẽ để xóa nợ trái phiếu. Theo dữ liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX), 35 doanh nghiệp bất động sản đã tất toán các khoản vay từ trái phiếu, chủ yếu thông qua việc mua lại trước hạn với tổng giá trị lên đến hơn 20.000 tỷ đồng.

Những nỗ lực này được thị trường đánh giá cao, góp phần củng cố niềm tin và tạo đà cho sự phục hồi của thị trường bất động sản, dù chặng đường phía trước vẫn còn nhiều thử thách.

Bất động sản khu công nghiệp - điểm sáng đầu tư trong năm 2025

Các khu công nghiệp (KCN) tại Việt Nam đang tập trung chủ yếu ở những vùng kinh tế trọng điểm. Phía Bắc nổi bật với các tỉnh/thành phố như Hà Nội, Bắc Ninh, Hưng Yên, Hải Phòng, Hải Dương; trong khi đó, phía Nam ghi nhận sự hiện diện mạnh mẽ của TP.HCM, Bình Dương, Long An, Đồng Nai và Bà Rịa - Vũng Tàu. Các tỉnh/thành phố này chiếm tới 62% tổng diện tích đất KCN cho thuê trên cả nước tính đến cuối quý III năm 2024.

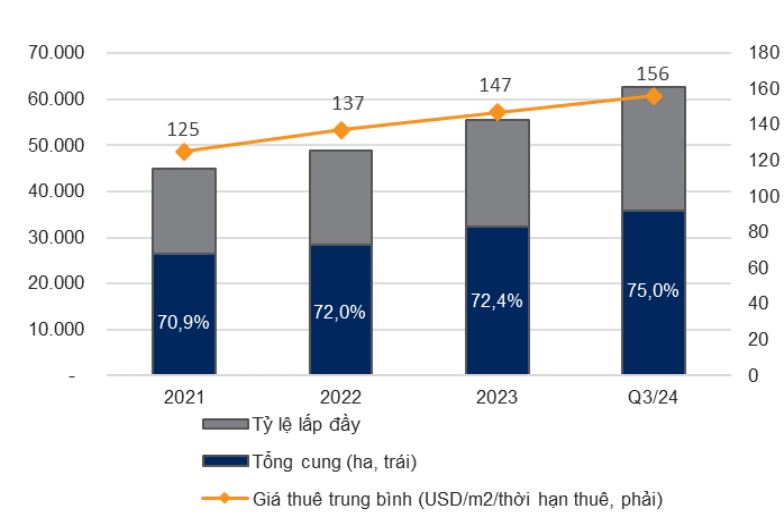

Sự sôi động của thị trường KCN được thể hiện rõ nét qua tỷ lệ lấp đầy cao tại các tỉnh trọng điểm. Dòng vốn FDI đổ mạnh vào Việt Nam đã tạo nên lực đẩy đáng kể cho giá thuê đất KCN. Đặc biệt, các tỉnh thành sở hữu nguồn cung đất dồi dào, kết hợp với hạ tầng giao thông đang được nâng cấp mạnh mẽ như Đồng Nai, Bà Rịa - Vũng Tàu, Bắc Ninh và Hưng Yên đang dẫn đầu về tốc độ tăng trưởng giá thuê. Xu hướng dịch chuyển sản xuất và dòng vốn FDI vào lĩnh vực công nghiệp tiếp tục mở rộng diện tích hấp thụ ròng của các KCN.

Tỷ lệ lấp đầy và giá thuê bình quân các khu công nghiệp trên cả nước.

Trong bối cảnh chuỗi cung ứng toàn cầu đang tái cấu trúc và tình hình kinh tế thế giới còn nhiều biến động, Việt Nam đã khẳng định vị thế là điểm đến lý tưởng cho các nhà đầu tư nước ngoài. Năm 2023, tổng vốn FDI đăng ký vào Việt Nam đạt hơn 36,6 tỷ USD, tăng 25% so với cùng kỳ năm trước, với vốn giải ngân đạt 23,2 tỷ USD, tăng 3,5%. Trong 9 tháng qua, con số này tiếp tục tăng trưởng ấn tượng với tổng vốn FDI đăng ký đạt khoảng 25 tỷ USD, tăng 11,6% so với cùng kỳ.

Với những lợi thế cạnh tranh nổi bật như chi phí sản xuất hợp lý, vị trí địa lý thuận lợi và nền kinh tế tăng trưởng ổn định, Việt Nam được dự báo sẽ tiếp tục là "thỏi nam châm" thu hút dòng vốn FDI trong những năm tới. Xu hướng này sẽ thúc đẩy nhu cầu thuê đất KCN để xây dựng nhà máy và kho xưởng, tạo đà tăng trưởng cho thị trường bất động sản công nghiệp.

Về triển vọng, nguồn cung đất KCN được kỳ vọng sẽ dần cải thiện, trong khi giá thuê vẫn tiếp tục xu hướng tăng. Cụ thể, các tỉnh trọng điểm miền Bắc dự kiến sẽ chào đón khoảng 1.766ha nguồn cung mới trong giai đoạn 2024 - 2026. Ở phía Nam, nguồn cung mới dự kiến sẽ cải thiện từ năm 2025, với hơn 1.598ha đất KCN được bổ sung trong giai đoạn 2024 - 2026, tập trung chủ yếu ở Bình Dương với các dự án đáng chú ý như KCN Nam Tân Uyên mở rộng giai đoạn 2, KCN VSIP 3 giai đoạn 2 và KCN Cây Trường.

Nhu cầu thuê đất KCN từ các dự án công nghệ cao được dự báo sẽ là động lực chính thúc đẩy giá thuê tại thị trường miền Bắc. Trong khi đó, việc đầu tư nâng cấp hạ tầng sẽ hỗ trợ tăng trưởng giá thuê tại thị trường miền Nam trong giai đoạn 2024 - 2026.

Với diễn biến của thị trường như đã phân tích, cơ hội sẽ dành nhiều hơn cho nhóm cổ phiếu doanh nghiệp khu công nghiệp. Bên cạnh đó, cơ hội đầu tư vào cổ phiếu ngành bất động sản sẽ phân hóa, những doanh nghiệp đã chứng minh được trong quá khứ là có năng lực triển khai dự án tốt, dự án đầy đủ pháp lý; bán được hàng trong thời gian qua (thể hiện qua doanh số bán trước - presales), cũng như có tình hình tài chính lành mạnh, sử dụng đòn bẩy thấp,… sẽ là những cơ hội đầu tư tiềm năng.