Tín dụng bất động sản "đột ngột" tăng tốc

Tín dụng bất động sản đang cho thấy những tín hiệu tăng trưởng đáng chú ý sau 3 quý của năm. Theo số liệu từ Ngân hàng Nhà nước, tính đến hết quý III/2024, tín dụng vào lĩnh vực này đã tăng 9,15% so với đầu năm, vượt mức tăng trưởng tín dụng chung của toàn nền kinh tế (9%). Điều này đưa dư nợ tín dụng bất động sản lên mức 3,15 triệu tỷ đồng, chiếm hơn 20% tổng dư nợ nền kinh tế.

Trước đó, trong nửa đầu năm 2024, tín dụng bất động sản cũng chỉ tăng 4,6%, với tín dụng kinh doanh tăng 10,29% và tín dụng tiêu dùng tăng 1,15%. Sự tăng tốc đột ngột trong quý III cho thấy dòng vốn đang đổ mạnh vào bất động sản, đặt ra câu hỏi về động lực, cơ hội và những rủi ro tiềm ẩn.

Ngân hàng Nhà nước nhận thấy một số chuyển biến đáng chú ý trong bức tranh tín dụng bất động sản vừa qua. Cụ thể, tín dụng phục vụ nhu cầu tiêu dùng cá nhân, tự sử dụng có xu hướng giảm, trong khi dòng vốn chảy vào kinh doanh bất động sản lại tăng mạnh. Điều này cho thấy, sức mua của thị trường đang có phần chững lại, nhu cầu vay để mua nhà ở không còn "nóng" như trước.

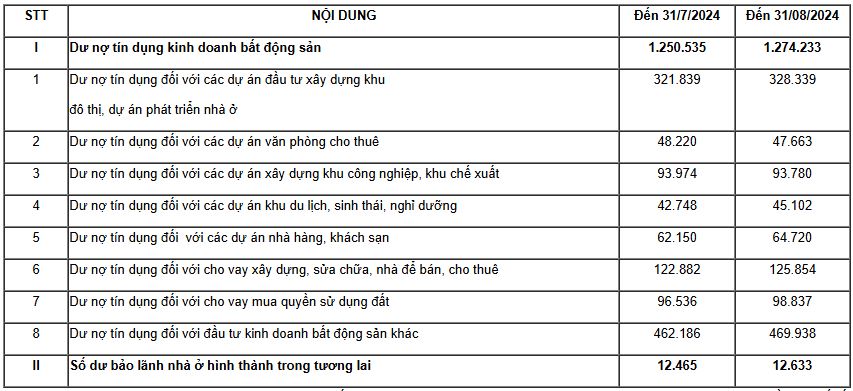

Hơn nữa, nhìn vào chi tiết có thể thấy tín dụng vẫn đang tập trung vào các dự án đầu tư xây dựng. Dư nợ tín dụng tăng ở hầu hết các phân khúc, từ khu đô thị, nhà ở, văn phòng, khu công nghiệp đến nhà hàng, khách sạn. Hoạt động xây dựng, sửa chữa nhà để bán hoặc cho thuê cũng ghi nhận sự tăng trưởng tín dụng.

Thống kê dư nợ tín dụng đối với lĩnh vực bất động sản đến cuối tháng 8/2024. (Nguồn: Ngân hàng Nhà nước/Bộ Xây dựng)

Trong một diễn biến khác, báo cáo tài chính quý III/2024 của các ngân hàng hé lộ bức tranh tín dụng bất động sản đang có xu hướng tăng trưởng nhanh chóng. Điển hình như tại Techcombank, dư nợ tín dụng cho hoạt động kinh doanh bất động sản đã đạt gần 210 nghìn tỷ đồng, tăng 18,6% so với đầu năm và chiếm tới gần 35% tổng dư nợ. VPBank cũng ghi nhận mức tăng trưởng ấn tượng với dư nợ tín dụng bất động sản đạt gần 165 nghìn tỷ đồng, tăng 43,5% và chiếm gần 26% tổng dư nợ.

Tuy nhiên, mức tăng trưởng này có sự khác biệt rõ rệt giữa các ngân hàng. HDBank và MBBank có mức tăng trưởng tín dụng bất động sản lần lượt là 5% và 27%, chiếm tỷ trọng 15% và 7,8% tổng dư nợ. Đặc biệt, Ngân hàng Quốc tế (VIB) và Ngân hàng Kiên Long ghi nhận mức tăng trưởng rất cao với dư nợ tín dụng bất động sản tăng lần lượt là 275% và 172% so với đầu năm. Những con số này cho thấy sự tập trung tín dụng vào lĩnh vực bất động sản đang diễn ra ở một số ngân hàng, đặt ra câu hỏi về sự an toàn và kiểm soát rủi ro trong bối cảnh thị trường đang có dấu hiệu "nóng" trở lại.

Về mặt nguyên tắc, các chuyên gia kinh tế luôn cảnh báo, nếu thị trường bất động sản gặp biến động tiêu cực dẫn đến tình trạng "vỡ nợ" hàng loạt, hệ lụy sẽ lan sang hệ thống ngân hàng. Thực tế đã chứng minh điều này. Trong giai đoạn 2021 - 2023, khi thị trường bất động sản rơi vào trầm lắng, nhiều doanh nghiệp gặp khó khăn về dòng tiền, không thể trả nợ đúng hạn. Điều này trực tiếp ảnh hưởng đến chất lượng tín dụng của các ngân hàng, khiến tỷ lệ nợ xấu gia tăng. Do đó, việc kiểm soát chặt chẽ dòng vốn tín dụng vào bất động sản, đồng thời có các biện pháp phòng ngừa rủi ro là vô cùng cần thiết để đảm bảo sự ổn định và phát triển lành mạnh của cả thị trường bất động sản và hệ thống tài chính ngân hàng.

Lý giải sự tăng trưởng của tín dụng bất động sản trong nửa cuối năm nay, TS. Đinh Thế Hiển, chuyên gia kinh tế cho rằng, giai đoạn khó khăn vừa qua của thị trường bất động sản đã đặt ra vấn đề về nguồn vốn cho lĩnh vực này. Thời điểm hiện tại, sự tăng tốc của tín dụng vào bất động sản cho thấy các ngân hàng hiện đã giảm sự hạn chế cho vay bất động sản lại. Thậm chí, họ còn rất sẵn lòng cung cấp vốn cho những người có thu nhập ổn định muốn mua nhà. Cùng với đó, những tín hiệu phục hồi của thị trường thời gian qua như cải thiện nguồn cung, pháp lý khiến doanh nghiệp, nhà đầu tư gia tăng vay vốn đổ vào ngành này.

Nhìn lại năm 2022, nhiều ý kiến cho rằng chính sách tín dụng của ngân hàng là một trong những nguyên nhân chính gây khó khăn cho dòng vốn của doanh nghiệp bất động sản. Tuy nhiên, tăng trưởng tín dụng năm 2022 vẫn đạt mức 14%, cao hơn so với giai đoạn 2014 - 2017 (12 - 13%). Như vậy, thời điểm hiện tại tín dụng bất động sản tăng khi thị trường hồi phục dần là điều không có gì lạ. Bên cạnh đó, mặt bằng lãi suất cho vay hiện nay vẫn đang thấp, với lãi suất cho vay mua nhà ưu đãi đã giảm chỉ còn 5 - 6%/năm ở một số nhà băng, do đó đã kích thích nhu cầu vay bất động sản cao hơn.

Theo chuyên gia này, bất động sản là thị trường cần vốn dài hạn và việc quá phụ thuộc vào vốn tín dụng ngắn hạn sẽ tạo áp lực lớn lên hệ thống ngân hàng. Bởi lẽ, nhiệm vụ chính của ngân hàng là cung ứng vốn lưu động cho doanh nghiệp sản xuất kinh doanh và người dân, trong khi vốn cho đầu tư chỉ nên chiếm tối đa 30%. Nhà nước đã yêu cầu hạ tỷ lệ vốn ngắn hạn cho vay trung, dài hạn từ 45% xuống 35% và hướng đến 30% cho bất động sản. Tuy nhiên, mục tiêu vẫn chưa đạt được, cho thấy hệ thống ngân hàng đang phải "gồng gánh" nguồn vốn cho lĩnh vực này, trong khi các kênh huy động vốn dài hạn khác cho bất động sản vẫn chưa thực sự phát triển.

Ảnh minh họa

Lo ngại rủi ro?

Nhìn nhận một cách khách quan, TS. Đinh Thế Hiển cho rằng, việc ngân hàng ưa chuộng cho vay bất động sản là xu hướng chung, thường thấy ở nhiều nước trên thế giới chứ không riêng gì Việt Nam. Lý do là bởi cho vay lĩnh vực này có nhiều ưu điểm đối với ngân hàng, đặc biệt là về khả năng kiểm soát rủi ro.

Thứ nhất, việc thẩm định dự án bất động sản thường dễ dàng hơn so với các dự án sản xuất kinh doanh. Giá trị tài sản đảm bảo (bất động sản) có thể được xác định tương đối chính xác thông qua các yếu tố như vị trí, diện tích, giá thị trường... Trong khi đó, việc thẩm định dự án sản xuất kinh doanh thường phức tạp hơn nhiều do phụ thuộc vào những yếu tố biến động như giá cả nguyên vật liệu, thị trường tiêu thụ, năng lực quản lý...

Thứ hai, trong trường hợp dự án gặp rủi ro, việc thu hồi nợ từ bất động sản cũng thuận lợi hơn. Tài sản đảm bảo thường giữ được giá trị, thậm chí có thể tăng giá theo thời gian. Ngược lại, việc thanh lý tài sản từ các dự án sản xuất kinh doanh thường gặp khó khăn và giá trị thu hồi thấp.

Cuối cùng, cho vay bất động sản còn giúp ngân hàng phân tán rủi ro. Bằng cách cho vay theo từng giai đoạn của dự án và chuyển dần nợ từ chủ đầu tư sang người mua nhà, ngân hàng giảm thiểu rủi ro tập trung vào một đối tượng duy nhất. Người mua nhà thường là những người có thu nhập ổn định, đáp ứng đủ điều kiện vay vốn, từ đó tăng khả năng trả nợ cho ngân hàng.

TS. Đinh Thế Hiển, chuyên gia kinh tế.

Tuy nhiên, điều này không có nghĩa là cho vay lĩnh vực bất động sản không có rủi ro. TS. Đinh Thế Hiển lưu ý không nên chủ quan với những rủi ro tiềm ẩn của thị trường, bởi lịch sử đã chứng minh tính chu kỳ của thị trường bất động sản, với những "bong bóng" hình thành khi dòng vốn đổ vào quá mức, dẫn đến cung vượt cầu. Điển hình là các cuộc khủng hoảng tài chính năm 1997, năm 2008, còn tại Việt Nam là giai đoạn 2011 - 2012 và 2022, đều có bóng dáng của bất động sản phía sau.

"Khi dòng vốn đổ vào quá nhiều, cung vượt quá cầu thì sẽ tạo ra bong bóng chung. Dù có các khoản thế chấp vượt giá trị cho vay nhưng cuối cùng ngân hàng cũng không thu hồi được", TS. Hiển cho hay.

Tuy nhiên, chuyên gia cũng đánh giá, hiện nay tăng trưởng tín dụng đang được kiểm soát chặt chẽ, đặc biệt là trong lĩnh vực bất động sản. Ông lý giải, việc kiểm soát này là cần thiết bởi vốn vào bất động sản thường là vốn trung và dài hạn, trong khi ngân hàng huy động vốn ngắn hạn. Sự chênh lệch về kỳ hạn này có thể tạo ra rủi ro cho hệ thống tài chính.

"Tóm lại, dù tín dụng bất động sản tăng trưởng là tín hiệu tích cực, nhưng cần thận trọng để tránh lặp lại những sai lầm trong quá khứ. Việc kiểm soát chặt chẽ dòng vốn, đảm bảo sự cân đối giữa cung và cầu là chìa khóa để thị trường phát triển an toàn và bền vững", TS. Đinh Thế Hiển nhấn mạnh.

Mới đây ngày 1/11, trong bản kiến nghị chính sách phát triển thị trường bất động sản gửi Thủ tướng Chính phủ, GS.TS. Phạm Hồng Chương, Hiệu trưởng Trường Đại học Kinh tế Quốc dân (NEU) cho biết, dòng vốn chảy vào thị trường bất động sản Việt Nam đến chủ yếu vào từ kênh tín dụng, trái phiếu doanh nghiệp và huy động của khách hàng. Vì vậy, ông cho rằng Chính phủ cần triển khai một số giải pháp nhằm huy động và khơi thông vốn cho thị trường.

Thứ nhất, Chính phủ cần khơi thông nguồn vốn từ tín dụng ngân hàng. Các ngân hàng thương mại cần ban hành các tiêu chí cho vay phù hợp đối với các loại bất động sản khác nhau, hạn chế tập trung tín dụng quá nhiều vào các dự án bất động sản nhà ở cao cấp. Thay vào đó, các ngân hàng tập trung nguồn vốn tín dụng đầu tư vào các dự án nhà ở xã hội, các dự án nhà ở thương mại có hiệu quả cao, tiêu thụ tốt, đáp ứng nhu cầu thực của người dân. Đồng thời, việc mở rộng tín dụng cần đi đôi với kiểm soát chất lượng tín dụng, tăng cường công tác thẩm định, giám sát việc sử dụng vốn vay, đảm bảo đúng mục đích, hạn chế nợ xấu mới phát sinh trong lĩnh vực bất động sản.

Thứ hai, Việt Nam cần phát triển dòng vốn từ trái phiếu bất động sản. Bộ Tài chính cần rà soát tình trạng tài chính (bao gồm tài sản, nợ, dòng tiền) của các công ty phát hành trái phiếu doanh nghiệp (TPDN) hiện đang gặp khó khăn nhằm hỗ trợ, theo dõi các biện pháp thực hiện các nghĩa vụ nợ trong thời gian tới. Với trái phiếu bất động sản đăng ký phát hành mới, các cơ quan quản lý giám sát cần tăng cường theo dõi, giám sát các trường hợp doanh nghiệp, nhóm doanh nghiệp có liên quan phát hành trái phiếu doanh nghiệp khối lượng lớn.

Thứ ba, thu hút vốn đầu tư nước ngoài, tạo kênh huy động vốn dài hạn cho thị trường bất động sản. Theo đó, Việt Nam cần thúc đẩy và thu hút nguồn vốn đầu tư nước vào lĩnh vực bất động sản, tái cấu trúc nguồn vốn, đẩy mảnh M&A dự án bất động sản với sự tham gia của các nhà đầu tư nước ngoài. Ngoài ra, cần khuyến khích sự phát triển của các nhà đầu tư có tổ chức trên thị trường thông qua việc thúc đẩy sự phát triển của các Quỹ đầu tư bất động sản để đa dạng hóa các kênh huy động vốn cho thị trường, nhằm giảm dần sự phụ thuộc vào nguồn vốn huy động từ các tổ chức tín dụng và thị trường trái phiếu doanh nghiệp.