Đồng loạt giảm lãi suất

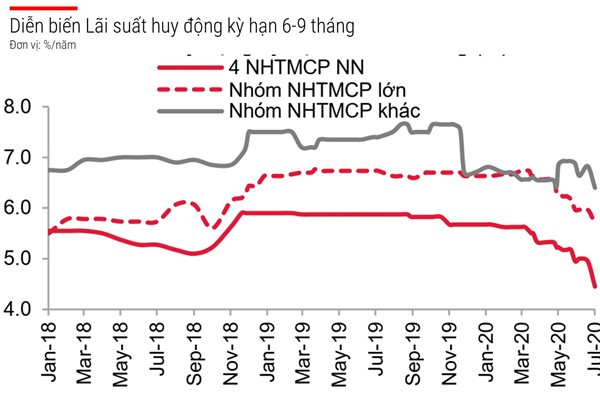

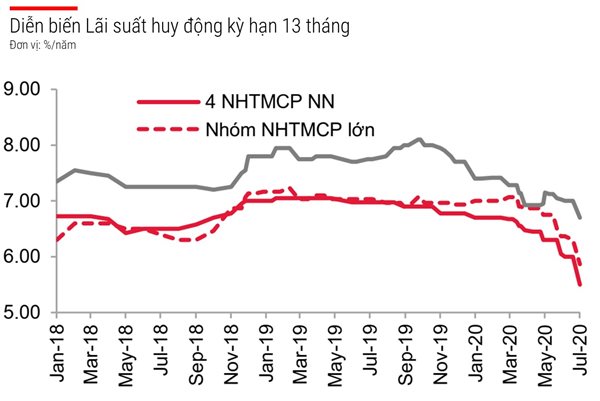

Từ đầu tháng 7 đến nay, nhiều ngân hàng tiếp tục điều chỉnh biểu lãi suất tiền gửi theo hướng giảm. “Đây là đợt giảm lãi suất mạnh nhất và tiếp nối đà giảm từ cuối năm 2019 đến nay”, báo cáo của Công ty chứng khoán SSI nhận định. Theo đó, các ngân hàng đồng loạt giảm mạnh lãi suất tiền gửi từ 10 - 90 điểm cơ bản tùy từng kỳ hạn.

Trong đó, bốn ngân hàng thương mại có vốn nhà nước tiếp tục duy trì đà giảm lãi suất, với mức giảm từ 25 - 30 điểm cơ bản ở các kỳ hạn dưới sáu tháng, giảm nhiều hơn (khoảng 50 điểm cơ bản) với các kỳ hạn từ sáu tháng trở lên.

Các ngân hàng tư nhân còn giảm mạnh hơn, từ 50 - 90 điểm cơ bản như trường hợp của Techcombank, ACB hay TPBank. Cả những ngân hàng thường có mức lãi suất cạnh tranh là VPBank, SHB, hay HDBank cũng lần lượt giảm 10 - 30 điểm cơ bản.

Theo khảo sát, biểu lãi suất huy động tại Vietcombank kỳ hạn một tháng được neo ở mức 3,7%/năm, trong khi sáu tháng là 4,4%năm, kỳ hạn 12 tháng là 6%/năm. Con số lãi suất này cũng gần tương tự với Vietinbank.

Mức lãi suất ở nhiều ngân hàng tư nhân cũng không khác biệt quá lớn ở kỳ hạn một tháng, như biểu lãi suất VPBank có hiệu lực từ đầu tháng 7 cho thấy với số tiền gửi dưới 300 triệu thì lãi suất 3,8%/năm, hay kỳ hạn sáu tháng là 6,2%, còn kỳ hạn 12 tháng thì hấp dẫn hơn ở mức 6,4%.

Một số ngân hàng đưa ra mức lãi suất khá hấp dẫn với kỳ hạn một tháng, như VIB hay HDBank lên tới 3,95%/năm. ACB công bố mức lãi suất hấp dẫn hơn nữa ở kỳ hạn 1-3 tháng, với mức lãi suất lên đến 4%/năm, theo biểu lãi suất cập nhật vào đầu tháng 7.

Nhìn chung, thống kê cho thấy lãi suất tiền gửi hiện ở mức 3,5 - 4,25% với kỳ hạn dưới sáu tháng, khoảng 4,4 - 6,7% với kỳ hạn sáu đến dưới 12 tháng, từ 5,5 - 7,5%/năm với kỳ hạn 12, 13 tháng.

"Vùng lãi suất này đã thấp hơn 0,75 - 1%/năm ở kỳ hạn dưới sáu tháng và thấp hơn từ 1 - 2%/năm ở các kỳ hạn sáu tháng trở lên so với thời điểm cuối năm 2019”, báo cáo của SSI nhận định.

Đây không phải là lần đầu tiên các ngân hàng đua hạ lãi suất đầu vào. Vào giữa tháng 5 trước đó, các ngân hàng đã điều chỉnh giảm đồng loạt sau khi Ngân hàng Nhà nước điều chỉnh giảm các loại lãi suất điều hành, với mức giảm khoảng 0,2 - 0,4 điểm phần trăm trong tuần đầu tiên của tháng. Trên thực tế, NHNN đã hai lần giảm lãi suất điều hành với mức giảm 1,5%/năm.

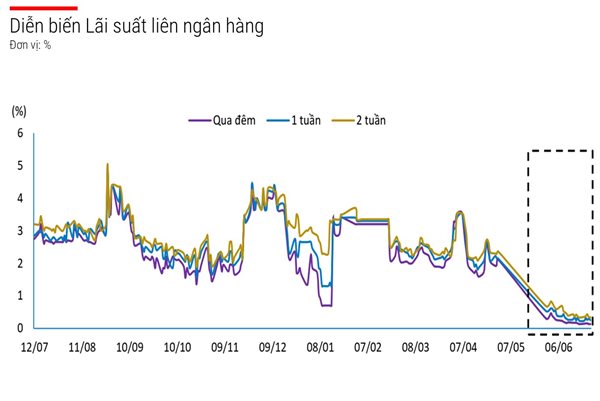

Thanh khoản thừa là một trong những lý do khiến các ngân hàng chủ động giảm lãi suất huy động từ thị trường dân cư. Trên thị trường mở và thị trường liên ngân hàng, các giao dịch diễn ra khá bình lặng. Lãi suất liên ngân hàng giữ quanh mức 0,21%/năm với kỳ hạn qua đêm, và khoảng 0,3%/năm với kỳ hạn một tuần. Theo đó, lãi suất liên ngân hàng trong tháng 6 đã giảm tiệm cận về mức thấp nhất trong năm năm qua.

Số liệu của Tổng cục thống kê cho thấy tính đến ngày 19/6, huy động vốn của các tổ chức tín dụng tăng 4,35%, thấp hơn đáng kể so với con số cùng kỳ là 6,09%. Dù vậy, tốc độ tăng trưởng tín dụng thấp hơn nhiều nên không tạo ra áp lực thanh khoản lên các nhà băng.

Trung tâm phân tích của SSI nhận định nhiều khả năng lãi suất tiền gửi sẽ đi ngang sau đợt giảm trên. Nguyên nhân là vì mức giảm lãi suất huy động khoảng 1 - 2% đã gần bằng với mức giảm lãi suất cho vay; triển vọng tăng trưởng tín dụng trở lại và đẩy mạnh giải ngân đầu tư công; lãi suất được điều hành theo hướng cân đối cùng tỷ giá và lạm phát.

Những băn khoăn về dòng tiền

Trên thực tế, mức lãi suất huy động có xu hướng giảm kéo theo nhiều hệ quả, làm ảnh hưởng đến hoạt động chung và dòng chảy vốn trong nền kinh tế.

Chẳng hạn như trường hợp các ngân hàng phải “ôm vốn” trong mùa Covid-19. Việc huy động vốn đầu vào có chi phí rẻ hơn sẽ trở thành gánh nặng nếu các nhà băng không có danh mục giải ngân an toàn và phù hợp, trong bối cảnh phải hỗ trợ các khoản nợ cũ trong mùa Covid-19 theo Thông tư 01.

Theo Công ty chứng khoán KBSV, các ngân hàng trong thời gian qua đã đồng loạt cắt giảm lãi suất là để cắt giảm chi phí vốn, hỗ trợ doanh thu và "bảo vệ" biên lãi thuần (NIM) khỏi áp lực suy giảm mạnh (do giảm lãi suất cho vay để hỗ trợ khách hàng). Chẳng hạn như trường hợp của BIDV, ngân hàng này công bố giảm tới 0,5%/năm lãi suất cho vay cùng lúc với việc giảm lãi suất huy động.

Trong khi đó, lãnh đạo một số nhà băng đều đưa ra nhận định chung rằng tình hình phía trước vẫn đang còn rất nhiều khó khăn. Theo đó, kết quả kinh doanh của ngành ngân hàng trong quý I, thậm chí quý II vẫn còn chưa bộc lộ thực sự hệ quả của những khoản nợ xấu vì Covid-19, thay vào đó có thể kéo dài tới hết năm nay.

Đây cũng là lý do khiến các ngân hàng “chùn tay”, không dám đẩy mạnh cho vay, thay vào đó là thận trọng quan sát diễn biến của Covid-19. Nhưng trong đó cũng có một số ngân hàng mong muốn đẩy tín dụng nhiều hơn trong bối cảnh kinh tế đang có dấu hiệu hồi phục.

NHNN mới đây đã nâng trần tăng trưởng tín dụng ở một số ngân hàng, trong bối cảnh nhiều số liệu tăng trưởng khả quan hơn được công bố. HSBC cũng vừa nâng gấp đôi mức dự báo tăng trưởng GDP trong năm nay, nhờ kinh tế hồi phục nhanh hơn kỳ vọng.

“Trong trường hợp cần thiết theo chỉ đạo của Chính phủ, đến cuối năm, NHNN sẽ có các giải pháp tiền tệ mạnh hơn, như tái cấp vốn cho những dự án, công trình có tác động lan tỏa để hỗ trợ tăng trưởng kinh tế từ nay đến cuối năm”, Thống đốc NHNN Lê Minh Hưng đặt vấn đề trong một hội nghị mới đây.

Ở phía người đi vay, khi lãi suất đầu vào tiếp tục giảm thì họ cũng kỳ vọng lãi suất cho vay đầu ra giảm theo. Tuy nhiên, trên thực tế, trong mùa Covid-19 thì nhiều doanh nghiệp lại than khó tiếp cận với dòng vốn ngân hàng, hoặc mức hỗ trợ của nhà băng là chưa đáng kể.

Phía cơ quan quản lý nhiều lần khẳng định rằng các ngân hàng không thể hạ chuẩn cho vay trong giai đoạn chống dịch Covid-19, trong khi các hoạt động hỗ trợ doanh nghiệp và người dân chịu ảnh hưởng bởi Covid-19 trong Thông tư 01 hiện đang phát huy tác dụng. Nếu cho vay “bừa bãi”, nguy cơ về nợ xấu tương tự giai đoạn trước đây thành hiện hữu.

Còn ở phía người gửi tiền, lãi suất thấp hơn tạo động lực để họ tìm kiếm một kênh đầu tư hoặc kênh giữ tiền khác có hiệu quả hơn. Giới quan sát đặt câu hỏi về hướng chảy của dòng tiền khi lãi suất tín dụng không còn hấp dẫn, trong bối cảnh giá vàng tiếp tục xu hướng tăng, số lượng tài khoản chứng khoán cá nhân trên thị trường chứng khoán mở ngày càng nhiều và Bộ Tài chính thì mới đây cảnh báo về nguy cơ nhà đầu tư cá nhân mất trắng khi đầu tư trên thị trường trái phiếu doanh nghiệp.