Ngân hàng nhỏ của Mỹ rơi vào khủng hoảng thanh khoản

Silvergate Bank (ngân hàng thương mại với tổng tài sản xếp thứ 128 tại Mỹ) gặp trở ngại về thanh khoản đầu tiên khi là FTX - một sàn giao dịch điện tử - đang gặp rắc rối pháp lý. Tiếp theo đó đến, Sillicon Valey Bank (SVB, ngân hàng thương mại lớn thứ 16 của Mỹ tính theo tổng tài sản), rơi vào khủng hoảng thanh khoản ngày 10/3 và phải nộp đơn xin bảo hộ phá sản vào ngày 17/3. Và Signature Banks (ngân hàng thương mại xếp thứ 29 của Mỹ tính theo tổng tài sản) cũng bị buộc phải ngưng hoạt động và phải chịu sự tiếp quản của cơ quan quản lý vì rủi ro hệ thống vào ngày 12/3. Các sự kiện trên dấy lên lo ngại về khủng hoảng tài chính như năm 2008.

Theo ghi nhận của ACBS, đợt khủng hoảng thanh khoản vừa qua tại một số ngân hàng nhỏ của Mỹ xảy ra trong bối cảnh Cục dự trữ Liên bang Mỹ (FED) tăng lãi suất quá cao và quá nhanh dẫn đến danh mục đầu tư các trái phiếu, kể cả trái phiếu chính phủ Mỹ cũng đối diện với khoản lỗ khổng lồ do hưởng lợi suất quá thấp trong thời kỳ tiền rẻ (2020 - 2021).

Và sự kiện tại SVB cũng là do bối cảnh tiền rẻ trong quá khứ gây ra. Trong thời gian tiền rẻ, SVB huy động được rất nhiều tiền gửi, chủ yếu từ các startup và quỹ đầu cơ tại thung lũng Silicone, và thay vì đem phần lớn số tiền huy động đó đi cho vay thì SVB lại đi đầu tư phần lớn vào trái phiếu chính phủ Mỹ và các giấy tờ có giá đảm bảo bằng các tài sản thế chấp (MBS) với mức lãi suất thấp cùng với thời hạn dài hơn thời hạn của các khoản tiền gửi (chiếm gần 65% tổng tài sản).

Vì vậy, khi các khách hàng thực hiện rút tiền, ngân hàng phải thanh lý các danh mục đầu tư này để đảm bảo thanh khoản chi trả cho người gửi tiền dẫn đến rủi ro thanh khoản (xảy ra khi các khoản cho vay hay danh mục tài sản thanh khoản và tiền gửi có kỳ đáo hạn khác nhau).

Nhưng do bán với mức lỗ quá lớn dẫn đến rủi ro lãi suất (chênh lệch giá giữa các khoản cho vay hay tài sản nợ danh mục tài sản thanh khoản và tiền gửi). Và khi phần lỗ sắp vượt qua cả vốn chủ sở hữu khiến SVB phải buộc huy động thêm từ cổ đông càng làm tâm lý nhà đầu tư và người gửi tiền hoảng sợ khiến SVB càng rơi sâu vào khủng hoảng và buộc phải nộp đơn xin phá sản. Sau SVB thì Signature Bank cũng bị trường hợp tương tự và cũng bị buộc đóng cửa tạm thời.

ACBS nhận định rằng rủi ro của các sự kiện trên sẽ vẫn tập trung tại một số ngân hàng nhỏ tại Mỹ khi các ngân hàng nhỏ này được Quốc hội Mỹ nới lỏng các luật lệ (đạo luật Dodd - Frank) kiểm soát trong năm 2018 (đạo luật chỉ kiểm soát chặt chẽ các ngân hàng lớn nước Mỹ với tài sản trên 250 tỷ USD để tránh đổ vỡ hệ thống nhưng dưới 250 tỷ USD thì lại được miễn các tỷ lệ hà khắc này).

Đối với hệ thống ngân hàng Việt Nam, ACBS nhận định các sự kiện diễn ra tại Mỹ nêu trên không có tác động đáng kể đến sức khỏe tài chính các ngân hàng Việt Nam và các khoản tiền gửi của khách hàng vẫn được đảm bảo bởi Ngân hàng Nhà nước.

Việc các ngân hàng Mỹ bị lỗ từ hoạt động đầu tư trái phiếu kho bạc Mỹ cũng không có nét tương đồng với tình hình thực tế tại Việt Nam do: tỷ trọng trái phiếu chính phủ trên bảng cân đối của các ngân hàng là tương đối thấp, thường chỉ chiếm dưới 10% tổng tài sản của các ngân hàng; các ngân hàng Việt Nam không phải trích lập dự phòng giảm giá các khoản đầu tư trái phiếu chính phủ theo Thông tư 24/2022 của Bộ Tài chính và trên thực tế, lợi suất trái phiếu Chính phủ Việt Nam có xu hướng giảm trong thời gian gần đây.

FED tiếp tục tăng lãi suất cơ bản

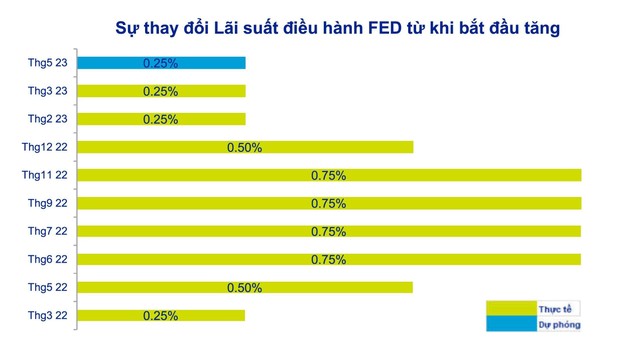

Các quan chức Cục Dự trữ Liên bang Mỹ (FED) đã bỏ phiếu để tăng lãi suất cơ bản thêm nửa điểm phần trăm (+0.25%) và phát ra tín hiệu trong dự báo kinh tế mới được FED đưa ra là vẫn giữ lộ trình lãi suất dự kiến cho năm 2023 là 5,25% và giữ nguyên mức này cho đến năm 2024.

Bên cạnh đó, trong dự báo kinh tế mới được FED công bố, ACBS nhận thấy triển vọng kinh tế đang xấu đi theo thời gian. FED đã hạ triển vọng kinh tế Mỹ với tăng trưởng GDP chỉ tăng 0,4% vào năm 2023 (so với 0,5% dự báo vào tháng 12/2022), cho thấy FED kỳ vọng tăng trưởng kinh tế sẽ hạ nhiệt khi nền kinh tế tiếp tục chống lại lạm phát cao.

Ngoài ra, FED cũng tăng dự báo trung bình về lạm phát trong năm 2023, được đo bằng chi tiêu tiêu dùng cá nhân (PCE), sẽ tăng 3,3% trong suốt năm 2023 (nhanh hơn mức 3,1% dự báo vào tháng 12/2022) nhưng giảm tỷ lệ thất nghiệp từ 4,6% xuống mức 4,5% được dự đoán vào tháng 12/2022.

Bất chấp lạm phát cao ở Mỹ, cùng với việc FED và các ngân hàng trung ương lớn khác tăng lãi suất và chương trình Thắt chặt định lượng của FED, ACBS duy trì kỳ vọng CPI của Việt Nam năm 2023 sẽ tăng trong khoảng 3,2% - 4,5% với dự kiến những tác động gián tiếp của tăng giá xăng dầu và các chi phí điện, nước, y tế và giáo dục tăng trong năm 2023.

Bên cạnh đó, ACBS dự kiến thanh khoản hệ thống ngân hàng sẽ duy trì ở mức hiện tại để hỗ trợ VNĐ từ Ngân hàng Nhà nước. Tuy nhiên do nhu cầu về vốn vay vẫn duy trì thấp do lãi suất vẫn cao hơn nhu cầu hiện tại của nền kinh tế.

Theo quan sát của ACBS thì hiện tại nguồn USD đổ vào Việt Nam đang dồi dào sẽ giúp hỗ trợ tỷ giá cũng như thanh khoản của hệ thống ngân hàng. Cho nên, dự kiến lãi suất liên ngân hàng có thể được duy trì thấp trong thời gian tới nhưng do áp lực từ việc tăng lãi suất điều hành của FED (FFR) vẫn còn nên vẫn không loại trừ khả năng nếu áp lực tỷ giá quay trở lại thì Ngân hàng Nhà nước sẽ vẫn phải giảm thanh khoản thị trường liên ngân hàng để đẩy lãi suất VNĐ không quá chênh lệch so với lãi suất USD và trong trường hợp đó, dự kiến lãi suất liên ngân hàng có thể dao động xung quanh mốc 5 - 6% nếu như áp lực tỷ giá quay trở lại.

Ngoài ra, ACBS dự kiến Ngân hàng Nhà nước có thể cố gắng giữ nguyên chính sách điều hành hiện hành với mức lãi suất điều hành hợp lý nhằm hỗ trợ phát triển kinh tế. Tuy nhiên, trong trường hợp xấu nhất (lạm phát tiếp tục duy trì ở mức cao tại Mỹ, thị trường lao động Mỹ vững mạnh và FED cần mạnh tay hơn với kế hoạch tăng lãi suất, đặc biệt khi số liệu lạm phát cơ bản tháng 2/2023 của Mỹ cao hơn dự đoán của thị trường), dự kiến trường hợp xấu nhất, Ngân hàng Nhà nước có thể tăng dần lãi suất điều hành (nhất là lãi suất tái cấp vốn) thêm 50 - 100 điểm cơ bản trong cả năm 2023 để hỗ trợ đảm bảo mục tiêu ổn định tỷ giá.

ACBS dự kiến những áp lực mất giá của VNĐ trong năm 2023 sẽ thấp, khi: Đồng USD suy yếu trong thời gian gần đây đã góp phần làm cho VNĐ mạnh. ACBS dự đoán xu hướng này có thể tiếp tục do FED dự kiến sẽ giảm tốc độ tăng lãi suất vào năm 2023 và có thể dừng tăng lãi suất trong nửa cuối năm 2023; FDI giải ngân dự kiến sẽ tiếp tục tăng trưởng mạnh và giải ngân vốn FDI 2022 tiếp tục tăng 13,55% so với cùng kỳ, đạt 22,4 tỷ USD và trong 2 tháng 2023 giảm nhẹ nhưng vẫn đạt hơn 2,5 tỷ USD do Việt Nam vẫn là nhà sản xuất chi phí thấp, kinh tế vĩ mô ổn định và chi phí lao động cạnh tranh hơn trong khu vực, có thể hấp dẫn các doanh nghiệp FDI đầu tư và thành lập nhà máy sản xuất, mang lại nhiều USD hơn cho Việt Nam; Sự phục hồi mạnh mẽ của ngành dịch vụ đặc biệt đến từ du lịch quốc tế (doanh thu bán lẻ dịch vụ lữ hành năm 2022 tăng 271% và tiếp tục tăng 124% trong 2 tháng 2023) cũng là yếu tố hỗ trợ cho dòng vốn ngoại; Rủi ro suy thoái gia tăng, đặc biệt tại các đối tác thương mại lớn của Việt Nam như Mỹ, EU, Nhật Bản và Trung Quốc. May mắn thay, dự báo kinh tế mới nhất của IMF đã điều chỉnh mức tăng trưởng GDP toàn cầu năm 2023 lên 2,9% từ mức 2,7% được dự báo vào tháng 10/2022, nhờ đó, hoạt động xuất khẩu, một trong những nguồn cung cấp USD chính cho Việt Nam, có thể vẫn khả quan trong năm 2023, mặc dù tốc độ tăng trưởng có thể điều chỉnh.

Nhà đầu tư chứng khoán Việt Nam cẩn trọng khi dùng đòn bẩy tài chính

Quan điểm của ACBS là thận trọng trong nửa đầu 2023 đối với VN-Index với thanh khoản duy trì ở mức thấp do áp lực lãi suất cũng như áp lực đáo hạn trái phiếu doanh nghiệp. Tuy nhiên nhờ Nghị quyết 33/NQCP ban hành ngày 11/3 là một thông tin tích cực giúp giải tỏa áp lực đáo hạn các trái phiếu doanh nghiệp cũng như giúp các doanh nghiệp bất động sản có hướng tái cấu trúc và xử lý các khoản nợ liên quan đến trái phiếu doanh nghiệp. Tính từ ngày 11/3 đến giờ, có hơn 9.000 tỷ đồng trái phiếu doanh nghiệp được phát hành.

Bên cạnh đó, nhà đầu tư cũng nên hết sức cẩn trọng trong việc sử dụng đòn bẩy vì áp lực gia tăng lãi suất vẫn còn duy trì khi FED vẫn giữ nguyên lộ trình tăng lãi suất với một đợt tăng lãi suất dự kiến tháng 5/2023. Một điểm sáng hỗ trợ tích cực cho thị trường chứng khoán Việt Nam trong 6 tháng năm 2023 là dòng vốn nước ngoài từ các quỹ ETFs (với hơn 4.000 tỷ giải ngân từ đầu năm tới giờ từ các quỹ Fubon FTSE Việt Nam, quỹ VanEck Vectors, quỹ FTSE Vietnam) vẫn tiếp tục được giải ngân dần dần trong năm 2023./.