Đẩy mạnh giải ngân, nâng tỷ trọng rót vốn

Khối ngoại đã chuyển trạng thái từ bán ròng trong 9 tháng đầu năm 2022 sang mua ròng trong cả năm. Tính chung năm 2022, khối này đã giải ngân ròng vào thị trường 29.238 tỷ đồng, trong khi năm 2020 bán ròng 18.794 tỷ đồng và xác lập kỷ lục bán ròng tới 62.237 tỷ đồng vào năm 2021.

Riêng trong tháng 11/2022, dòng tiền giải ngân ròng từ khối ngoại (hơn 16.000 tỷ đồng) có sự hỗ trợ đáng kể từ dòng vốn ETF đổ vào thị trường, trong đó chủ yếu từ Fubon ETF và quỹ ETF dựa trên rổ chỉ số VNDiamond.

Một nghiên cứu của Công ty Chứng khoán BIDV (BSC) phân tích trên 50 tỷ USD nhà đầu tư nước ngoài sở hữu trên thị trường chứng khoán Việt Nam cho thấy, hơn một nửa thuộc sở hữu của khối ngoại là do nhà đầu tư chiến lược nắm giữ. Nhóm này thường có thời gian sở hữu cổ phiếu dài hạn.

Nhóm thứ hai là các quỹ đầu tư thường từ châu Âu, phân bổ phần lớn tài sản vào chứng khoán Việt Nam. Các nhà đầu tư này gắn bó với sự phát triển của thị trường và việc đầu tư phụ thuộc số tiền huy động được từ nhà đầu tư.

Ngoài ra, thị trường còn có nhóm quỹ đầu tư chỉ số, chiếm hơn 10% số lượng cổ phiếu nhà đầu tư nước ngoài nắm giữ, hoạt động khá linh hoạt; và nhóm nhà đầu tư mua chứng khoán thông qua chứng chỉ P-notes, được xem là dòng tiền khá nóng.

Nhịp giảm mạnh của thị trường trong tháng 10 và nửa đầu tháng 11 đã kích hoạt dòng tiền vào thị trường cổ phiếu Việt Nam. Trong đó, dòng tiền tích cực lan tỏa ở nhiều quỹ ETF. Tổng giá trị vào ròng của các quỹ ETF đạt tới 6.981 tỷ đồng trong tháng 10, là giá trị cao nhất ghi nhận kể từ tháng 4/2021. Lũy kế từ đầu năm, dòng vốn ETF ghi nhận giá trị kỷ lục là 18.849 tỷ đồng, vượt xa con số 13.522 tỷ đồng của cả năm 2021.

Không chỉ đẩy mạnh giải ngân cổ phiếu trong thời gian qua, một số tín hiệu cho thấy dòng tiền sẽ tiếp tục chảy vào thị trường chứng khoán trong năm 2023. Đầu tháng 12/2022, VanEck Vietnam ETF (VNM ETF) cho biết, đã nhất trí thông qua việc thay đổi chỉ số tham chiếu từ MVIS Vietnam Index sang Market Vector Vietnam Local Index. Theo đó, MVIS Vietnam Index sẽ bị xóa và chuyển sang Market Vector Vietnam Local Index.

Với việc thay đổi chỉ số cơ sở trên, VNM ETF dự kiến sẽ tăng tỷ trọng của Việt Nam lên 100%, tương đương với khoảng hơn 100 triệu USD sẽ đổ vào thị trường chứng khoán Việt Nam. Ngày có hiệu lực dự kiến là 17/3/2023.

Trước đó, cuối tháng 11/2022, quỹ Fubon FTSE Vietnam ETF đến từ Đài Loan (Trung Quốc) cũng được cấp phép huy động vốn bổ sung lần thứ 4 với quy mô lên đến 5 tỷ Đài tệ, tương đương gần 4.000 tỷ đồng. Đợt chào bán lần thứ 4 của quỹ có hiệu lực từ ngày 23/11/2022.

Fubon FTSE Vietnam ETF có quy mô 12.300 tỷ đồng, mục tiêu là đầu tư 100% "cổ phiếu thuần Việt" và lựa chọn các ngành tiềm năng. Quỹ sẽ giải ngân mới vào chứng khoán Việt Nam trong giai đoạn từ tháng 12/2022 đến tháng 2/2023.

Những yếu tố thu hút khối ngoại

Trong thư gửi nhà đầu tư ngày 15/12/2022, PYN Elite nhận định, chỉ số VN-Index đã chạm đáy vào tháng 11/2022 ở mức 900 điểm và có cơ hội để tăng trưởng khả quan trong năm 2023.

"Sự tự tin trên thị trường được cải thiện. Chúng tôi kỳ vọng chỉ số VN-Index sẽ chuyển động cùng nhịp với tăng trưởng kinh tế Việt Nam và mức tăng lợi nhuận kỳ vọng của doanh nghiệp trong năm 2023. Trong số các quốc gia ASEAN, Việt Nam có triển vọng tăng trưởng kinh tế và lợi nhuận doanh nghiệp mạnh mẽ nhất", PYN Elite cho biết.

Thực tế, một trong những động lực kéo dòng tiền ngoại quay lại mua ròng mạnh thời gian vừa qua phải kể đến mức định giá hấp dẫn của thị trường. Chỉ số VN-Index đã kết thúc năm 2022 tại mốc 1.007,09 điểm, tương ứng giảm 32,78% so với thời điểm đầu năm và thuộc Top 5 thị trường giảm mạnh nhất toàn cầu.

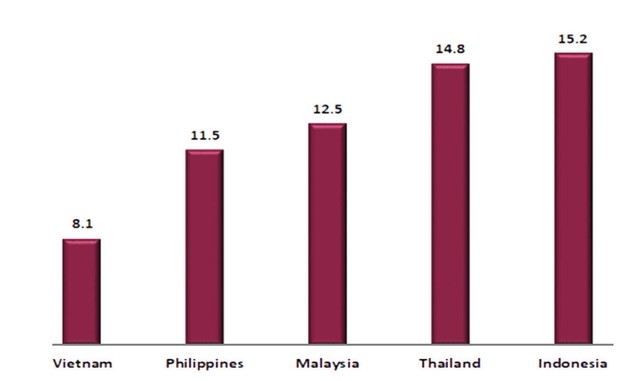

AFC Vietnam Fund nhận định, Việt Nam đang là một trong những nền kinh tế tăng trưởng nhanh nhất thế giới, với GDP năm 2022 tăng 8,02% và dự kiến tăng 6% năm 2023. Vậy nên, đà giảm gần đây của thị trường chứng khoán đã đưa định giá thị trường xuống mức cực kỳ hấp dẫn, với PE dự phóng 2023 ở mức 8,1, so với Philippines 11,5 lần, Malaysia 12,5 lần, Thái Lan 14,8 lần.

"Trong góc nhìn của chúng tôi, điều này tạo ra cơ hội mua tuyệt vời đối với nhà đầu tư dài hạn. Một điều thú vị khác là các thị trường mới nổi so với S&P 500 đang giao dịch ở mức thấp nhất 34 năm qua. Điều này khiến nhà đầu tư suy nghĩ rằng, có phải mọi tin xấu đều đã được phản ánh vào giá và liệu có cơ hội nào như vậy xuất hiện trong 10 năm tới?", AFC Vietnam Fund đánh giá.

Các nhà đầu tư nước ngoài cũng kỳ vọng Việt Nam sẽ được nâng hạng lên thị trường mới nổi. Theo một thống kê của Giám đốc điều hành dịch vụ tài chính J.P.Morgan ở khu vực châu Á - Thái Bình Dương, nếu được nâng hạng lên thị trường mới nổi thì có khoảng 5 tỷ USD ở các quỹ ETF sẽ đổ vào Việt Nam. Do đó, việc thị trường đang trong giai đoạn định giá thấp là cơ hội rất tốt để đầu tư và nắm giữ.

Ngoài định giá hấp dẫn, thị trường Việt Nam được hưởng lợi từ các yếu tố vĩ mô khác trên thị trường toàn cầu. Cụ thể, đồng USD yếu đi giúp dòng vốn chuyển hướng vào thị trường mới nổi, hay câu chuyện Trung Quốc mở cửa trở lại nền kinh tế từ đầu năm 2023 sẽ giúp dòng tiền đẩy mạnh sang các thị trường trong khu vực châu Á như Việt Nam, Ấn Độ, Hàn Quốc, Đài Loan (Trung Quốc).

Theo AFC Vietnam Fund, trong số các thị trường cận biên châu Á, Việt Nam nổi bật khi nhận tác động tích cực từ 3 yếu tố lớn: Trung Quốc mở cửa trở lại, sự dịch chuyển của chuỗi cung ứng toàn cầu và tăng trưởng GDP.

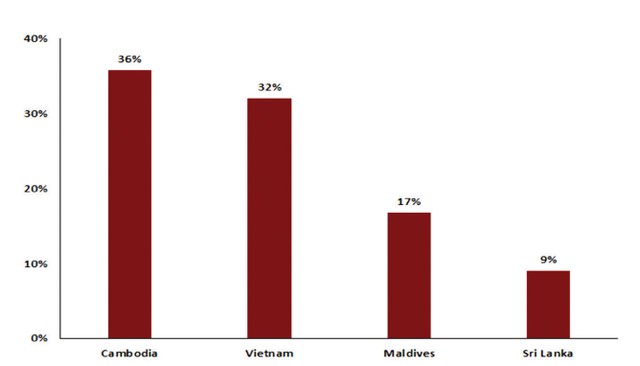

Trước tiên, với việc Trung Quốc mở cửa, sự trở lại của dòng du khách sẽ thúc đẩy tăng trưởng kinh tế, nhất là khi du khách Trung Quốc chiếm thị phần lớn trong tổng lượng du khách quốc tế tới Việt Nam.

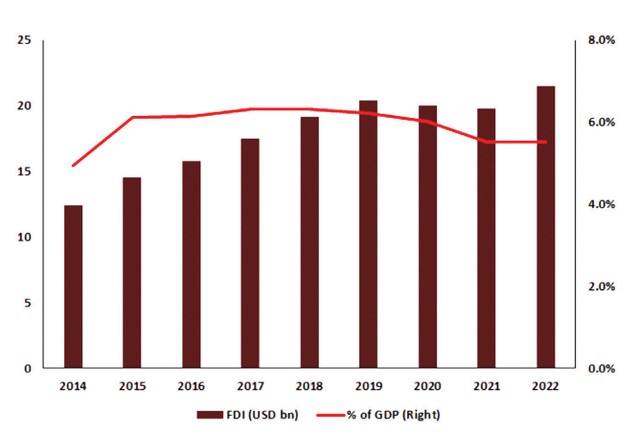

Dòng vốn đầu tư trực tiếp vào Việt Nam tiếp tục duy trì, với chủ yếu vốn đầu tư vào lĩnh vực sản xuất và thị trường xuất khẩu. Thêm vào đó, các tập đoàn đa quốc gia như Apple và Samsung cũng có kế hoạch mở rộng hoạt động sản xuất các sản phẩm giá trị cao tại Việt Nam như Apple Watch và linh kiện bán dẫn của Samsung. Điều này không chỉ cho thấy Việt Nam đóng vai trò quan trọng hơn trong ngành công nghiệp sản xuất toàn cầu, mà còn thể hiện sự cải thiện vị trí trong chuỗi cung ứng./.