Đến thời điểm này, Ngân hàng Nhà nước đã có 11 năm thực hiện công cụ hạn mức tín dụng đối với các ngân hàng. Phần lớn dư luận đều đánh giá cao công tác điều hành tín dụng của Ngân hàng Nhà nước, dù vậy vẫn có ý kiến cho rằng việc chậm nới room tín dụng đã làm lỡ mất thời cơ tăng trưởng hoặc nên bỏ hạn mức tín dụng vì công cụ này đã lạc hậu, là biện pháp hành chính và không còn ý nghĩa. Việc phân bổ hạn mức tín dụng chưa đảm bảo khách quan, tạo cơ chế xin cho…

Tuy nhiên, lãnh đạo Ngân hàng Nhà nước và các ngân hàng thương mại lại cho rằng, chưa thể bỏ công cụ hạn mức tín dụng vì sẽ gây áp lực lên lãi suất, phá vỡ tính ổn định mà room tín dụng đang tạo ra trong suốt một thập niên qua.

Phân bổ nhưng không cào bằng

Ủng hộ cơ chế cấp room tín dụng song lãnh đạo nhiều ngân hàng đề nghị cần có tỷ lệ phân bổ theo chất lượng hoạt động của các tổ chức tín dụng, tránh việc phân bổ cào bằng. Việc thông tin riêng đến từng tổ chức tín dụng là cần thiết vì phân bổ theo xếp loại không thể công khai ra công chúng, ảnh hưởng đến sự cạnh tranh giữa các tổ chức tín dụng.

Ông Phạm Quang Dũng, Chủ tịch Hội đồng quản trị Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam (Vietcombank) cho rằng, chỉ tiêu tăng trưởng tín dụng là một tham số kinh tế vĩ mô rất quan trọng, các ngân hàng trung ương trên thế giới đều kiểm soát chỉ tiêu này trực tiếp hoặc gián tiếp. Tại Việt Nam, chỉ tiêu này hàng năm đã được tính toán và xác định dựa trên các mô hình kinh tế lượng, căn cứ mục tiêu lạm phát, diễn biến kinh tế vĩ mô, tổng quy mô tăng trưởng tín dụng được xử lý khoa học. Tiêu chí phân bổ cho các ngân hàng càng ngày càng được làm chặt chẽ hơn theo Thông tư 52.

Cùng chung quan điểm, ông Lưu Trung Thái, Tổng Giám đốc Ngân hàng Thương mại cổ phần Quân đội (MB) cũng nhận định, thực tế nhiều năm qua đã chứng minh phương pháp điều hành tín dụng của Ngân hàng Nhà nước và phân bổ chỉ tiêu tăng trưởng tín dụng hàng năm cho từng tổ chức tín dụng đã phát huy hiệu quả trong việc kiềm chế lạm phát, ổn định vĩ mô và hỗ trợ tăng trưởng kinh tế. Việc thông báo chỉ tiêu tăng trưởng tín dụng ngay từ đầu năm cũng giúp các tổ chức tín dụng chủ động trong hoạt động kinh doanh của mình.

Tổng Giám đốc MB cũng đánh giá các tiêu chí phân bổ chỉ tiêu tăng trưởng tín dụng được Ngân hàng Nhà nước thực hiện công khai, minh bạch căn cứ kết quả đánh giá xếp hạng theo Thông tư 52 cùng với các tiêu chí khác.

"Các tiêu chí của Thông tư 52 đã phản ánh các tiêu chuẩn chung của thế giới đồng thời có các tiêu chuẩn đánh giá của Ngân hàng Nhà nước. Cách tiếp cận theo xếp hạng như vậy là phù hợp với thực tế", ông Thái nói.

Trong năm 2022, để kịp thời thông báo chỉ tiêu tăng trưởng tín dụng cho các tổ chức tín dụng, Ngân hàng Nhà nước đã căn cứ các kết quả xếp hạng năm 2020 của từng tổ chức tín dụng theo Thông tư 52. Đây là kết quả xếp hạng mới nhất tại thời điểm phân bổ đầu năm.

Ngân hàng Nhà nước cũng đã áp dụng một số chỉ tiêu để cụ thể hóa chủ trương chỉ đạo của chính phủ và điều hành của Ngân hàng Nhà nước làm cơ sở điều chỉnh tăng hoặc giảm chỉ tiêu tăng trưởng tín dụng đối với từng tổ chức tín dụng trong quá trình phân bổ như tiêu chí các tổ chức tín dụng tham gia xử lý các tổ chức tín dụng yếu kém.

Góp phần kiểm soát lạm phát, ổn định vĩ mô

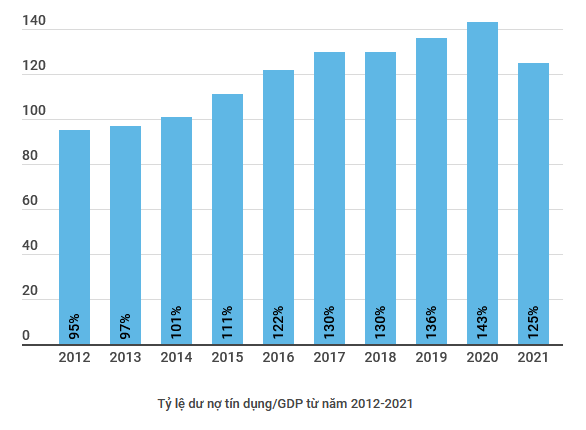

Giải thích nguyên nhân vì sao đến giờ Ngân hàng Nhà nước vẫn giữ trần tín dụng đối với các ngân hàng thương mại, ông Phạm Chí Quang, Phó Vụ trưởng phụ trách Vụ Chính sách tiền tệ cho biết, trước năm 2021 do đặc thù kinh tế Việt Nam, các nhu cầu vốn phụ thuộc chủ yếu vào tín dụng ngân hàng, kênh tín dụng là kênh cung cấp vốn chủ yếu cho nền kinh tế, có tốc độ tăng rất nhanh. Giai đoạn 2007 - 2010, tín dụng tăng bình quân trên 36%, tỷ lệ tín dụng/GDP cũng tăng rất nhanh, kéo theo các cuộc đua lãi suất, dẫn đến lãi suất cho vay tăng nhanh, nợ xấu hệ thống ngân hàng tăng cao.

Nhiều tổ chức tín dụng mất khả năng thanh toán, hệ thống đứng trước bờ vực khủng hoảng, gây bất ổn kinh tế vĩ mô, lạm phát lên mức 2 con số, đỉnh điểm là vào năm 2008. Các tổ chức quốc tế IMF, WB, Moody’s… cảnh báo nới lỏng tín dụng giai đoạn này đã gia tăng nguy cơ rủi ro trọng yếu đối với nền kinh tế, đe dọa an toàn hệ thống, mất khả năng kiểm soát và nguy cơ nợ xấu.

Cũng theo ông Quang, trong bối cảnh đó, từ năm 2011, kết hợp với việc siết chặt hoạt động thanh tra giám sát theo các tiêu chí an toàn theo chuẩn mực quốc tế, Ngân hàng Nhà nước đã tiến hành giao chỉ tiêu tăng trưởng tín dụng cho từng tổ chức tín dụng căn cứ vào năng lực tài chính, quản trị, điều hành của từng tổ chức tín dụng. Ngoài ra, Ngân hàng Nhà nước thường xuyên nghiên cứu, điều chỉnh, cập nhật để đảm bảo biện pháp điều hành tăng trưởng tín dụng bám sát tình hình thực tiễn, nhằm đạt mục tiêu hàng năm do chính phủ, Ngân hàng Nhà nước đặt ra trong kiểm soát lạm phát, đảm bảo an toàn hệ thống và ổn định thị trường tiền tệ, ngoại hối.

Các tiêu chí chính sách phân bổ chỉ tiêu tăng trưởng tín dụng được Ngân hàng Nhà nước công bố công khai ngay từ đầu năm tại Chỉ thị 01 của Thống đốc và đều được kiểm toán Ngân hàng Nhà nước, kiểm toán nhà nước tiến hành kiểm toán, đánh giá thể hiện rõ nguyên tắc công khai, minh bạch. Vì vậy, từ năm 2011 đến nay, tăng trưởng tín dụng toàn hệ thống giảm mạnh từ 30%/năm (cá biệt có năm lên tới 53,8%) xuống chỉ còn 12 - 14% những năm gần đây.

Sự ổn định của thị trường tiền tệ đã góp phần kiểm soát lạm phát, góp phần thúc đẩy các tổ chức tín dụng nâng cao năng lực quản trị điều hành, cải thiện các chỉ số an toàn hoạt động và giảm mặt bằng lãi suất thị trường.

Đồng tình với quan điểm trên, các chuyên gia của Viện CFA cũng cho rằng, nếu bỏ room tín dụng có thể các ngân hàng sẽ quay trở lại việc phát triển theo chiều rộng dựa trên kỳ vọng cân bằng giữa lợi nhuận và rủi ro, khi đó sẽ có thể đẩy hoạt động cho vay của toàn ngành đến những lĩnh vực có rủi ro cao. Ngoài ra, điều này cũng có thể khiến cho vai trò định hướng nguồn vốn của Ngân hàng Nhà nước sẽ vấp phải rất nhiều hạn chế so với những gì đang có hiện tại, qua đó ảnh hưởng đến hiệu quả sử dụng tín dụng của nền kinh tế trong việc tạo ra tăng trưởng.

Cũng theo các chuyên gia, việc đề xuất bỏ room tín dụng không sai xét về mặt lý luận để có thể trả ngành ngân hàng về cơ chế thị trường vốn có. Tuy nhiên, những hệ lụy tiềm tàng đã đề cập trên sẽ có thể phá vỡ tính ổn định đang có mà room tín dụng đang tạo ra trong suốt một thập niên qua.

Không phải ngẫu nhiên, nhờ tính ổn định này mà hiện tại Ngân hàng Nhà nước đang có một lợi thế trong việc điều hành chính sách tiền tệ một cách linh hoạt trong bối cảnh toàn cầu đang phải đối mặt với nhiều bất ổn./.