Mạnh tay hút tiền

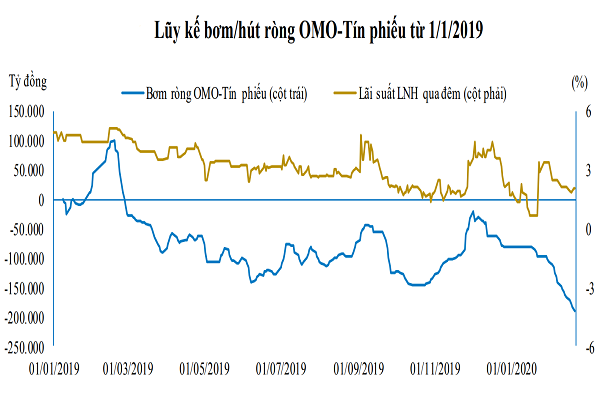

Liên tục kể từ đầu tháng 2 đến nay, Ngân hàng Nhà nước liên tục phát hành tín phiếu để hút tiền về, đều đặn khoảng 5.000 tỷ đồng mỗi phiên, nhưng cũng có phiên lượng tiền được hút về được đẩy lên tới 10.000 tỷ đồng.

Mặc dù trong một số phiên gần đây, lượng tiền hút về có giảm hơn, như phiên ngày 21/2, nhà điều hành chỉ hút về 3.000 tỷ đồng và ngày 24/2 lượng hút về tiếp tục giảm còn 1.000 tỷ đồng. Tuy nhiên, tính chung từ đầu tháng 2 đến nay, Ngân hàng Nhà nước đã hút về tới 85.000 tỷ đồng.

Trước đó, trong tháng đầu năm 2020, Ngân hàng Nhà nước cũng đã hút về 25.000 tỷ đồng. Như vậy kể từ đầu năm đến nay, đã có 110.000 tỷ đồng được hút về qua kênh tín phiếu, tất cả đều là tín phiếu kỳ hạn 91 ngày. Có nghĩa, lượng tiền này sẽ được nhà điều hành tạm thời “lưu kho” khoảng 3 tháng.

Lãi suất tín phiếu cũng giảm dần từ mức 2,8% vào ngày 20/1 xuống còn 2,65% như hiện nay. Điều đó cho thấy thanh khoản của hệ thống đang rất dư thừa, nên các nhà băng sẵn sàng mua tín phiếu với lãi suất thấp hơn.

Thanh khoản dư thừa lớn khiến nhu cầu vay mượn lẫn nhau của các nhà băng giảm mạnh, kéo lãi suất liên ngân hàng liên tục giảm sâu. Hiện lãi suất mà các nhà băng cho nhau vay mượn qua đêm, loại giao dịch chiếm tỷ trọng lớn nhất trên thị trường liên ngân hàng, đã giảm còn 2,09%/năm, thấp hơn gần 1 điểm phần trăm so với thời điểm cuối tháng 1; lãi suất kỳ hạn 1 tuần cũng giảm về còn 2,50%/năm, thấp hơn 0,72 điểm phần trăm.

Theo một chuyên gia ngân hàng, lý do khiến thanh khoản ngân hàng dư thừa lớn một phần cũng bởi dòng tiền có xu hướng quay trở lại hệ thống ngân hàng sau Tết Nguyên đán. Bên cạnh đó, việc Ngân hàng Nhà nước mua vào một lượng lớn ngoại tệ trong năm qua cũng góp phần làm gia tăng thanh khoản cho các nhà băng. Theo đó, năm qua Ngân hàng Nhà nước đã mua vào hơn 20 tỷ USD để nâng dự trữ ngoại hối quốc gia lên mức cao kỷ lục, gần 80 tỷ USD. Điều đó cũng có nghĩa đã có hơn 500.000 tỷ đồng được bơm vào thị trường.

“Giai đoạn trước Tết, Ngân hàng Nhà nước chưa muốn hút mạnh tiền về do lo ngại các ngân hàng gặp khó khăn thanh khoản khi người dân, doanh nghiệp có xu hướng rút tiền để chi dùng dịp Tết. Nay dòng tiền đã quay lại hệ thống ngân hàng, thanh khoản dư thừa nên nhà điều hành phải hút bớt tiền về”, vị chuyên gia trên cho biết.

Nguyên nhân do đâu?

Theo vị chuyên gia trên, áp lực lạm phát cũng là một trong những lý do khiến nhà điều hành phải mạnh tay hút tiền trong thời gian gần đây. “Lạm phát bật tăng rất mạnh trong tháng đầu năm mà trong đó có yếu tố tiền tệ”, vị chuyên gia trên cho biết.

Quả vậy, theo Tổng cục Thống kê, chỉ số giá tiêu dùng (CPI) tháng 1 tăng tới 1,23% so với tháng trước và tăng 6,43% so với cùng ký năm trước, mức tăng cao nhất của CPI tháng 1 trong 7 năm gần đây. Trong đó lạm phát cơ bản tháng 1 cũng tăng 0,76% so với tháng trước và tăng 3,25% so với cùng kỳ năm trước, cao hơn nhiều mức tăng 0,3% và 1,83% của lạm phát cơ bản tháng 1 năm 2019. Mức này cũng cao hơn so với mục tiêu duy trì lạm phát cơ bản bình quân tăng khoảng 2 - 2,5% trong năm nay.

Phân tích sâu hơn, vị chuyên gia này cho biết, chính sách tiền tệ đã được nới lỏng hơn để hỗ trợ tăng trưởng kinh tế trong nửa cuối năm 2019. Theo đó, không chỉ cắt giảm 0,25% các mức lãi suất điều hành, Ngân hàng Nhà nước còn kéo giảm trần lãi suất huy động và cho vay ngắn hạn để hỗ trợ doanh nghiệp mở rộng sản xuất kinh doanh. Việc nới lỏng tiền tệ còn được thể hiện qua việc nhà điều hành luôn duy trì mức tăng của lượng tiền cung ứng cao hơn so với mức tăng tín dụng. “Do độ trễ của chính sách nên việc nới lỏng tiền tệ sẽ bắt đầu có ảnh hưởng đến lạm phát trong năm 2020”, vị chuyên gia này nhấn mạnh.

Trong khi đó, dịch SARS-CoV-2 bùng phát mạnh trong những tháng đầu năm càng khiến cho diễn biến lạm phát năm nay thêm khó lường. Mặc dù dự báo CPI tháng 2 giảm 0,46% so với tháng trước, song Công ty chứng khoán KBSV ước tính CPI tháng 2 vẫn tăng 5,11% so với tháng 2/2019 và lạm phát bình quân tăng 5,77% so với cùng kỳ năm 2019. Đặc biệt, lạm phát cơ bản bình quân ước tính tăng 2,96% so với cùng kỳ năm trước, cao hơn nhiều so với mục tiêu đề ra.

Tổng cục Thống kê cũng vừa đưa ra 2 kịch bản lạm phát năm 2020, trong đó ở kịch bản tích cực, lạm phát bình quân cả năm cũng tăng 3,96%; còn với kịch bản tiêu cực, lạm phát bình quân có thể tăng tới 4,86%. Từ đó, cơ quan này khuyến nghị, chính sách tiền tệ nên được điều hành chủ động, linh hoạt và thận trọng để kiểm soát lạm phát cơ bản ở mức 2 - 2,5%.

“Do áp lực lạm phát lớn nên nhà điều hành phải rất thận trọng trong việc điều hành chính sách tiền tệ, chứ chưa dám mạnh tay nới lỏng để hỗ trợ nền kinh tế “chống” dịch như nhiều quốc gia trong khu vực cũng như các khuyến nghị gần đây”, vị chuyên gia này kết luận.