Tăng trưởng lợi nhuận không phải nhờ kinh doanh đột biến

Ngân hàng TMCP Á Châu (ACB) mới công bố BCTC hợp nhất ghi nhận thu nhập lãi thuần 9 tháng đầu năm 2019 đạt 8.782 tỷ đồng, tăng 18% so với cùng kỳ. Bên cạnh đó, lãi từ hoạt động dịch vụ tăng 30% đạt 1.410 tỷ đồng.

Trong kỳ, hoạt động kinh doanh ngoại hối, mua bán chứng khoán kém khả quan hơn. Lãi lần lượt hai mảng trên là 291 tỷ đồng và 77 tỷ đồng. So với cùng kỳ năm 2018, kinh doanh ngoại hối giảm 5% và mua bán chứng khoán giảm 44%. Lãi từ hoạt động khác của ACB giảm 20% xuống 697 tỷ đồng.

Tổng thu nhập hoạt động trong kỳ của ACB đạt 11.287 tỷ đồng, tăng 14%. Trong khi đó, chi phí hoạt động tăng tới 25% lên 5.565 tỷ đồng. Lợi nhuận thuần từ hoạt động kinh doanh của ngân hàng chỉ còn tăng 5%, đạt 5.723 tỷ đồng.

Dễ nhận thấy, năm 2019, hoạt động kinh doanh của ACB không mấy nổi bất so với nhiều ngân hàng khác trong hệ thống. Tuy nhiên, nhờ việc cắt giảm hơn 75% chi phí dự phòng (so với cùng kỳ năm 2018) còn 162 tỷ đồng; lợi nhuận trước thuế 9 tháng của ACB đạt 5.561 tỷ đồng, tăng 16,4% so với cùng kỳ.

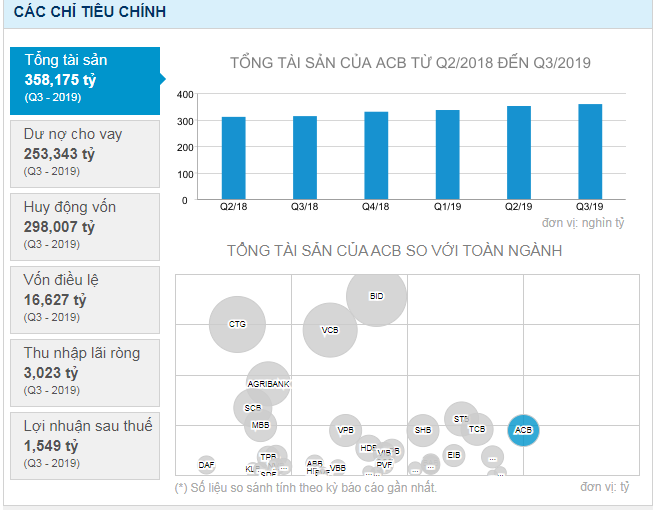

Cuối tháng 9/2019, tổng tài sản của ACB đạt 358.175 tỷ đồng, tăng 8,8% so với hồi đầu năm. Trong đó, dư nợ cho vay khách hàng tăng 11% đạt 256.052 tỷ đồng. Huy động tiền gửi của khách hàng đạt 298.007 tỷ đồng, tăng 10% so với đầu năm.

Trong kỳ, ACB đẩy mạnh huy động thông qua phát hành trái phiếu, danh mục phát hành giấy tờ có giá của ngân hàng cuối tháng 9 đạt 18.536 tỷ đồng, tăng 123% so với đầu năm.

Tại ngày 30/9, nợ xấu của ACB là 1.704 tỷ đồng, tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng là 0,67%.

Vẫn còn 2 điểm mờ

Không thể phủ nhận, ACB là một trong những ngân hàng tư vấn được đánh giá về chất lượng tài sản khá ổn định. Đồng thời có cơ cấu cổ đông gồm nhiều tổ chức nước ngoài.

25 năm lịch sử, hiện nay ACB đã phát triển thành một ngân hàng bán lẻ quy mô lớn với hơn 10% thu nhập từ dịch vụ và hơn 80% từ cho vay.

Với thương hiệu lâu năm, hiện nay ACB đã có 354 chi nhánh khắp 47 tỉnh, 3% thị phần huy động toàn quốc. Bức tranh tài chính của ACB cũng được thể hiện qua khả năng quản trị của ngân hàng này. Trung bình ROE 2016 – 2018 đạt 16%, tương đối cao. Nợ xấu từ nhóm 2-5 là 2.600 tỷ đồng (15% vốn chủ sở hữu), cũng thuộc nhóm thấp trong nhóm ngân hàng.

Về đối tượng khách hàng, ACB có khoảng già nửa là cho vay khách hàng cá nhân, còn lại là các doanh nghiệp tư nhân lớn và SMEs. Hiện, định hướng đầu tư vào fintech digital banking trong dài hạn chưa thể nói trước bởi năng lực của ACB trong lĩnh vực này cần phải chứng minh thêm.

Với định giá 2,4x P/B và 17x trung bình lợi nhuận 3 năm 2016-2018, nhiều nhà đầu tư cho rằng, ACB không còn rẻ nữa. Nếu so sánh với định giá trung bình của ngân hàng khác (1,8x P/B), vùng giá trị thực của ACB khó có thể là trên 20.000 đồng/cổ phiếu.

Tại ACB, hai điểm giới phân tích lưu ý, đó là tỷ lệ đòn bẩy của ACB tương đối rủi ro với tổng tài sản trên vốn chủ sở hữu là 17x, cao hơn bình quân ngành 12,5x rất nhiều. Điều này dẫn đến dư địa huy động thêm của ACB không còn nhiều. Thứ hai, khoản bảo lãnh khác ngoại bảng của ACB lên khoảng 6.000 tỷ đồng tương đối mập mờ, khoản này chiếm tới 1//3 vốn chủ sở hữu của ngân hàng.

Như vậy, dù các chỉ tiêu tài chính ổn định, nhưng tiềm năng để tăng trưởng bứt phá và cơ hội sinh lời cho nhà đầu tư tại ACB không được giới phân tích đánh giá cao.