Phân loại để áp dụng hệ số rủi ro phù hợp thay vì đánh đồng ở mức 200%

Tại các ngân hàng thương mại, hầu hết khoản gửi tiết kiệm của người dân đều có kỳ hạn ngắn. Vì vậy, nguồn vốn trung và dài hạn của ngân hàng không đủ để đáp ứng nhu cầu cho vay trung và dài hạn, phải sử dụng nguồn vốn huy động ngắn hạn để cho vay kỳ hạn dài.

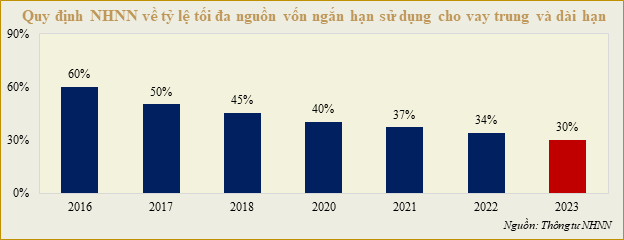

Hoạt động này được đánh giá là tiềm ẩn nhiều rủi ro đối với thanh khoản hệ thống ngân hàng. Do đó, để đảm bảo an toàn hệ thống cũng như hạn chế dần tín dụng vào các lĩnh vực tiềm ẩn rủi ro do kỳ hạn dư nợ dài như bất động sản (phần lớn dư nợ bất động sản có thời gian từ 10 - 25 năm), Ngân hàng Nhà nước đã đề ra lộ trình giảm tỷ lệ sử dụng nguồn vốn huy động ngắn hạn để cho vay trung, dài hạn. Theo đó, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn tại các ngân hàng chính thức giảm từ 34% xuống còn 30% kể từ ngày 1/10/2023.

Theo Viện Nghiên cứu Bất động sản Việt Nam (VIRES), với tính chất của một nền kinh tế phụ thuộc chủ yếu vào tín dụng ngân hàng, việc giảm dần tỷ lệ này là yêu cầu bắt buộc để đảm bảo an toàn vốn cho hệ thống tài chính quốc gia cũng như phù hợp với các thông lệ quốc tế.

Tuy nhiên, để tránh đổ vỡ dây chuyền trong bối cảnh nền kinh tế, đặc biệt là lĩnh vực có tính đầu kéo như bất động sản còn nhiều khó khăn và không triệt tiêu cơ hội phục hồi của doanh nghiệp, VIRES cho rằng, cần hướng đến “nắn dòng” tín dụng thay vì “ngăn sông”.

“Không nên áp dụng chính sách siết tỷ lệ vốn ngắn hạn cho vay trung dài hạn chung cho toàn thị trường, mà phải có chính sách riêng cho từng phân khúc, từng thời điểm và thậm chí là từng nhà đầu tư”, VIRES nêu rõ tại báo cáo: “Đổi mới cơ chế phối hợp giữa chính sách tài khóa và chính sách tiền tệ, một vài hàm ý với thị trường bất động sản” công bố mới đây.

Bên cạnh đó, các chuyên gia VIRES cho biết, hiện Ngân hàng Nhà nước đã tính đến việc giảm hệ số rủi ro với tín dụng cho nhà ở xã hội và tín dụng tài trợ dự án kinh doanh bất động sản khu công nghiệp theo chỉ đạo của Chính phủ về việc khẩn trương xem xét, điều chỉnh phù hợp theo thẩm quyền hệ số rủi ro tín dụng đối với các phân khúc bất động sản khác nhau tại Nghị quyết số 44/NQ- CP về phiên họp Chính phủ thường kỳ tháng 8/2023 và Nghị quyết số 33/NQ-CP tháng 3/2023. Tuy nhiên, một số phân khúc bất động sản nhà ở khác cũng cần được giảm hệ số rủi ro như nhà ở cho người thu nhập trung bình.

Vì vậy, để có cơ sở “nắn” dòng vốn tín dụng, cần khẩn trương xây dựng tiêu chí đánh giá phân loại phân khúc bất động sản dựa vào tiềm năng, thanh khoản của thị trường làm cơ sở xem xét áp dụng hệ số rủi ro phù hợp, thay vì đánh đồng ở mức 200% như hiện nay. Cùng với đó, cần xây dựng cơ chế giám sát mục đích sử dụng vốn để vốn tín dụng đi vào phân khúc, dự án lành mạnh, bền vững, đảm bảo hiệu quả và nâng cao chất lượng tín dụng, tránh tình trạng "dòng chảy" tín dụng đi sai hướng - VIRES nhận định.

Tránh tình trạng "dòng chảy" tín dụng sai hướng

Trên thực tế, tình trạng sở hữu chéo giữa hệ thống tổ chức tín dụng và các doanh nghiệp trong lĩnh vực có độ rủi ro cao (như bất động sản) với biểu hiện thao túng dòng chảy tín dụng, rót vốn “sân sau”, sử dụng vốn sai mục đích đang có tác động xấu đến chất lượng tín dụng, làm gia tăng rủi ro hệ thống. Tình trạng sở hữu chéo có thể khiến dòng chảy tín dụng (huy động ngắn hạn) bị hướng vào những doanh nghiệp rủi ro, không có năng lực trả nợ, trong khi những doanh nghiệp chân chính muốn vay lại không tiếp cận được.

Luật các tổ chức tín dụng đã quy định các tỷ lệ về giới hạn sở hữu cổ phần của các cá nhân, tổ chức và người có liên quan nhằm tăng sự an toàn trong hoạt động của tổ chức tín dụng. Tuy nhiên, điều này chỉ kiểm soát được về mặt hồ sơ, còn trên thực tế, các cổ đông có thể sử dụng nhiều cách thức, thông qua các mối quan hệ không bị giới hạn theo quy định tại Luật để gián tiếp gia tăng tỷ lệ sở hữu cổ phần thực tế và nắm quyền chi phối tại các tổ chức tín dụng.

Việc tiếp tục quy định giảm tỷ lệ sở hữu tối đa của một cá nhân từ 5% xuống 3% vốn điều lệ, sở hữu của một cổ đông từ tổ chức, giảm từ 15% xuống 10%, hay nhóm cổ đông liên quan từ 20% xuống 15% tại Dự thảo sửa đổi Luật các tổ chức tín dụng vì thế sẽ không có nhiều ý nghĩa để hạn chế sở hữu chéo.

Vì vậy, để kiểm soát sở hữu chéo trong hệ thống ngân hàng, các chuyên gia của VIRES cho rằng, yếu tố hàng đầu là phải xác định được cá nhân/tổ chức là chủ sở hữu thực sự của ngân hàng. Theo đó, khuôn khổ pháp lý cần thiết kế nhằm xác định được cá nhân/tổ chức nắm quyền chi phối, ảnh hưởng đến việc ra quyết định trong hoạt động của ngân hàng đó, tức là làm minh bạch thông tin của tất cả các cá nhân, tổ chức là cổ đông của ngân hàng thương mại thay vì giảm tỷ lệ sở hữu.

Bên cạnh đó, kiểm soát tình trạng sở hữu chéo hiện nay đòi hỏi nhiều hơn năng lực thanh tra, giám sát và nhìn nhận các mối quan hệ chồng chéo trong việc sở hữu và cho vay, đặc biệt là giữa ngân hàng và doanh nghiệp bất động sản của Ngân hàng Nhà nước.

“Tăng cường công tác thanh tra, giám sát hoạt động tín dụng, đảm bảo sử dụng vốn vay đúng mục đích, an toàn, hiệu quả, tuân thủ đúng quy định của pháp luật và có những cảnh báo sớm về tình hình cấp tín dụng đối với lĩnh vực tiềm ẩn rủi ro là vấn đề quan trọng trong việc hóa giải nghịch lý nền kinh tế khát vốn nhưng khó hấp thụ vốn. Còn nỗ lực giảm lãi suất chỉ là bề nổi”.

Viện Nghiên cứu Bất động sản Việt Nam

“Tăng cường công tác thanh tra, giám sát hoạt động tín dụng, đảm bảo sử dụng vốn vay đúng mục đích, an toàn, hiệu quả, tuân thủ đúng quy định của pháp luật và có những cảnh báo sớm về tình hình cấp tín dụng đối với lĩnh vực tiềm ẩn rủi ro là vấn đề quan trọng trong việc hóa giải nghịch lý nền kinh tế khát vốn nhưng khó hấp thụ vốn. Còn nỗ lực giảm lãi suất chỉ là bề nổi”, VIRES nhấn mạnh.

Cũng theo Viện Nghiên cứu Bất động sản Việt Nam, giải pháp tăng cường mở rộng tài khóa (thông qua giảm thuế, phí; tăng chi tiêu công; kích cầu nội địa) kết hợp hài hòa với chính sách tiền tệ (thông qua giảm lãi suất điều hành) chỉ phát huy hiệu quả và góp phần tăng khả năng hấp thụ vốn cho nền kinh tế khi và chỉ khi chính sách tiền tệ được điều tiết hợp lý, kiểm soát được mục đích sử dụng vốn, kết hợp giám sát và minh bạch dòng chảy tín dụng, qua đó nâng cao chất lượng tín dụng và giữ vững an toàn hệ thống./.