Cụ thể, Hải Phát sẽ chào bán hơn 152 triệu cổ phiếu cho cổ đông hiện hữu. Tỷ lệ thực hiện quyền là 2:1, cổ đông sở hữu 2 cổ phiếu được quyền mua 1 cổ phiếu mới. Cổ phiếu được tự do chuyển nhượng.

Giá chào bán dự kiến là 10.000 đồng/cp, cao hơn 46% so với giá cổ phiếu HPX chốt phiên ngày 6/6 là 6.830 đồng/cp. Thời gian thực hiện dự kiến trong năm 2024 sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

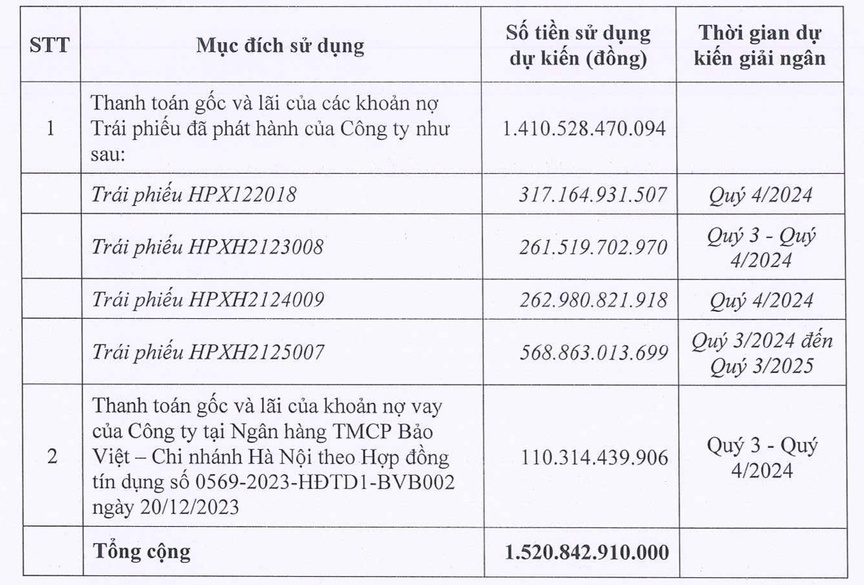

Như vậy, nếu chào bán thành công, tổng số tiền Hải Phát huy động sẽ là 1.520 tỷ đồng. Theo kế hoạch chào bán, số tiền này được Hải Phát dùng để trả nợ theo thứ tự ưu tiên gồm: Sử dụng 1.410 tỷ đồng thanh toán gốc và lãi các khoản nợ trái phiếu đến hạn (mã trái phiếu HPX122018, HPXH2123008, HPXH2124009, HPXH2125007); số còn lại là 110 tỷ đồng sẽ dùng để thanh toán gốc và lãi của khoản nợ vay tại Ngân hàng TMCP Bảo Việt - Chi nhánh Hà Nội.

Được biết, Sở Giao dịch Chứng khoán Hà Nội mới đây đã công bố thông tin về Báo cáo tình hình thanh toán gốc và lãi trái phiếu của Hải Phát trong năm 2023. Theo đó, tính tới 31/12/2023, Hải Phát còn dư nợ 5 mã trái phiếu, tổng dư nợ 1.493,8 tỷ đồng. Tuy nhiên, có hai mã trái phiếu phát sinh việc chậm trả lãi cho trái chủ với tổng số tiền là 74,56 tỷ đồng.

Mục đích sử dụng từ đợt chào bán cổ phiếu. (Nguồn: HPX)

Ngoài phương án chào bán cổ phiếu cho cổ đông hiện hữu, tại ĐHĐCĐ thường niên 2024, Hải Phát cho biết dự kiến sẽ phát hành thêm 15,2 triệu cổ phiếu để trả cổ tức năm 2023, tỷ lệ 5%. Ngoài ra, công ty muốn chào bán 140 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp với giá chào bán 10.000 đồng/cp.

Tại đại hội, ông Đỗ Quý Hải, Chủ tịch Hải Phát Invest cho rằng, lộ trình tăng vốn trên là khả thi khi thị trường chứng khoán sắp được nâng hạng và thị trường bất động sản đang ấm lên, cộng với việc tất toán được các khoản trái phiếu.

Về tình hình kinh doanh quý đầu năm, Hải Phát ghi nhận 324 tỷ đồng doanh thu, gấp 2 lần so với cùng kỳ. Lợi nhuận sau thuế gần 16 tỷ đồng, cao hơn nhiều so với khoản lỗ 28 tỷ đồng trong quý I/2023. Như vậy, sau ba tháng, Hải Phát đã thực hiện được 12% kế hoạch doanh thu, 15% chỉ tiêu lợi nhuận của năm 2024.

Tính tới thời điểm cuối tháng 3, nợ phải trả của công ty hơn 5.108 tỷ đồng, tăng 8% so với đầu năm, chiếm 59% tổng nguồn vốn (8.712 tỷ đồng). Tổng nợ vay khoảng 2.390 tỷ đồng, chủ yếu là nợ vay ngân hàng và nợ vay trái phiếu./.