Việt Nam cần đến năm 2025 mới lấy lại đà tăng trưởng 6,5 - 7%

Sau hai năm thực thi chính sách tiền tệ thắt chặt thì thời gian gần đây có những tín hiệu cho thấy Ngân hàng Trung ương (NHTW) các quốc gia trên thế giới đang có dấu hiệu ngừng tăng lãi suất vì lạm phát đã được kiềm chế ở mức tương đối, bên cạnh đó là lực cầu suy yếu toàn cầu cũng dẫn đến việc giảm động lực tiếp tục duy trì chính sách tiền tệ.

Ở phía FED, mặc dù vẫn phát đi thông điệp cứng rắn về có thể một hoặc hai đợt tăng lãi suất tiếp theo trong năm sau, tuy nhiên theo đánh giá thì đây có thể là những đợt tăng lãi suất cuối cùng trước khi FED bắt đầu nới lỏng hơn trong chính sách tiền tệ.

Tuy nhiên, ở chiều hướng ngược lại thì các bất ổn của nền kinh tế thế giới vẫn còn, bằng chứng là xung đột giữa Nga và Ukraine chưa đi đến hồi kết thì một mặt trận mới lại nổ ra và không kém phần khốc liệt đó là Isarel và Palestine. Hay nếu như xung đột đi quá xa thì đó có thể là một cuộc chiến vùng vịnh giữa Isarel- Mỹ và thế giới Hồi giáo - Ả rập. Nếu xung đột leo thang và mất kiểm soát thì chắc chắn lạm phát sẽ quay trở lại và các NHTW sẽ tiếp tục duy trì chính sách tiền tệ thắt chặt.

"Sau khi trải qua thời kỳ 'tăng sốc' về lãi suất trong năm 2022, nền kinh tế đã bị cạn kiệt nguồn vốn. Giống như một đoàn tàu đang chạy với tốc độ cao đột ngột bị dừng lại do trên đường ray có vật cản (lạm phát, tỷ giá). Việc dừng đột ngột đoàn tàu nhằm đảm bảo an toàn cho đoàn tàu nhưng hệ quả là chúng ta sẽ mất rất nhiều thời gian để đưa đoàn tàu trở lại vận tốc ban đầu".

Chuyên gia Kinh tế, TS. Nguyễn Hữu Huân

Có lẽ, trong lịch sử kinh tế thế giới thì đây là giai đoạn bất định, khó dự báo cũng như các cuộc khủng hoảng nối tiếp nhau lâu nhất. Chúng ta mất hai năm cho Covid -19, một năm cho chiến tranh Nga - Ukraine và nếu như xung đột ở Trung Đông leo thang thì nhân loại sẽ mất thêm ít nhất một năm khủng hoảng nữa.

Ở các quốc gia phát triển, tăng trưởng GDP đang có dấu hiệu sụt giảm và lạm phát cũng tương tự mặc dù đang neo ở mức cao. Các nghiên cứu cho thấy, để giảm được 1% lạm phát thì cần hy sinh khoảng 3% tăng trưởng GDP trong dài hạn.

Đối với Việt Nam, sau khi trải qua thời kỳ “tăng sốc” về lãi suất trong năm 2022, nền kinh tế đã bị cạn kiệt nguồn vốn. Giống như một đoàn tàu đang chạy với tốc độ cao đột ngột bị dừng lại do trên đường ray có vật cản (lạm phát, tỷ giá). Việc dừng đột ngột đoàn tàu nhằm đảm bảo an toàn cho đoàn tàu nhưng hệ quả là chúng ta sẽ mất rất nhiều thời gian để đưa đoàn tàu trở lại vận tốc ban đầu.

Nhìn vào lịch sử thì giai đoạn 2008 - 2011 cũng tương tự khi mà tăng trưởng GDP năm 2008 đạt trên 8% nhưng đến năm 2009 chỉ còn hơn 5% và chúng ta duy trì mức tăng trưởng đó tận 5 năm sau mới dần lấy được đà tăng trưởng như trước. Hiện tại, mặc dù chính sách tiền tệ đã nới lỏng đến mức tối đa nhưng lại xuất hiện tình trạng bão hòa hay vô hiệu hóa của chính sách. Tức nới lỏng nhưng vốn không chảy ra nền kinh tế mà bị tắc nghẽn trong hệ thống ngân hàng, cũng như lãi suất giảm mạnh nhưng không tác động nhiều đến tăng trưởng. Sẽ cần rất nhiều thời gian để doanh nghiệp có thể phục hồi sản xuất, kinh doanh, nhất là trong giai đoạn sức cầu đang rất yếu ở cả thị trường quốc tế lẫn nội địa như hiện nay.

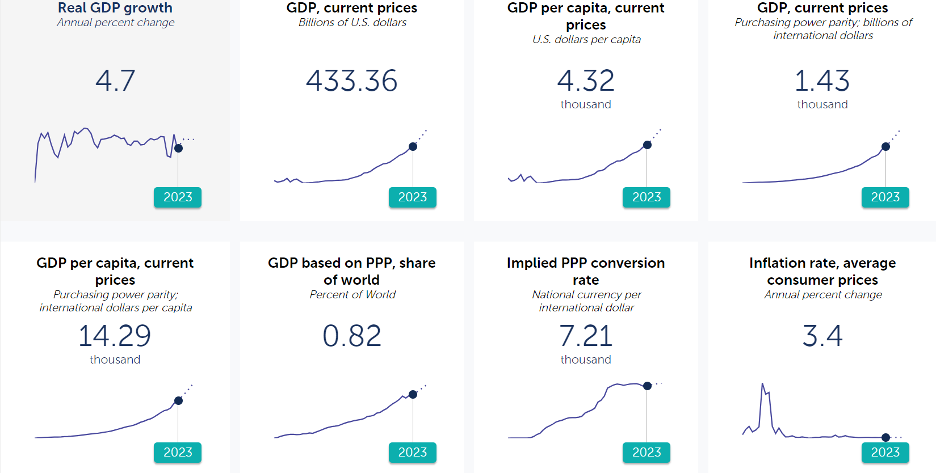

Và theo dự báo của IMF và nhóm nghiên cứu, ở kịch bản tuyến tính và không có sự kiện gì quá bất thường diễn ra trên thế giới và trong nước, thì Việt Nam cần đến năm 2025 mới lấy lại đà tăng trưởng 6,5 - 7%, trong khi đó lạm phát sẽ vẫn duy trì ở mức từ 3 - 4% trong giai đoạn trên.

Về chính sách tiền tệ, Ngân hàng Nhà nước (NHNN) sẽ duy trì trạng thái chính sách như hiện tại, tức không tiếp tục nới lỏng thêm (do dư địa nới lỏng cũng không còn nhiều và nếu nới lỏng cũng không tác động nhiều đến tăng trưởng) cũng không đảo chiều chính sách quá nhanh như giai đoạn 2022. Sự ổn định chính sách tiền tệ sẽ tạo tiền đề để phục hồi sản xuất cũng như tiêu dùng trong nước. Tuy nhiên, NHNN cần phát đi thông điệp rõ ràng về chiến lược chính sách tiền tệ trong ngắn và trung hạn, để doanh nghiệp và người dân có cái neo kỳ vọng phù hợp, từ đó có thể đưa ra các kế hoạch sản xuất kinh doanh và tiêu dùng cho phù hợp.

Điều này cũng là thông lệ quốc tế ở các quốc gia phát triển và chúng ta cũng nên làm theo để tăng tính minh bạch trong chính sách tiền tệ cũng như hỗ trợ cho doanh nghiệp và người dân trong việc lập kế hoạch sản xuất kinh doanh và tiêu dùng, tránh bị động hay trở tay không kịp vì chính sách thay đổi quá nhanh.

Bên cạnh đó, Chính phủ cũng nên tạo tính độc lập trong chính sách tiền tệ, tức cho phép NHNN chủ động điều hành chính sách tiền tệ hơn là theo mệnh lệnh từ Chính phủ. Ngoài chính sách tiền tệ, Chính phủ cũng cần chú trọng hơn các giải pháp để tác động vào phía cầu hơn là phía cung như hiện nay như giảm thuế, miễn thuế để hỗ trợ sức cầu tiêu dùng trong nước, cũng như các chình sách hỗ trợ cho doanh nghiệp xuất khẩu, nhằm đảm bảo 3 động lực tăng trưởng kinh tế là đầu tư công, tiêu dùng nội địa và xuất khẩu tiếp tục được phát huy tối đa tiềm năng để hỗ trợ thúc đẩy tăng trưởng.

Nếu như làm tốt các việc này và kinh tế thế giới chuyển biến theo chiều hướng tích cực thì kỳ vọng tăng trưởng trong năm 2024 sẽ vào khoảng 6%-6,5% và đây là một kịch bản tốt.

Dòng tiền đang “chực chờ” tìm kiếm các kênh đầu tư hấp dẫn

Trước tình hình kinh tế vĩ mô hiện tại khi mà lãi suất giảm thấp nhất trong lịch sử, khả năng dòng tiền sẽ không ở lại ngân hàng quá lâu mà sẽ “chực chờ” để tìm kiếm các kênh đầu tư khác hấp dẫn hơn. Tiền rẻ sẽ dễ chảy vào các kênh đầu cơ như chứng khoán hay bất động sản trong ngắn hạn.

Tuy nhiên, dòng tiền hiện tại vẫn đang khá dè đặt do tâm lý mọi người vẫn còn khá lo âu về những bất định trong tương lai, cũng như rủi ro trong chính sách tiền tệ. Thực tế hiện nay, dòng tiền cũ còn tắc ở bất động sản và chứng khoán khá lớn trong thời kỳ trước, do thị trường bất động sản vẫn đang “đóng băng” còn chứng khoán cũng “trồi sụt” và không ổn định.

Khảo sát thực tế thì các nhà đầu tư sẽ không còn quá nhiều tiền để tiếp tục đầu tư, và cũng sẽ ngại vay vốn để đầu tư ở thời điểm hiện tại. Dòng tiền mặt mới từ thị trường chủ yếu đến từ một bộ phận nhỏ lẻ các nhà đầu tư mới (số lượng không nhiều) hoặc các nhà đầu tư cũ tiếp tục tích lũy vốn trong thời gian qua (số tiền cũng không nhiều), nên dòng tiền sẽ không quá dồi dào như chúng ta nghĩ.

Một khi thị trường bất động sản sôi động trở lại, nguồn vốn bắt đầu khơi thông thì đó mới là thời điểm bùng nổ của thị trường và cả nền kinh tế. Để làm được vậy thì cần có nguồn vốn “mồi”, hoặc sự tích lũy về vốn đủ để vực dậy thị trường (cần phải phá vỡ rào cản tâm lý cũng như xử lý xong các vụ việc còn tồn đọng ở thị trường trái phiếu bất động sản). Và điều này dự sẽ cần thời gian từ 1 - 2 năm nữa.

Chính vì thế ở thời điểm hiện tại, dòng tiền mới sẽ không nhiều và họ sẽ tiếp tục chờ đợi cơ hội giải ngân ở thị trường chứng khoán, nơi có thể kiếm lời ngắn hạn. Sau đó, khi thị trường chứng khoán tăng trưởng và hồi phục rõ ràng thì dòng tiền sẽ bắt đầu có xu hướng chảy vào bất động sản theo một chu kỳ đầu tư mới với nguyên tắc “Tiết kiệm - Chứng khoán - bất động sản - tiết kiệm”.

Việc thị trường chứng khoán có hồi phục mạnh mẽ hay không thì sẽ phụ thuộc nhiều vào động thái của khối ngoại, mặc dù họ không còn là lực đẩy mạnh của thị trường nhưng dòng vốn ngoài luôn mang tính xúc tác và dẫn dắt thị trường trong thời gian qua. Nếu để ý, chúng ta có thể thấy rõ những lúc khối ngoại bán ròng là lúc thị trường có xu hướng giảm và ngược lại. Và khối ngoại thời gian qua luôn bán ròng nên thị trường cũng mất đi một lực đỡ lớn và có khuynh hướng giảm điểm. Và khối ngoại sẽ phụ thuộc khá nhiều về động thái của FED, nếu như FED vẫn tăng lãi suất thì xu hướng bán ròng của khối ngoại sẽ nhiều khả năng tiếp diễn.

Về phía kênh đầu tư vàng, mặt dù có sự tăng trưởng trong thời gian qua, nhưng vàng đã không còn là kênh đầu tư hấp dẫn đối với nhà đầu tư trong nước khi mà chênh lệch mua bán quá lớn, chênh lệch giá giữa thị trường trong nước và giá vàng thế giới ngày càng cao bởi chính sách hạn chế nhập vàng của Chính phủ. Nên vàng và cả USD mặc dù có sự tăng trưởng nhưng cũng sẽ không quá hấp dẫn đối với đại bộ phận nhà đầu tư trên thị trường.

Chính vì thế, dòng tiền từ giờ đến cuối năm sẽ vẫn có xu hướng nằm trong ngân hàng và chờ đợi tín hiệu tích cực từ các kênh đầu tư khác. Chỉ có một lượng nhỏ dòng tiền mạo hiểm sẽ bắt đầu "thăm dò" ở thị trường chứng khoán và bất động sản. Sẽ cần một ngoại tác tích cực để thúc đẩy dòng tiền chảy vào các kênh này cũng như là chảy ra nền kinh tế dưới dạng đầu tư, sản xuất, kinh doanh. Ngoại tác đó chính là các chính sách “phá băng” của Chính phủ cũng như chờ đợi các tín hiệu tích cực từ thị trường quốc tế./.