Nhóm doanh nghiệp bất động sản vẫn chịu áp lực đáo hạn cuối năm 2024

Báo cáo về thị trường trái phiếu doanh nghiệp (TPDN) do Công ty Cổ phần FiinRatings phát hành mới đây đã cập nhật những diễn biến mới trên thị trường này trong tháng 10.

Tại thị trường sơ cấp, tổng giá trị phát hành đạt 33.000 tỷ đồng với 38 đợt phát hành, giảm 41,4% so với tháng 9 nhưng tăng 1,6% so với cùng kỳ năm ngoái. Đây là tháng có giá trị phát hành thấp nhất kể từ tháng 7 năm nay.

Lý do dẫn đến việc giá trị phát hành giảm đáng kể chủ yếu do hoạt động của nhóm ngành dẫn dắt thị trường là nhóm tổ chức tín dụng chậm lại, sau khi đã phát hành đáng kể trong tháng trước để đáp ứng các tỷ lệ an toàn cuối quý III của Ngân hàng Nhà nước.

Tính chung 10 tháng đầu năm, tổng giá trị phát hành của cả thị trường đạt gần 348.000 tỷ đồng, tăng gần 60% so với cùng kỳ năm ngoái. Dữ liệu được FiinRatings cập nhật đến ngày 8/11/2024.

Cơ cấu phát hành theo ngành nghề trong tháng 10 được nhận xét là đa dạng hơn so với các tháng trước. Bên cạnh nhóm các tổ chức tín dụng vẫn chiếm tỷ trọng cao nhất (58%) về giá trị phát hành thì nhiều nhóm ngành khác đã phát hành những lô trái phiếu có giá trị lớn trong tháng.

Một số doanh nghiệp phi ngân hàng phát hành lượng lớn trái phiếu trong tháng 10 có thể kể đến Vinfast (6.000 tỷ đồng), Vinhomes (2.000 tỷ đồng) và Vietjet (2.000 tỷ đồng). Đặc biệt, tháng 10 ghi nhận lô trái phiếu 1.000 tỷ đồng do CTCP Đầu tư và Phát triển Đa quốc gia I.D.I phát hành (thuộc lĩnh vực thủy sản) được bảo lãnh thanh toán bởi GuarantCo. Đây là lô trái phiếu xanh đầu tiên được phát hành bởi một doanh nghiệp phi tài chính.

Hoạt động mua lại trên thị trường trái phiếu doanh nghiệp sơ cấp trong tháng 10 đạt gần 17.500 tỷ đồng (giảm 14,5% so với tháng 9), nâng tổng giá trị mua lại trong 10 tháng đầu năm lên 146.300 tỷ đồng (giảm 16,3% so với cùng kỳ năm trước).

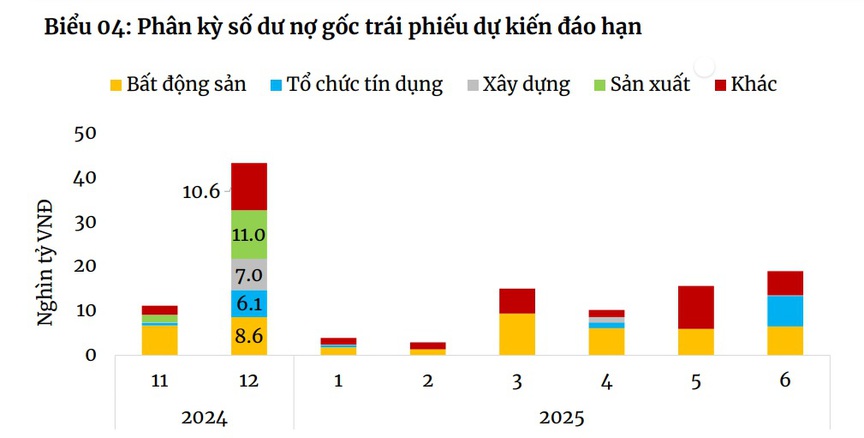

Áp lực đáo hạn cuối năm 2024 tập trung vào nhóm doanh nghiệp ngành bất động sản và sản xuất. (Nguồn: FiinRatings, HNX).

Giá trị mua lại trái phiếu trước đáo hạn tháng 10 của nhóm bất động sản đạt khoảng 3.800 tỷ đồng, gấp khoảng 2,7 lần so với hồi tháng 9. Bất động sản cũng vẫn là một trong 2 nhóm chính sẽ chịu áp lực đáo hạn trong tháng 12 (cùng với nhóm sản xuất).

Cụ thể, áp lực đáo hạn trái phiếu trong giai đoạn cuối năm 2024 đạt 54.400 tỷ đồng, đặc biệt là tháng 12 với khoảng hơn 43.000 tỷ đồng. Áp lực tập trung vào nhóm doanh nghiệp phi tài chính (trong đó có ngành bất động sản). "Có khoảng 10.000 tỷ đồng nợ gốc trái phiếu có nguy cơ chậm trả đến cuối năm, đến từ một vài doanh nghiệp bất động sản có tình hình tài chính không tốt", FiinRatings nêu ra trong báo cáo.

Dự thảo Luật Chứng khoán ảnh hưởng đến hoạt động phát hành mới trên thị trường

Dự thảo sửa đổi bổ sung Luật Chứng khoán được dự báo sẽ có những tác động nhất định tới thị trường trái phiếu doanh nghiệp. Theo FiinRatings, điều kiện để nhà đầu tư cá nhân chuyên nghiệp tham gia thị trường trái phiếu doanh nghiệp riêng lẻ như phải có tài sản bảo đảm hoặc bảo lãnh thanh toán của tổ chức tín dụng là tương đối khó khăn để áp dụng rộng rãi.

Do đó, dự thảo Luật nhiều khả năng ảnh hưởng đến hoạt động phát hành mới trên thị trường trái phiếu doanh nghiệp riêng lẻ trong thời gian tới và hướng tới khuyến khích thị trường trái phiếu doanh nghiệp công chúng.

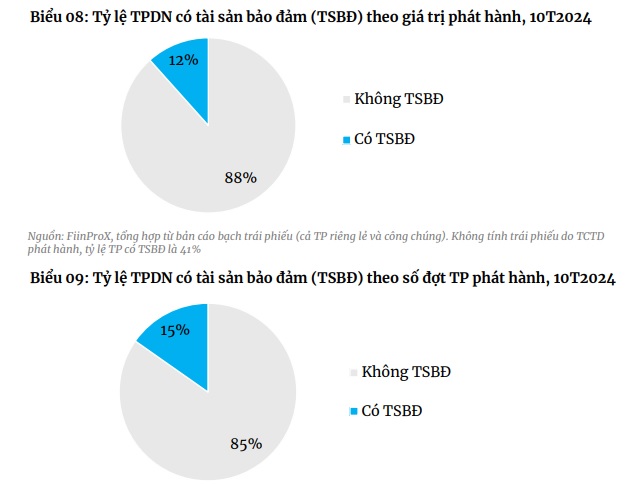

Bên cạnh đó, trong 10 tháng đầu năm nay, tỷ lệ trái phiếu phát hành có tài sản bảo đảm theo giá trị phát hành chỉ chiếm khoảng 12%, trong khi tỷ lệ đối với trái phiếu không có tài sản bảo đảm chiếm tới 88%.

Tỷ lệ trái phiếu doanh nghiệp có tài sản bảo đảm theo số đợt trái phiếu phát hành trong 10 tháng qua cũng chỉ chiếm 15%. Trong khi với trái phiếu không tài sản bảo đảm, chỉ số này chiếm tới 85%.

Theo Luật Các tổ chức tín dụng 2024, các ngân hàng thương mại không thể cung cấp dịch vụ quản lý tài sản bảo đảm cho trái phiếu. Đây là nhóm có đủ năng lực và vốn cung cấp dịch vụ này chủ yếu trước đây.

"Do đó, khoảng trống về mặt pháp lý hiện nay dẫn đến sự khó khăn trong việc tìm kiếm đơn vị nhận quản lý tài sản bảo đảm và phát hành trái phiếu có tài sản bảo đảm nói chung", FiinRatings nhận định.

Tỷ lệ trái phiếu doanh nghiệp có tài sản bảo đảm theo giá trị phát hành và theo số đợt phát hành trong 10 tháng năm 2024. (Nguồn: FiinProX).

Ngoài ra, đơn vị này thông tin dự thảo sửa đổi bổ sung Luật Chứng khoán chỉ đề cập "bảo lãnh của tổ chức tín dụng" khi thực hiện chào bán trái phiếu riêng lẻ cho nhà đầu tư cá nhân chuyên nghiệp. Trong khi, thị trường đã có những lô trái phiếu được bảo lãnh bởi các tổ chức tài chính quốc tế có xếp hạng tín nhiệm cao hơn ngân hàng.

10 tháng đầu năm nay, tỷ lệ trái phiếu doanh nghiệp được bảo lãnh thanh toán bởi các tổ chức tín dụng chỉ đạt 2,6% tổng giá trị phát hành. Hoạt động bảo lãnh bị hạn chế đáng kể do dư nợ bảo lãnh được tính vào dư nợ tín dụng của các tổ chức tín dụng và giới hạn bởi các tỷ lệ bảo đảm an toàn, chỉ tiêu tăng trưởng tín dụng… theo quy định của Ngân hàng nhà nước.

Tỷ lệ trái phiếu được bảo lãnh bởi các tổ chức nước ngoài (CGIF và GuarantCo) vẫn còn thấp, song đây đang là xu thế trên thị trường, đặc biệt là đối với các trái phiếu xanh.

Tuy nhiên, theo dự thảo Luật, bảo lãnh bởi các tổ chức quốc tế này lại không được công nhận là điều kiện để nhà đầu tư cá nhân chuyên nghiệp tham gia thị trường trái phiếu doanh nghiệp riêng lẻ, theo FiinRatings./.