Nợ trái phiếu tiếp tục gia tăng trong tháng 9/2024

Tỷ lệ chậm trả trái phiếu của doanh nghiệp bất động sản tuy có dấu hiệu cải thiện nhẹ trong tháng 8, nhưng nguy cơ vỡ nợ vẫn có thể gia tăng trong tháng 9. Hàng loạt trái phiếu đáo hạn cùng với khó khăn trong huy động vốn mới đang đẩy nhiều doanh nghiệp vào thế "ngàn cân treo sợi tóc". Câu hỏi đặt ra là liệu thị trường bất động sản có thể thoát khỏi vòng xoáy nợ nần này hay không?

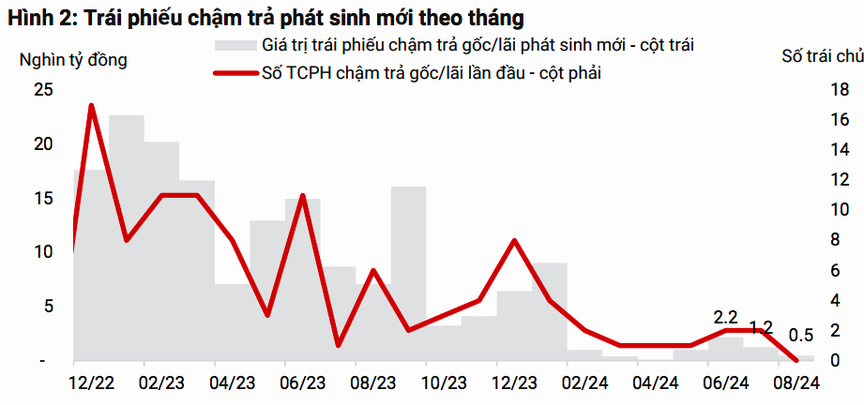

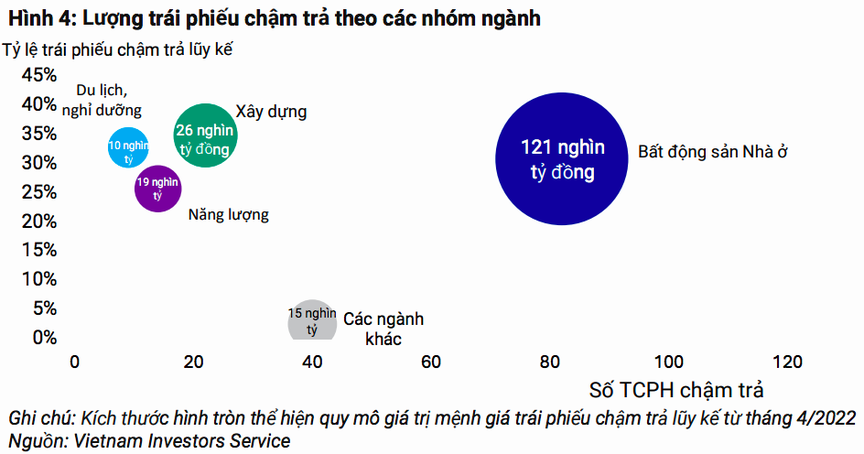

Theo báo cáo mới nhất từ VIS Rating, tổng giá trị trái phiếu chậm trả mới phát sinh từ đầu năm đến cuối tháng 8/2024 đã lên tới 12.700 tỷ đồng. Tuy nhiên, tỷ lệ chậm trả lũy kế đã giảm nhẹ xuống còn 14,9% vào cuối tháng 8, so với 15,1% của tháng trước. Đáng chú ý, khoảng 63% giá trị trái phiếu chậm trả lũy kế đến từ lĩnh vực bất động sản nhà ở, với tỷ lệ chậm trả lũy kế lên tới 31%.

Tháng 9/2024 dự kiến sẽ chứng kiến tổng giá trị trái phiếu đáo hạn tăng lên 24.500 tỷ đồng, so với 18.100 tỷ đồng của tháng trước. VIS Rating cảnh báo rằng trong số này, có khoảng 1.800 tỷ đồng có nguy cơ chậm trả nợ gốc, chủ yếu là các trái phiếu đã chậm trả lãi trước đó. Nhìn xa hơn, trong 12 tháng tới, ước tính khoảng 18% trong số 245.000 tỷ đồng trái phiếu đáo hạn có thể gặp khó khăn trong việc trả nợ gốc. Đáng lo ngại, 76% giá trị trái phiếu rủi ro cao thuộc về các công ty trong lĩnh vực bất động sản nhà ở và xây dựng.

Nguồn: VIS Rating

Theo ghi nhận của Reatimes, trong 10 ngày đầu tháng 9, Sở Giao dịch Chứng khoán Hà Nội (HNX) công bố thông tin nhiều doanh nghiệp bất động sản vẫn chưa thoát khỏi vòng xoáy nợ trái phiếu. Cụ thể, CTCP Dịch vụ thương mại và Đầu tư Horizon đã không thể thanh toán đúng hạn 8,6 tỷ đồng tiền lãi trái phiếu HRZCH2024002 vào ngày 28/8/2024 do chưa thu xếp kịp nguồn tiền. Công ty dự kiến sẽ thực hiện nghĩa vụ thanh toán này vào ngày 11/9/2024.

Còn Hưng Thịnh Land có 2 lô trái phiếu đáo hạn là à HTLAND.2020.TV01 và HTL-H2023-005 mua lại gốc vào ngày 5/9/2024 nhưng không thể thực hiện do khó khăn về tài chính. Doanh nghiệp cam kết sẽ thanh toán toàn bộ số tiền vào ngày đáo hạn cuối cùng là 28/11/2024.

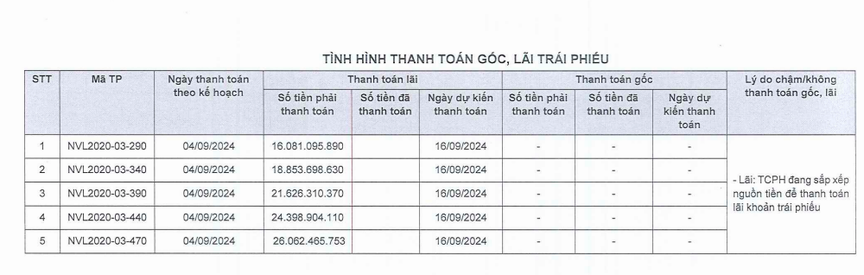

Tương tự, Novaland tiếp tục đối mặt với khó khăn trong việc trả nợ trái phiếu khi không thể thanh toán lãi đúng hạn cho 5 lô trái phiếu vào ngày 4/9 vừa qua. Tổng số tiền lãi lên tới 107 tỷ đồng. Công ty đang nỗ lực thu xếp nguồn vốn và dự kiến sẽ hoàn thành nghĩa vụ thanh toán vào ngày 16/9 tới.

Novaland tiếp tục đối mặt với khó khăn trong việc trả nợ trái phiếu khi không thể thanh toán lãi đúng hạn cho 5 lô trái phiếu vào ngày 4/9 vừa qua.

Còn Công ty Cổ phần Bất động sản BNP Global với lô trái phiếu BNPCH2123002 có giá trị 2.100 tỷ đồng đến kỳ hạn thanh toán, công ty này chốt thanh toán một phần bằng Quyền tài sản phát sinh từ khoản phải thu. Giới phân tích cho rằng, thanh toán bằng quyền tài sản phát sinh từ khoản phải thu tiềm ẩn nhiều rủi ro cho trái chủ. Tuy nhiên, trong bối cảnh khó khăn hiện tại của doanh nghiệp, đây có thể là một giải pháp tình thế để công ty tạm thời giảm áp lực trả nợ.

Kỳ vọng rủi ro nợ trái phiếu giảm dần

Liên quan đến vấn đề nợ trái phiếu, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, Thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho hay, rủi ro quá hạn và tiềm ẩn nợ xấu của trái phiếu doanh nghiệp bất động sản đang vẫn đang ở mức cao. Thực tế cho thấy, doanh nghiệp bất động sản chiếm đa số (khoảng 68%) trong số các trái phiếu doanh nghiệp chậm thanh toán.

Một số đơn vị nghiên cứu dự báo trong 6 tháng cuối năm 2024, sẽ có khoảng 139,77 nghìn tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản (58,8 nghìn tỷ đồng, chiếm 42%). Tuy nhiên, với kỳ vọng kinh tế tăng trưởng khả quan trong năm 2024 - 2025 và sự phục hồi sản xuất kinh doanh, lợi nhuận của các doanh nghiệp (đặc biệt là khối niêm yết) được cải thiện, rủi ro này có thể sẽ giảm dần.

TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, Thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia.

TS. Cấn Văn Lực cũng đưa ra giải pháp, trước mắt đến hết năm 2025 là tập trung củng cố và phục hồi thị trường trái phiếu doanh nghiệp, lấy lại niềm tin của nhà đầu tư.

"Doanh nghiệp cần chủ động và quyết liệt hơn trong việc tái cơ cấu, huy động mọi nguồn lực để đảm bảo thanh toán đầy đủ gốc và lãi trái phiếu đúng hạn. Điều này có thể bao gồm cắt giảm chi phí không cần thiết, tập trung vào các hoạt động cốt lõi và các dự án có khả năng sinh lời cao, thậm chí cả việc chấp nhận bán tài sản với giá chiết khấu cao để tạo thanh khoản, đảm bảo nghĩa vụ tài chính với trái chủ. Bên cạnh đó, doanh nghiệp bất động sản cũng cần thể hiện thiện chí hợp tác với cơ quan chức năng và nhà đầu tư để cùng tìm ra giải pháp tốt nhất, đảm bảo quyền lợi cho các trái chủ. Doanh nghiệp có thể tìm kiếm sự thỏa thuận về việc giãn nợ, giảm lãi suất, hoặc chuyển đổi một phần nợ thành cổ phần. Ngoài ra, doanh nghiệp có thể cân nhắc phát hành thêm cổ phiếu, tìm kiếm các đối tác chiến lược hoặc vay vốn từ các tổ chức tín dụng", TS. Cấn Văn Lực đề xuất.

Để gia tăng nguồn vốn trong tương lai, TS. Cấn Văn Lực cho rằng, các doanh nghiệp và tổ chức phát hành cần chủ động thực hiện nhiều giải pháp. Tức là không phụ thuộc vào một nguồn vốn duy nhất như trái phiếu, mà cần tìm kiếm và khai thác các kênh huy động vốn khác như cổ phiếu, vốn đầu tư trực tiếp nước ngoài, hoặc các hình thức hợp tác đầu tư khác. Đặc biệt chú trọng đến rủi ro dòng tiền, rủi ro tài chính, biến động lãi suất và tỷ giá. Chủ động xếp hạng tín nhiệm, nâng cao năng lực quản trị doanh nghiệp, thực hiện kiểm toán báo cáo tài chính, tăng cường công khai minh bạch thông tin, và thực hiện đúng cam kết theo hợp đồng.

Đặc biệt, hướng tới phát triển bền vững bằng cách quan tâm đến tăng trưởng xanh, tài chính xanh, kinh doanh tuần hoàn và chuyển đổi số để vừa nâng cao hiệu quả hoạt động, vừa thích ứng với xu thế phát triển và đảm bảo sự ổn định lâu dài.