Những tín hiệu tích cực

Theo báo cáo mới nhất của Công ty Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating), thị trường trái phiếu doanh nghiệp (TPDN) trong nước tháng vừa qua ghi nhận những tín hiệu tích cực.

Cụ thể, về phát hành mới trong tháng 7/2024, tổng lượng phát hành trái phiếu mới ở mức 42.800 tỷ đồng. Lũy kế đến cuối tháng 7, lượng phát hành trái phiếu mới lên tới 202.400 tỷ đồng, trong đó 70% được phát hành bởi khối ngân hàng.

Trong số trái phiếu do nhóm ngân hàng phát hành, 55% là trái phiếu nợ thứ cấp do Ngân hàng TMCP Quân Đội, Ngân hàng TMCP Phát triển TP.HCM, Ngân hàng TMCP Nam Á và Ngân hàng TMCP Đầu tư và Phát triển Việt Nam phát hành có kỳ hạn bình quân 7,1 năm và lãi suất từ 5,9 - 7,5% trong năm đầu tiên, thả nổi các năm tiếp theo với mức chênh từ 1,2 - 2,8% so với tham chiếu.

Về tình hình tái cấu trúc nợ, trong tháng 7, có 5 tổ chức phát hành đã thanh toán một phần dư nợ gốc trái phiếu chậm trả với tổng giá trị là 1.500 tỷ đồng thuộc các lĩnh vực dịch vụ, bất động sản dân cư và xây dựng. Dư nợ trái phiếu còn lại của các tổ chức phát hành này ở ngưỡng 2.300 tỷ đồng.

Phần lớn giá trị hoàn trả trái phiếu chậm trả gốc, lãi trong tháng 7/2024 là của hai tổ chức phát hành thuộc nhóm bất động sản dân cư gồm Công ty CP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn và Công ty TNHH No Va Thảo Điền.

Sau khi hoàn trả 1.000 tỷ đồng dư nợ chậm trả trong tháng 7/2024, Công ty CP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn còn dư nợ chậm trả khoảng 5.000 tỷ đồng. Hầu hết các trái phiếu này đều đã được gia hạn từ 1 đến 2 năm. Từ 2023 đến tháng 7/2024, Công ty TNHH No Va Thảo Điền đã trả được 15% dư nợ trái phiếu chậm trả thông qua hình thức hoán đổi tài sản.

Theo đó, tỷ lệ thu hồi nợ tăng thêm 0,4% lên mức 18,5% ở cuối tháng 7/2024.

Tuy nhiên, trong tháng 7/2024, một doanh nghiệp mở thủ tục phá sản là CTCP Đầu tư LDG. Hành động này có thể ảnh hưởng tới lợi ích của các trái chủ của LDG khi tổ chức phát hành này hiện vẫn đang chậm trả một lô trái phiếu trị giá 186 tỷ đồng và chưa trả lãi suất trái phiếu cho trái chủ kể từ tháng 2/2023.

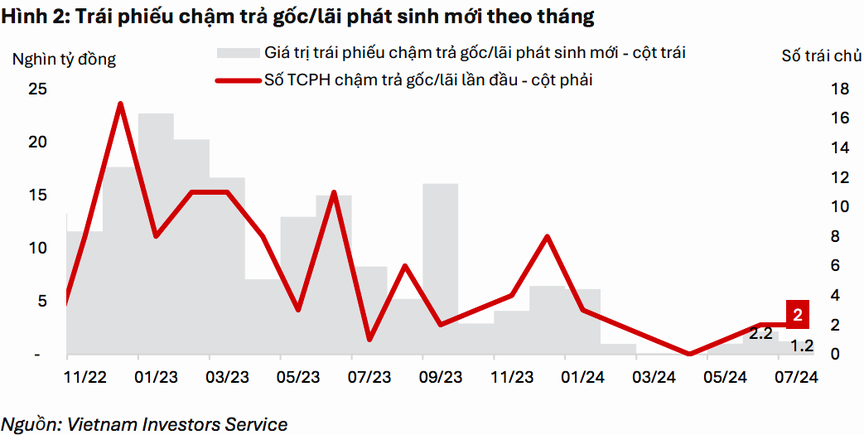

Đáng chú ý, tỷ lệ trái phiếu chậm trả toàn thị trường cuối tháng 7/2024 ở mức 15,1%, giảm so với mức 15,6% ở cuối tháng 6/2024, chủ yếu do tổng giá trị trái phiếu lưu hành tăng lên.

Riêng tổng giá trị trái phiếu chậm trả lần đầu trong tháng 7/2024 là 1.240 tỷ đồng, thấp hơn so với tháng trước (2.200 tỷ đồng). Trong đó, Công ty TNHH Đầu tư Big Gain chậm trả gốc trái phiếu đến hạn là 438 tỷ đồng do chỉ trả được 562 tỷ đồng trên tổng 1.000 tỷ đồng trái phiếu đến hạn vào 30/7/2024. Còn Công ty CP Đầu tư và Xây dựng Sunrise Việt Nam chậm trả lần đầu cả dư nợ gốc và lãi đến hạn vào 15/7/2024. Sau đó, vào ngày 1/8/2024, công ty được trái chủ chấp thuận gia hạn thời gian đáo hạn thêm 2 năm nữa sang ngày 15/7/2026.

Trái phiếu rủi ro chậm trả vẫn cao

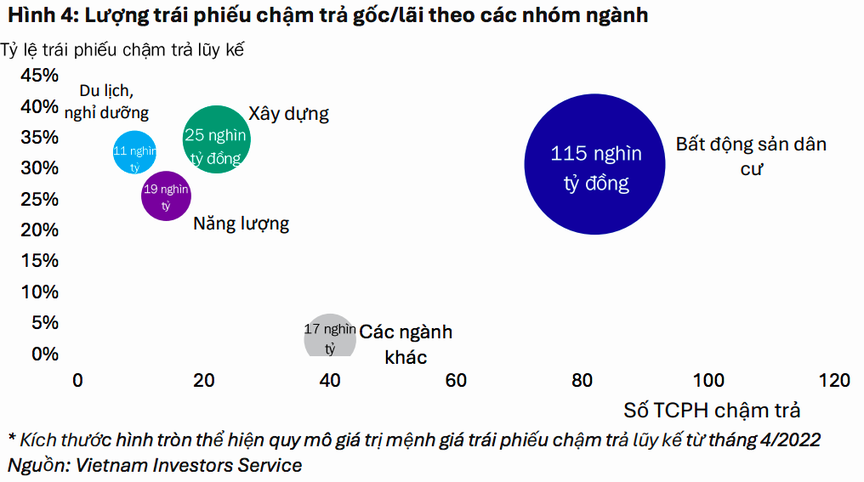

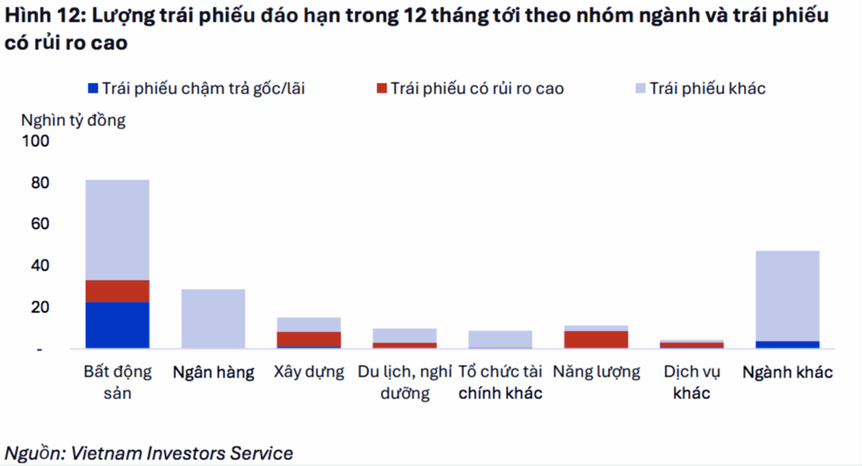

Bên cạnh một số điểm tích cực, vẫn còn tồn tại những "nốt trầm" trên thị trường trái phiếu doanh nghiệp khi dữ liệu ghi nhận từ VIS Rating ước tính, trong tháng 8/2024, có khoảng 7.300 tỷ đồng trong số 18.600 tỷ đồng trái phiếu đáo hạn có rủi ro cao không trả được nợ gốc đúng hạn, chủ yếu từ các ngành bất động sản dân cư và năng lượng.

Con số 7.300 tỷ đồng tăng so với tháng trước, do lượng đáo hạn trong tháng 8 này cao gấp 3 lần so với tháng 7.

Trong số trái phiếu đáo hạn có rủi ro cao của tháng 8, có 4.300 tỷ đồng trái phiếu do các công ty thuộc nhóm ngành xây dựng và bất động sản dân cư phát hành. Đáng chú ý có Novaland, Hưng Thịnh Land và Đại Thịnh Phát là các tổ chức phát hành đã chậm trả nhiều trái phiếu kể từ năm 2023.

VIS Rating dự báo, trong 12 tháng tới, khoảng 20% trong tổng giá trị 259.000 tỷ đồng sẽ đáo hạn có rủi ro cao bị chậm trả. 90% trong số đó đã từng chậm trả lãi ít nhất một lần và đang có tỷ lệ đòn bẩy rất cao, nguồn tiền mặt thấp và biên EBITDA thấp.

Tại hội thảo về thị trường trái phiếu sáng 16/8, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV nhận định: "Rủi ro trái phiếu doanh nghiệp đáo hạn và quá hạn thanh toán còn cao. Kỳ vọng với đà kinh tế tăng trưởng khá cao năm 2024 - 2025 và đà phục hồi sản xuất kinh doanh, lợi nhuận của đa số các doanh nghiệp (nhất là khối niêm yết), rủi ro này sẽ giảm dần".

TS. Cấn Văn Lực cho biết thêm, câu chuyện đáo hạn trái phiếu doanh nghiệp bất động sản có thể nói đã vượt qua giai đoạn khó khăn nhất (tháng 6 - 8/2023) từ sau khi có Nghị định 08 cho phép đàm phán giãn, hoãn nợ. Năm nay thị trường trái phiếu có 213.000 tỷ đồng đáo hạn, riêng bất động sản chiếm 37% là khoảng 70.000 tỷ đồng.

Về cơ bản, 60% doanh nghiệp đã gia hạn được 2 năm (điểm rơi tháng 6/2025), doanh nghiệp chủ động mua lại trái phiếu theo điều kiện phát hành và bắt đầu phát hành trở lại để giảm áp lực vốn. Ngoài ra, thị trường bất động sản ấm lên, doanh nghiệp sẵn sàng bán tài sản để trích ra một phần trả nợ. Do vậy, hiện tượng vỡ nợ ít khả năng xảy ra vì giai đoạn khó khăn nhất đã qua và đã có nhiều giải pháp đồng bộ để giải quyết.

TS. Cấn Văn Lực cũng đề cập đến các giải pháp để phát triển lành mạnh thị trường trái phiếu doanh nghiệp Việt Nam. Theo đó trước tiên, đến hết năm 2024 và cả năm 2025 cần tiếp tục củng cố, lấy lại niềm tin của nhà đầu tư và phục hồi thị trường trái phiếu doanh nghiệp.

Trong trung - dài hạn, cần tổ chức thực hiện tốt Chiến lược tài chính đến năm 2030 cùng với việc ưu tiên hoàn thiện thể chế. Đồng thời, hoàn thiện hạ tầng thị trường chứng khoán nói chung và thị trường trái phiếu doanh nghiệp nói riêng, nhất là nâng cao chất lượng hệ thống các tổ chức xếp hạng tín nhiệm, thị trường thứ cấp tập trung, cơ sở thông tin dữ liệu về thị trường trái phiếu, về nhà đầu tư, tài sản đảm bảo.../.