Dù mức tăng trưởng tương đối thấp hơn năm trước nhưng quy mô tăng thêm cũng lên tới gần 73.000 tỷ đồng.

Theo thống kê của Sở Giao dịch chứng khoán Hà Nội, tổng giá trị phát hành trái phiếu thông qua phương thức riêng lẻ cả năm 2019 đạt 296.713 tỷ đồng, tăng 32% so với năm 2018. Mức tăng trưởng dù thấp hơn năm ngoái do đi lên từ mức nền cao trước đó. Xét về giá trị tuyệt đối, quy mô thị trường trái phiếu đã mở rộng thêm gần 73.000 tỷ đồng, cũng ngang ngửa mức tăng của năm 2018.

Toàn thị trường ghi nhận 905 đợt phát hành riêng lẻ nhưng số lượng tổ chức phát hành chỉ khoảng 217 doanh nghiệp. Một số doanh nghiệp huy động với số đợt phát hành rất lớn như Tập đoàn Sovico, Công ty sản xuất và kinh doanh Vinfast, Công ty Phát triển Bất động sản TNR Holdings Việt Nam…

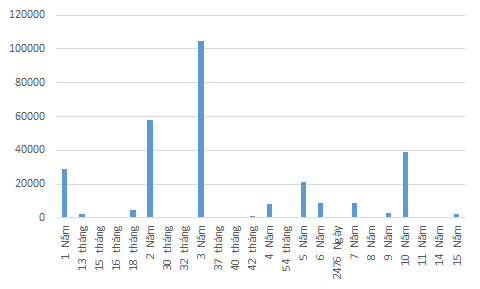

Kỳ hạn phát hành bình quân khoảng 4,08 năm. Trái phiếu phát hành tập trung ở kỳ hạn 3 năm với khoảng 104.575 tỷ đồng, chiếm gần 35% tổng giá trị huy động. Các kỳ hạn dài từ 5 năm trở lên chiếm gần 30% tổng giá trị phát hành với giá trị huy động là hơn 85.900 tỷ đồng.

Ngân hàng huy động được gần 109.000 tỷ đồng trong từ kênh trái phiếu riêng lẻ trong năm nay, cao nhất trong các nhóm tổ chức phát hành. Các công ty bất động sản cũng phát hành thành công được hơn 57.000 tỷ đồng với kỳ hạn trái phiếu bình quân khoảng 2,82 năm. Nhóm các công ty chứng khoán cũng huy động vốn khá tích cực qua kênh này, với giá trị phát hành đạt 8.442 tỷ đồng.

Thực tế, số lượng các đợt đăng ký lên tới 1.242 đợt, cao hơn 30% so với số lượng các đợt đã phát hành thực tế. Các công ty cũng kỳ vọng huy động tới 440.426 tỷ đồng, gấp rưỡi giá trị phát hành. Tuy nhiên, một số công ty chưa kịp phát hành như đăng ký trước đó. Riêng kế hoạch phát hành trái phiếu ra thị trường quốc tế, đã có 6 doanh nghiệp dự kiến thực hiện với giá trị huy động lên đến 1,95 tỷ USD. Tuy nhiên, trong cả năm 2019, chỉ duy nhất Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) phát hành được 300 triệu USD trái phiếu với kỳ hạn 3 năm.

2019: Phát hành trái phiếu riêng lẻ vẫn là phương thức chính, chuyển mình từ quy định công bố thông tin

Bộ Tài chính cho biết phương thức phát hành chủ yếu hiện vẫn là hình thức riêng lẻ hướng đến nhóm các nhà đầu tư chuyên nghiệp và tối đa 100 nhà đầu tư khác.

Theo ông Nguyễn Hoàng Dương - Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính, khối lượng trái phiếu ra công chúng đã tăng trong hai năm gần đây nhưng mới chiếm khoảng 3% tổng khối lượng phát hành. Ước tính, trong năm 2019, quy mô thị trường trái phiếu doanh nghiệp so với GDP đạt mức hai con số lần đầu tiên sau nhiều năm. Chỉ tính trong 10 tháng đầu năm 2019, quy mô thị trường sau đã tăng 28% so với cuối năm trước và tương đương 10,47% GDP.

2019 cũng năm đầu tiên một chuyên trang thông tin về trái phiếu doanh nghiệp ra đời theo quy định tại Nghị định 163/2018, cập nhật kết quả phát hành, tình hình sử dụng vốn và hoạt động kinh doanh định kỳ của tổ chức phát hành riêng lẻ. Yêu cầu này là tất yếu để cải thiện tính minh bạch khi thị trường đang ngày càng đa dạng hơn ở từng nhóm chủ thể tham gia.

Đối tượng nắm giữ trái phiếu không chỉ còn tập trung chủ yếu ở nhóm các ngân hàng thương mại mà đang dịch chuyển dần sang công ty bảo hiểm, quỹ đầu tư và thậm chí cả các nhà đầu tư cá nhân nhỏ lẻ. Ngay cả các bên trung gian như công ty chứng khoán tham gia tư vấn phát hành trái phiếu cũng ngày càng đông hơn. Ngoài TCBS tham gia từ khá lâu, VPBS, SSI, HSC, VNDS, PSI… đã tìm đến “miếng bánh” phí dịch vụ tư vấn ở thị trường đang lớn này.