BID đại diện cho nhóm cổ phiếu ngân hàng nhóm Big 3 đã mang lại lợi nhuận cho nhà đầu tư lên tới 18% trong năm 2023

Kết thúc phiên giao dịch 3/1, chỉ số VN-Index tăng 12,45 điểm (1,1%), lên mức 1.144.17 điểm; HNX-Index tăng 1,65 điểm (0,72%), lên mức 231,64 điểm. Độ rộng toàn thị trường nghiêng về bên mua với 539 mã tăng và 219 mã giảm. Sắc xanh chiếm phần lớn trong rổ VN30 với 27 mã tăng, 2 mã giảm và 1 mã tham chiếu. Các mã tăng tập trung vào nhóm cổ phiếu ngân hàng.

Chỉ số VN-Index mở phiên chiều với không khí lạc quan khi lực mua xuất hiện ngay từ đầu phiên đẩy chỉ số liên tục tăng mạnh và đóng cửa tại mức cao nhất ngày. Về mức độ tăng của chỉ số cho thấy, nhóm Big 3 cổ phiếu ngân hàng niêm yết như VCB tăng 1,2% cán mốc 84.500 đồng/cp với 1,3 triệu cổ phiếu được khớp lệnh, BID tăng 1,86% cán mốc 43.500 đồng/cp với 1,3 triệu cổ phiếu khớp lệnh; cổ phiếu CTG cán mốc 27.600 đồng/cp với khối lượng khớp lệnh lên tới 3,1 triệu cổ phiếu.

Tiếp đó nhóm ngân hàng cổ phần với điển hình là cổ phiếu ACB tăng 2,25% tăng giá cao nhất nhóm ngân hàng cổ phần cán mốc 25.000 đồng/cp với khối lượng khớp lệnh lên tới 9 triệu đơn vị; Cổ phiếu TCB tăng giá lên 32.600 đồng/cp với khối lượng khớp lệnh 5,6 triệu đơn vị. Những cổ phiếu thuộc nhóm ngân hàng cổ phần có khối lượng khớp lệnh khủng là SHB tăng giá 11.250 đồng/cp với 13 triệu cổ phiếu được trao tay; STB tăng giá lên 28.500 đồng/cp với khối lượng khớp lệnh lên tới 19 triệu đơn vị… Đây cũng là những mã cổ phiếu đã đóng góp tích cực đến chỉ số VN-Index.

Vì sao cổ phiếu ngân hàng sau thời gian im ắng lại đột ngột tăng mạnh?

Trước hết, thị trường xuất hiện nhiều thông tin dự đoán doanh thu và lợi nhuận quý IV/2023 của nhóm ngân hàng trên có kết quả kinh doanh khả quan. Cùng với đó, để tạo điều kiện thuận lợi cho các tổ chức tín dụng cung ứng nguồn vốn, đáp ứng nhu cầu tăng trưởng kinh tế, NHNN giao hết toàn bộ chỉ tiêu tăng trưởng tín dụng định hướng 15% và yêu cầu ngân hàng kiểm soát tăng trưởng tín dụng năm 2024. Room tín dụng được nới tối đa, đây cũng là điều kiện để nhóm cổ phiếu ngân hàng có cơ hội bứt phá trong năm 2024.

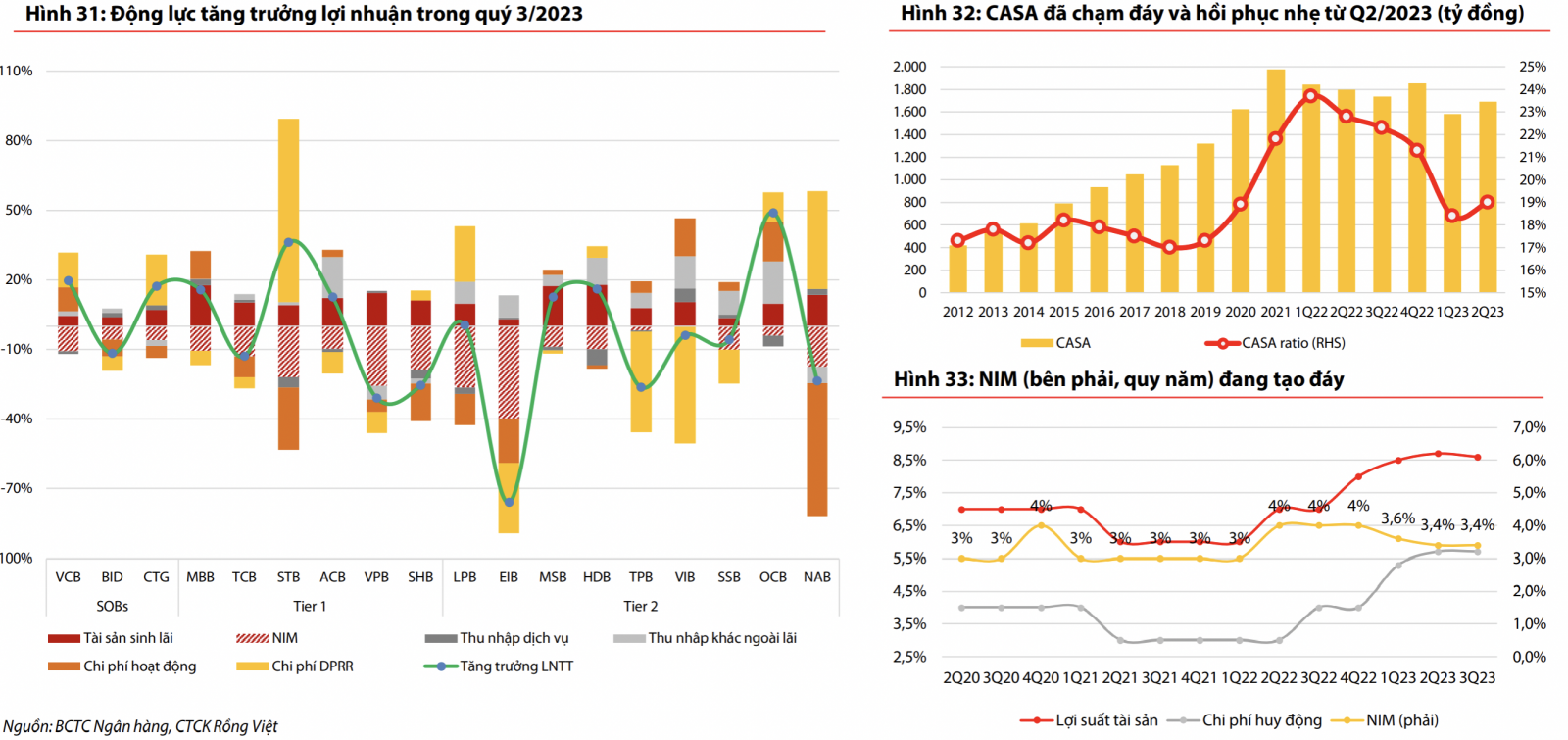

Đánh giá về dư địa tăng trưởng của nhóm cổ phiếu ngân hàng niêm yết, các chuyên gia Công ty Chứng khoán Rồng Việt cho rằng, hiện các nhà băng đã chủ động hơn trong kiểm soát rủi ro, trích lập dự phòng nợ xấu và làm dày “bộ đệm” vốn để ứng phó tốt hơn với những cú sốc của nền kinh tế. Tỷ lệ an toàn vốn (CAR) của toàn hệ thống ngân hàng thương mại đến tháng 7/2023 vẫn duy trì ở mức cao nhưng đã giảm nhẹ so với năm 2022. Cùng với đó, kết quả kinh doanh của nhóm ngân hàng niêm yết trên Sở Giao dịch chứng khoán Hà Nội (HSX) dự kiến vẫn tích cực hơn các nhóm ngành khác trong năm 2024, với lợi nhuận trước thuế ước tính tăng trưởng lần lượt 8% so với cùng kỳ và 17% so với cùng kỳ năm trước.

P/B so sánh giá cổ phiếu trên thị trường với giá trị sổ sách của doanh nghiệp cho năm 2024 của nhóm ngân hàng sẽ về mức hấp dẫn 1.5x-1.6x, thấp hơn từ 15 - 25% so với mức định giá P/B trung bình 5 năm trở lại đây. Do đó, VDSC cho rằng, cơ hội đầu tư ở cổ phiếu ngân hàng vẫn rất tiềm năng…

Liên quan đến tăng trưởng năm 2024 của ngành, tại cuộc họp ngày 3/1 ông Đào Minh Tú - Phó Thống đốc NHNN cho biết, định hướng tín dụng năm 2024, NHNN đặt mục tiêu tăng trưởng tín dụng khoảng 15%. Theo tính toán NHNN với tỷ lệ tăng trưởng tín dụng tính đến cuối năm 2023 đạt 13,5%, tăng 15% so với cuối năm 2022, tổng dư nợ tín dụng của nền kinh tế trong năm 2023 đạt gần 13,6 triệu tỷ đồng, theo đó ước tính 1,3 triệu tỷ đồng đã được bơm ra.

Năm 2024, với mục tiêu tăng trưởng tín dụng là 15%, ước tính khoảng 2 triệu tỷ đồng sẽ được đưa vào nền kinh tế. Theo đó, NHNN khẳng định tạo điều kiện thuận lợi cho các tổ chức tín dụng cung ứng nguồn vốn đáp ứng nhu cầu tăng trưởng kinh tế, thúc đẩy tổng cầu.

Cơ sở để tính toán giao chỉ tiêu gồm: Thứ nhất, dư nợ tín dụng tối đa đến 31/12/2024 bằng dư nợ tín dụng ngày 31/12/2023 cộng điểm xếp hạng năm 2022 nhân 3,5%; Thứ hai, tổ chức tín dụng (trừ ngân hàng 100% vốn nước ngoài, ngân hàng liên doanh) kiểm soát tăng trưởng tín dụng (bao gồm cả yếu tố điều chỉnh tỷ giá) không vượt quá mức dư nợ tín dụng được nêu ở Mục thứ nhất trong suốt năm 2024; Thứ ba, ngân hàng 100% vốn nước ngoài, ngân hàng liên doanh kiểm soát tăng trưởng tín dụng (bao gồm cả yếu tố điều chỉnh tỷ giá) đến cuối năm 2024 không vượt quá mức dư nợ tín dụng.

Dư nợ tín dụng để kiểm soát chỉ tiêu tăng trưởng tín dụng của từng nhà băng là dư nợ tín dụng được quy định tại khoản 5 Phần 2 Phục lục 2 ban hành kèm theo Thông tư số 11/2018/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 35/2015/TT-NHNN của Thống đốc NHNN. Theo đó, NHNN sẽ điều hành tín dụng chủ động, linh hoạt, phù hợp với diễn biến kinh tế vĩ mô, lạm phát, đáp ứng nhu cầu vốn cho nền kinh tế. Đồng thời, tiếp tục chỉ đạo các TCTD hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng (đầu tư, tiêu dùng, xuất khẩu) theo chủ trương của Chính phủ./.