Tình trạng chậm trả trái phiếu có xu hướng giảm sâu

Tại hội thảo về phát triển thị trường trái phiếu doanh nghiệp (TPDN) mới đây, ông Nguyễn Đình Duy, Giám đốc, chuyên gia phân tích cao cấp Khối Xếp hạng và Nghiên cứu, VIS Rating đánh giá, trong các năm từ 2022 - 2023, thị trường trải qua giai đoạn điều chỉnh, dẫn đến giá trị phát hành mới sụt giảm so với thời kỳ lập đỉnh của năm 2021 với gần 800.000 tỷ đồng. Năm 2022, giá trị trái phiếu giảm xuống còn 300.000 tỷ đồng và bắt đầu có sự hồi phục nhẹ vào nửa cuối 2023.

Ông Nguyễn Đình Duy, Giám đốc, chuyên gia phân tích cao cấp Khối Xếp hạng và Nghiên cứu, VIS Rating phát biểu tại hội thảo "Phát triển thị trường trái phiếu doanh nghiệp tới 2030: Góc nhìn từ xếp hạng tín nhiệm".

Theo ông Duy, các kênh huy động vốn của doanh nghiệp Việt Nam, đặc biệt là kênh huy động vốn từ cổ phiếu, mặc dù nhận được lượng lớn sự quan tâm của công chúng đầu tư, tuy nhiên lại chiếm tỷ trọng rất nhỏ. Các kênh huy động vốn chủ yếu vẫn đến từ tín dụng của ngân hàng hoặc từ TPDN. Trong đó, TPDN đóng vai trò quan trọng trong việc cấp vốn trung dài hạn cho các doanh nghiệp, còn vốn tín dụng của ngân hàng chủ yếu là vốn ngắn hạn.

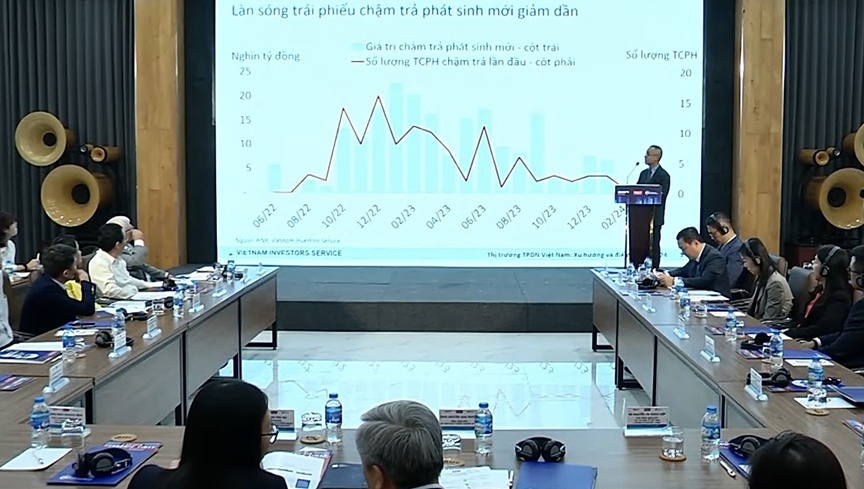

Hiện nay, vấn đề được phần lớn công chúng quan tâm là chậm trả trái phiếu. Theo thống kê từ VIS Rating, giá trị chậm trả chung của toàn thị trường theo giá trị tích lũy hiện tại vẫn đang ở mức 15%; có khoảng 60.000 tỷ đồng trái phiếu đã hết thời gian đáo hạn hoặc đã đáo hạn nhưng vẫn chưa trả được gốc và khoảng 120.000 tỷ đồng trái phiếu đã có lần chậm trả lãi nhưng chưa đáo hạn.

Tuy nhiên, giá trị trái phiếu chậm trả lần đầu theo từng tháng có xu hướng giảm dần về cuối năm 2023, và đến thời điểm hiện tại trong 4 tháng đầu năm, giá trị chậm trả lần đầu gần như đã giảm về mức thấp.

Ông Duy đánh giá, một trong những nguyên nhân chính của tình trạng này là do những doanh nghiệp yếu kém nhất đã bộc lộ, đồng thời triển vọng tín nhiệm của toàn thị trường đã được cải thiện trong giai đoạn cuối năm 2023 và 2024, thể hiện ở khả năng tiếp cận vốn của các doanh nghiệp. Bên cạnh đó, môi trường kinh doanh cũng đã có những khởi sắc nhất định, đơn cử như trong 4 tháng đầu năm nay, tăng trưởng về xuất khẩu đạt mức dương trở lại, điều này giúp tạo ra nguồn việc mới và dòng tiền cho doanh nghiệp để có thể tăng cường khả năng trả nợ gốc và lãi.

Về giá trị phát hành mới cũng như giá trị đáo hạn, trong năm 2022 và 2023, giá trị phát hành mới ở mức thấp hơn so với giá trị đáo hạn và giá trị mua lại, dẫn đến quy mô thị trường bị sụt giảm nhưng kỳ vọng điều này sẽ thu hẹp trong năm 2024, giúp quy mô ổn định. Giá trị mua lại trước hạn trong năm 2022 và 2023 tăng mạnh, điều này cho thấy có các doanh nghiệp có năng lực tài chính tốt đã tận dụng giai đoạn môi trường lãi suất thấp để trả nợ trái phiếu đã phát hành trong thời gian trước, điều này giúp tiết kiệm chi phí lãi vay cho doanh nghiệp.

Điểm nghẽn của thị trường trái phiếu

VIS Rating kỳ vọng, thị trường TPDN sẽ có những bước phát triển mới trong một chu kỳ mới từ năm 2024 trở đi. Đồng thời cũng nêu lên 4 điểm nghẽn của thị trường TPDN từ góc nhìn của một đơn vị xếp hạng tín nhiệm.

Thứ nhất, mức độ minh bạch thông tin và chất lượng của các đợt phát hành còn yếu. Theo thống kê của VIS Rating, có 20% các doanh nghiệp trên thị trường không có hoạt động kinh doanh cốt lõi vẫn phát hành trái phiếu để huy động vốn. Những doanh nghiệp này sẽ gặp vấn đề về minh bạch thông tin và khả năng trả nợ kém hơn doanh nghiệp khác với tỷ lệ chậm trả lên đến 38%. Về mục đích phát hành, trong năm 2023, các doanh nghiệp phát hành trái phiếu nhằm tái cơ cấu nợ, do cơ quan quản lý siết chặt hơn mục đích sử dụng các đợt trái phiếu. Xu hướng này cho thấy doanh nghiệp sử dụng kênh trái phiếu không nhằm tài trợ cho các mục đích dài hạn mà chủ yếu là kênh tài chính duy trì trạng thái hiện tại.

Thứ hai, chưa có sự phân hóa rõ ràng về đặc thù rủi ro của từng loại hình trái phiếu. Ông Nguyễn Đình Duy thông tin, có 67% trái phiếu trên thị trường không có tài sản đảm bảo. Có một quan niệm phổ biến là cứ trái phiếu có tài sản đảm bảo sẽ có rủi ro ít hơn trái phiếu không có tài sản đảm bảo. Tuy nhiên, tài sản đảm bảo có nhiều dạng, trong đó có tài sản đảm bảo nhưng không có khả năng thanh khoản, chuyển đổi thành tiền để khi xảy ra rủi ro cho trái chủ thì khó đánh giá được khả năng thu hồi.

Hiện nay, các doanh nghiệp có thể sử dụng chứng khoán, bất động sản hay dự án hình thành trong tương lai để làm tài sản đảm bảo. Trong đó, tài sản đảm bảo là chứng khoán có tỷ lệ thu hồi chậm trả cao nhất với 20%, sau đó đến đảm bảo bằng dự án hình thành trong tương lai với 11% và bất động sản là 10%. Thời gian gần đây, có thêm xu hướng sử dụng bảo lãnh của bên thứ ba để giúp chất lượng trái phiếu tăng lên. Điều này không hoàn toàn mang lại chất lượng tín dụng vì thị trường cần đánh giá điều kiện, điều khoản khi bảo lãnh và khả năng trả tiền của bên bảo lãnh.

Thứ ba, thiếu tham chiếu để xác định giá TPDN và đưa ra các quyết định. Ông Duy lấy ví dụ về các đợt phát hành cùng điều khoản, điều kiện, cũng như giai đoạn phát hành, bên cạnh những doanh nghiệp trả đúng hạn, vẫn có những doanh nghiệp gặp tình trạng chậm trả khiến các nhà đầu tư vào những trái phiếu này thua lỗ. Nếu có sự đánh giá về rủi ro giữa tổ chức phát hành và trái phiếu thì sẽ giúp các doanh nghiệp có chất lượng tín dụng tốt giảm mức lãi suất phát hành xuống thấp hơn, còn những doanh nghiệp rủi ro cao thì có thể chịu mức lãi suất cao hơn.

Thứ tư, sự tham gia của nhà đầu tư tổ chức chuyên nghiệp dài hạn còn ít, hay chưa có sự phát triển về chiều sâu thị trường. Chuyên gia nhận định, thị trường có thể giao dịch dễ dàng hay không đến từ hai phía: cả người mua và người bán. Riêng về phía người mua ở Việt Nam, "tay chơi" lớn nhất vẫn là các ngân hàng, nhưng ngân hàng thông thường hướng đến kỳ hạn ngắn, dẫn đến khoảng trống về kỳ hạn cho các nhà đầu tư phát hành trái phiếu dài hạn. Sự ra đời của hệ thống giao dịch trái phiếu riêng lẻ trên HNX đã giúp quy mô giao dịch trên thị trường thứ cấp tăng lên rất nhiều trong giai đoạn cuối năm 2023 đến đầu năm 2024. Tuy nhiên, đa phần thị trường trái phiếu nhắm đến các nhà đầu tư mua và nắm giữ dài hạn nhiều hơn, còn giao dịch thứ cấp không đóng vai trò quá lớn trong phát hành mới hay giúp doanh nghiệp huy động vốn trên thị trường, do đó cần nhiều hơn cơ cấu nhà đầu tư dài hạn tham gia thị trường./.