Tuy nhiên, để huy động được vốn qua kênh này không phải dễ.

Kênh huy động vốn tốt

Trước đây, do các sản phẩm còn nhiều hạn chế và thị trường trái phiếu doanh nghiệp chưa phát triển, nên kênh phát hành trái phiếu doanh nghiệp có phần lép vế hơn so với phát hành cổ phiếu. Tuy nhiên, kênh huy động vốn này thời gian gần đây được doanh nghiệp để ý tới nhiều hơn khi Chính phủ mở rộng hơn các điều kiện về phát hành trái phiếu doanh nghiệp.

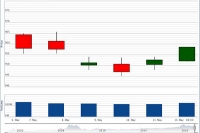

Theo báo cáo của CTCP Chứng khoán Rồng Việt (VDSC), quy mô phát hành trái phiếu doanh nghiệp đã tăng gần gấp đôi chỉ riêng trong năm 2018.

Doanh nghiệp địa ốc hiện không dễ tiếp cận vốn vay ngân hàng.

Còn số liệu từ Ủy ban Chứng khoán Nhà nước cho thấy, khối lượng trái phiếu doanh nghiệp phát hành thành công năm 2018 đạt 224.000 tỷ đồng, tăng 94,5% so với năm trước đó. Dư nợ thị trường trái phiếu doanh nghiệp năm 2018 là 474.500 tỷ đồng, tăng 53% so với cùng kỳ năm 2017, đạt 8,6% GDP. Các doanh nghiệp phát hành thành công trái phiếu doanh nghiệp trong thời gian qua chủ yếu trong lĩnh vực bất động sản, ngân hàng và dịch vụ tài chính.

Cũng theo thống kê của VDSC, lãi suất phát hành trái phiếu thành công của các doanh nghiệp bất động sản cao nhất lên tới khoảng 10%/năm. Tính riêng Top 30 doanh nghiệp phát hành trái phiếu doanh nghiệp lớn nhất năm qua đã đạt tổng giá trị phát hành khoảng 4,13 tỷ USD, trong đó riêng Vinhomes và Vingroup đã phát hành hơn 22.000 tỷ đồng (tương đương gần 1 tỷ USD).

Ngoài ra, tháng 11/2018, Tập đoàn Novaland đã thành công trong việc phát hành trái phiếu quốc tế trị giá 140 triệu USD. Đây là loại trái phiếu chuyển đổi và được niêm yết trên Sở Giao dịch chứng khoán Singapore (SGX). Trước đó, ngày 30/4/2018, Novaland cũng công bố huy động thành công 160 triệu USD từ việc phát hành trái phiếu chuyển đổi quốc tế và cũng được niêm yết trên SGX.

Ông Nguyễn Văn Đạt, Chủ tịch HĐQT CTCP Phát triển Bất động sản Phát Đạt cho rằng, trong bối cảnh nguồn vốn vay ngân hàng không còn được dồi dào như trước, để tăng cường vốn, các doanh nghiệp hoặc phải tăng vốn điều lệ, hoặc phải tìm những kênh huy động vốn khác. Trong đó, phát hành trái phiếu là một phương án khả thi, đặc biệt với những doanh nghiệp có kế hoạch mở rộng hoạt động đầu tư trong thời gian tới.

Việc huy động vốn thông qua kênh phát hành trái phiếu doanh nghiệp sẽ giúp doanh nghiệp có được nguồn vốn trung dài hạn để chủ động trong việc phát triển dự án, qua đó đem lại hiệu quả kinh doanh cao hơn.

Nhưng không dễ

Tại hội thảo về cơ hội đầu tư bất động sản nửa cuối năm 2019 diễn ra cách đây không lâu, TS. Đinh Thế Hiển, chuyên gia tài chính - ngân hàng cho biết, hoạt động kinh doanh bất động sản cần nguồn vốn trung, dài hạn rất lớn. Trong khi đó, ở Việt Nam, các doanh nghiệp bất động sản phụ thuộc rất lớn vào nguồn vay tín dụng ngân hàng và nguồn vốn huy động từ khách hàng.

Ảnh: Shutterstock

Việc Ngân hàng Nhà nước siết dần tín dụng với bất động sản tạo ra áp lực buộc các doanh nghiệp bất động sản phải tìm kiếm các nguồn vốn bổ sung khác, trong đó kênh trái phiếu doanh nghiệp được coi là tương đối hấp dẫn.

Tuy nhiên, thực tế cho thấy, tỷ lệ các doanh nghiệp phát hành trái phiếu vẫn còn ít. Trong đó, phần nhiều lý do đến từ việc mức độ uy tín, thương hiệu của các doanh nghiệp không đủ để tự tin trong việc phát hành trái phiếu doanh nghiệp.

"Việc phát hành trái phiếu doanh nghiệp cũng giống như đi vay tiền của xã hội để kinh doanh. Ngoài yếu tố bắt buộc như có thương hiệu trên thị trường, các chủ đầu tư còn phải có dự án khả thi kèm theo, có tổ chức tín dụng uy tín đỡ lưng", ông Hiển nói và cho biết, không phải chủ đầu tư nào cũng mạnh mẽ khẳng định với các trái chủ chắc như đinh đóng cột về tiến độ dự án của mình.

Đồng quan điểm, TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, đặc điểm của ngành bất động sản là cần nguồn vốn nhiều và đòi hỏi tính liên tục suốt quá trình triển khai, trong khi không phải lúc nào ngân hàng cũng đáp ứng toàn bộ số vốn doanh nghiệp cần. Do đó, hầu như các công ty nếu có kế hoạch triển khai dự án tầm cỡ, đều có xu hướng huy động vốn từ trái phiếu. Đây là kênh huy động vốn mà doanh nghiệp phải mang tên tuổi, thương hiệu và uy tín ra đặt cược.

Tuy nhiên, thực tế cho thấy, hoạt động phát hành trái phiếu doanh nghiệp tại Việt Nam, đặc biệt với các doanh nghiệp địa ốc vẫn còn hạn chế. Ngoài ra, các thương vụ gần đây cho thấy, việc phát hành trái phiếu chủ yếu vẫn hướng tới đối tượng tổ chức, mà chưa hướng tới đối tượng nhà đầu tư cá nhân.

Trong khi đó, nhiều báo cáo cho thấy, lượng tiền nhàn rỗi trong dân cư là rất lớn và cần hướng tới huy động dòng vốn này để phát triển các dự án bất động sản.

"Vấn đề nằm ở câu chuyện lợi suất, tính an toàn của các gói trái phiếu và mệnh giá các trái phiếu phải ở mức vừa phải", ông Hiếu nhấn mạnh và cho biết, ở các thị trường nước ngoài, các gói trái phiếu doanh nghiệp được Chính phủ bảo lãnh khá lớn và các doanh nghiệp phải đạt được rất nhiều tiêu chí, điều kiện về năng lực tài chính, thương hiệu, khả năng thực thi mới được phép phát hành cho người dân.

Theo TS. Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV, do giá trị của từng doanh nghiệp và cấu trúc tài chính khác nhau, nên cách sử dụng vốn huy động cũng không hề giống nhau. Từ đó, hiệu quả của dòng vốn cũng biến hóa khôn lường và điều này tác động không nhỏ đến niềm tin của nhà đầu tư.

Những công ty có tên tuổi, thuộc nhóm bluechip dễ dàng tiếp cận với các nhà đầu tư tổ chức nước ngoài để săn vốn lô lớn. Ngược lại, các doanh nghiệp quy mô nhỏ hơn chỉ có thể phát hành trái phiếu cho các tổ chức trong nước với số lượng khiêm tốn hơn.

Tuy nhiên, nhìn chung, theo xu hướng tương lai, huy động vốn qua các kênh ngoài tín dụng như trái phiếu, hay cổ phiếu là cách thức tốt mà các doanh nghiệp nên có chiến lược để tận dụng được nguồn lực này.